Поиск сообщества

Показаны результаты для тегов 'крис ли'.

Найдено: 17 результатов

-

Трейдер-путешественник, который стабильно побеждает – Крис Ли Крис Ли – трейдер-путешественник из Сингапура, торгующий пару EURUSD. Возможно, некоторые из вас знакомы с его статьями и книгой «Positive Expectancy». В данном интервью он расскажет о трудностях, с которыми ему пришлось столкнуться на пути к стабильной прибыльности, о том, как дискреционные трейдеры могут конкурировать с алгоритмами, доля которых все растет и растет, о совмещении трейдинга и путешествий и о важности специализации. Интересного чтения! Ссылки: YouTube, сайт подкаста, другие переводы с Крисом Ли *** — Итак, Крис, вы – трейдер-путешественник! И автор блога. Расскажете нам для начала, как вы начали торговать? И как вообще открыли для себя трейдинг? — Я начал торговать примерно в 2005 году! Я тогда еще учился в университете. Нам, студентам, предложили посетить серию семинаров, которые проводились институциональными трейдерами. Я посетил их все! После этого я начал читать книги, проходить онлайн-курсы, изучать форумы… В общем, все как обычно! Я занимался этим несколько лет, но это дало мне, наверное, всего около 20% моего торгового опыта. Оставшиеся 80% я получил напрямую от рынков! Я учился, наблюдая за ними. Смотрел, как цена движется во время новостей, как она движется в обычное время, и так далее… И это принесло мне гораздо больше пользы. Благодаря этому я получил немало ценного опыта и начал чувствовать себя на рынках гораздо увереннее. — Как шло ваше обучение? Столкнулись ли вы с какими-нибудь сложностями? И как вы их преодолели? — Я думаю, что все трейдеры, точнее, все серьезные трейдеры периодически сталкиваются со сложностями. Если вы никогда не сталкивались со сложностями… Вас впереди ждут непростые времена! Я торгую примерно с 2005. И могу сказать, что за последние 10-15 лет не было, пожалуй, ни одного года, когда рынок не подал бы мне крученую подачу! Так что периоды затруднений – как минимум! – думаю, были у каждого… Я считаю, что трейдеру просто необходимо уметь преодолевать трудности. На мой взгляд, то, как вы с ними справляетесь – показатель того, каких результатов вы можете ожидать в будущем. Иногда сложности могут длиться месяцами и даже годами, например, когда вы пытаетесь выбраться из глубокой просадки… А иногда проблема обрушивается на вас резко, например, в виде мгновенного обвала рынка! Так что хочу сказать: то, что рынок постоянно ставит перед нами новые испытания – это нормально. Думаю, каждому трейдеру со стажем больше трех лет приходилось сталкиваться с проблемным периодом. И я – не исключение! Я пережил немало таких периодов. В каких-то был виноват рынок, но во многих – я сам… Я совершил немало ошибок. И немало ошибок я повторил. На самом деле, я достаточно медленно соображаю! Бывало, мне приходилось очень долго биться головой об стену, чтобы понять, что делать так не стоит… Так что я развивался сравнительно медленными темпами! Думаю, на выход в прибыльность у меня ушло больше времени, чем это обычно бывает. А все из-за моей упертости… Она мешала мне быстро прогрессировать. В общем, период становления у меня вышел очень непростым! — Можете рассказать нам о каких-нибудь сложностях, которые мешали вашему развитию в трейдинге? — Пожалуй, моей первой ошибкой было то, что я очень долго пытался учиться у книг, а не у рынков! Мне потребовалось немало времени, чтобы исправиться. Я, кстати говоря, родом из Сингапура… Первые 16 лет своей жизни я провел в прекрасной сингапурской образовательной системе, в которой все изучается по книгам – и то, как устроен мир, и то, как в нем жить. Так что ничего удивительного, что я обратился к литературе и тогда, когда увлекся трейдингом. Я думал, что смогу научиться торговать по книгам! Я начал отслеживать классические индикаторы и сетапы технического анализа… Но у меня все никак не получалось добиться успеха! И я не понимал, почему... Я четко следовал всем инструкциям, но не получал положительного результата. Это и стало для меня первым испытанием! Я должен был отпустить идею о том, что можно научиться торговать, просто следуя набору указаний… Или что есть какой-то эксперт или маг рынка, который может рассказать мне о том, как нужно торговать. Вместо этого я должен учиться всему сам! Что оказалось не так-то просто… Это произошло примерно на пятый год моей торговли. До меня начало доходить, что мне придется разбираться во всем самостоятельно! Книги и курсы – это, конечно, здорово, но всему свое время и место... На мой взгляд, если вас интересует генерирование альфы, без самостоятельного обучения не обойтись. Снова возвращаясь к теме книг и курсов… Книги дают нам ответы! Они говорят: ты должен делать вот это. Прочитав книгу, мы приходим на рынок и ждем, когда он задаст нам вопрос, чтобы мы смогли воспользоваться ответом из книги… Примерно как в школе! Мы учим формулы, а потом применяем их на экзаменах. Но рынки так не работают! И трейдинг тоже… Мало того, что ты не знаешь заранее, какой ответ тебе понадобится, ты даже не знаешь, каким будет вопрос! Так что сначала нужно понять, что за вопрос задает нам рынок. А потом – найти на него ответ! Короче говоря, стереотипный подход к обучению оказался для меня первым серьезным испытанием. Позже, когда я уже начал торговать в прибыль, я столкнулся с новой проблемой – просадки и их преодоление… Бывало, все шло просто прекрасно, но потом я получал серию убытков и начинал сомневаться в своей системе. Мое внимание переключалось с долгосрочной статистики на краткосрочные результаты. Это – второе препятствие, которое мне пришлось преодолеть. А после этого… Наверное, последняя серьезная проблема, с которой я столкнулся в трейдинге, случилась со мной примерно четыре года назад. Я тогда начал брать капитал в управление! Торговать не только на свои средства, но и на чужие. Это – испытание совсем иного характера… Я недооценил и технические, и психологические трудности, которые с этим связаны. Некоторые из них оказались для меня совершеннейшей неожиданностью! На то, чтобы справиться с этим, тоже потребовалось время. Это, пожалуй, три моих самых главных испытания! — Вы сказали, что учились у рынка… Как именно вы это делали? Занимались тестированием на исторических данных? Может, общались с другими трейдерами?.. — Чтобы научиться прибыльно торговать, мне потребовалось много времени! Пожалуй, больше, чем это обычно бывает... Потому что я разбирался во всем самостоятельно! Теперь, оглядываясь назад, я понимаю, что это, возможно, было ошибкой. Наверное, я смог бы быстрее добиться результата, если бы учился у других трейдеров, как вы и сказали. Например, ваш подкаст – прекрасный источник информации! Он дает возможность взглянуть на трейдинг с необычных точек зрения, о которых сам ты никогда бы не задумался. Возвращаясь к вашему вопросу… У рынка я учился так! Я использовал два параллельных процесса. Во-первых, я научился программировать. Очень важно обладать инструментом для объективного тестирования своих гипотез. На ручные бэктесты может повлиять ваша предвзятость, но это просто невозможно, когда бэктест проводит за вас компьютер. Это – главная причина, почему я решил потратить несколько лет, чтобы научиться программировать. Благодаря этому теперь я могу практически мгновенно проводить тесты на отрезке в пять-семь лет исторических данных, анализируя тысячи сделок… Если бы я делал это вручную, мне потребовалось бы несколько месяцев! Это и стало для меня первым способом обучения у рынка. Я изучал общую картину, анализируя долгосрочную статистику, а не только, скажем, последний год. Это первое! А второе… У меня всегда были открыты графики! Постоянно наблюдая за ними, я начал чувствовать, какой тип Price Action является нормой, а какой – нет. Если вы покажете мне график GBPUSD, я сразу смогу сказать, есть ли на нем что-то необычное или нет. Я провел столько лет, наблюдая за движением цены, что уже чувствую это интуитивно. Теперь, замечая необычное поведение, я сразу смотрю, в чем дело… Вышли какие-то новости? Или, может, случилось какое-то неожиданное событие? Эти два аспекта – количественный и качественный – я усвоил напрямую из рынка. А не из книг! — Некоторые считают, что ручное тестирование лучше, чем автоматическое, потому что когда делаешь тесты сам, то начинаешь лучше понимать рынок, что, конечно, отражается на результатах. Вы с этим согласны? Или вы считаете, что системный подход лучше? — Да, хороший вопрос! Я серьезно размышлял на эту тему, когда несколько лет назад занялся алгоритмическим трейдингом. Я считаю, что оба подхода имеют свои плюсы и минусы. Я согласен, что хороший дискреционный трейдинг обладает преимуществом над механическим. Потому что механический трейдинг гораздо проще скопировать! Если вы хотите протестировать какой-нибудь эффект… Воспользуемся простым примером – пересечением скользящих средних! Думаю, все с ним знакомы. Скажем, мы протестировали систему пересечения скользящих средних, прогнали бэктесты по 28 валютным парам за последние 10 лет... Чтобы сделать то же самое, другому кодеру потребуется, наверное, не больше недели! Если в этом подходе есть какая-то альфа, какое-то преимущество, из которого можно извлечь выгоду – это очень быстро скопируют все остальные участники рынка. Так что алготрейдинг – это, на мой взгляд, гонка вооружений. Все алготрейдеры вечно за чем-то гонятся! За преимуществом, за компьютерными мощностями, за серверами, располагающимися максимально близко к бирже… По сравнению с дискреционным трейдингом это совсем иная игра! В дискреционном трейдинге ты пытаешься заметить то, чего, возможно, не смогли заметить остальные. Причем это действительно возможно, если у тебя достаточно опыта и ты, как я и сказал, понимаешь, что есть норма, а что – нет... А алгоритмам это, на мой взгляд, удается с трудом. Что делают алгоритмы? Только то, что им сказано! А чтобы сказать это им, ты сам должен знать, что делать. Так что, думаю, у дискреционного трейдинга есть преимущество над алготрейдингом. Но чтобы достичь в нем успеха, требуется приложить гораздо больше усилий. — Да, в дискреционном трейдинге многое завязано на исполнении сделок… Интересно! Вы согласны, что системы алгоритмической торговли отличаются от тех, которые используются в дискреционной?.. На мой взгляд, если уж тратить силы на программирование, то нужно программировать то, что невозможно сделать вручную… А с тем, что можно сделать вручную, опытный трейдер справится лучше, чем программа. — Те алгоритмы, которые я использую, работают совершенно самостоятельно! И да, стратегии для автоматической и для ручной торговли у меня отличаются. Но несмотря на это, я применяю в своем дискреционном трейдинге определенные системные процессы, для которых я тоже использую алгоритмы! Но они требуют надзора. — А как бы вы описали свой стиль торговли? Смесь ручного и алгоритмического трейдинга? Вы торгуете внутри дня или придерживаетесь свингового подхода?.. — Думаю, мой текущий торговый стиль можно описать так: Price Action с учетом фундаментального контекста. Моя торговля по-прежнему ведется и количественно, и качественно. Но я стараюсь держаться подальше от стопроцентно количественных подходов, потому что, как я и сказал, если полагаешься на одни только данные, числа, статистическую значимость и так далее, то это совсем иная игра, нежели дискреционный трейдинг. Так что уклон у меня в сторону дискреционного трейдинга! Я применяю в торговле методы, запрограммировать которые проблематично. Проще делать это самому! — А на каком таймфрейме вы в основном торгуете? — В последнее время я стараюсь торговать внутри дня, насколько это возможно. Раньше время удержания сделок у меня составляло несколько дней, иногда доходило до пары недель… Но из-за недавних изменений в фундаментальной картине я решил перейти на более краткосрочный трейдинг. — Ранее вы упомянули, что обладаете опытом торговли на средства инвесторов. Несколько лет назад я тоже начал этим заниматься. Можете дать какой-нибудь совет тем трейдерам, которые интересуются этой темой? С чего начать? Что нужно учесть? — Думаю, самое главное – никогда не берите деньги у друзей и семьи! Сужу по личному опыту! Это оказало на мою психологию гораздо более серьезный эффект, чем я ожидал. Так что если хотите торговать на чужие средства – берите в управление только деньги других трейдеров, которые знают, что такое просадка. Ваши инвесторы должны хотя бы примерно понимать, чем вы занимаетесь! А члены семьи просто говорят – я тебе верю, вот тебе мои деньги, сделай с ними что-нибудь. Я совершил ошибку, взяв деньги семьи… Я тогда подумал, что раз я неплохо справляюсь, нужно попробовать применить этот навык на пользу своим близким. Как ни парадоксально это звучит, это было ошибкой! Я не ожидал, что это так серьезно скажется на моей психологии. Так что мой первый совет – не берите деньги друзей, семьи и вообще всех, кто вам дорог. А второй – не торопитесь! На мой взгляд, сейчас мы живем в мире, в котором торговые навыки - гораздо более дефицитный товар, чем капитал. Если вы можете торговать с доходностью выше рыночной, имея при этом сравнительно низкие просадки, можете не беспокоиться о дефиците торгового капитала. Инвесторы найдут вас очень быстро! Поэтому мой совет – начинайте с малого. И не спешите! Это тоже стало для меня испытанием… Когда мои дела в трейдинге пошли в гору, я получил в управление гораздо больше капитала, чем ожидал. И возгордился! Даже не осознавая этого... Когда берешь в управление чужой капитал, твой трейдинг меняется. Нужно наращивать свои обороты достаточно медленно, чтобы успевать замечать эти изменения и адаптироваться к ним. — А что делать по мере роста инвестиций? Ведь чем больше твой депозит, тем выше стресс, с которым приходится справляться, и тем больше проблем... Можете посоветовать нам какие-нибудь тактики или инструменты, которые помогут не отклоняться от своего процесса торговли? — Ну, для начала… Вы всегда можете просто перестать брать в управление новый капитал! На самом деле, можно даже подумать о том, чтобы вернуть часть инвестиций. Лучше торговать с меньшим капиталом, но с незапятнанной репутацией… Чем взять на себя лишние риски – и рискнуть еще и своей репутацией! Это – еще одна совершенная мной ошибка… Однажды моя репутация серьезно пострадала! Я получил несколько крупных убытков, выходящих за пределы заявленных рисков. Мне потребовалось два года, чтобы восстановиться психологически и начать хотя бы задумываться о том, чтобы снова взять капитал в управление. Так что иногда лучше сделать шаг назад, чем продолжать двигаться вперед, рискуя упасть. — Хороший совет! Вы уже несколько лет совмещаете трейдинг с путешествиями. Правда, как вы упомянули до начала записи, ситуация с ковидом вынудила вас взять паузу… Меня тоже! Расскажите, откуда в вас появилась страсть к путешествиям? И как вы начали совмещать их с торговлей? — По-моему, у трейдинга и путешествий много общего! В основе и того, и другого лежит концепт независимости. Когда выходишь за пределы зоны комфорта своей родной страны, чувствуешь одиночество… Ты оказываешься вынужден искать новый образ жизни. По-моему, это похоже на трейдинг! В нем ведь тоже приходится выйти за пределы типичной структуры общества… И создать свой собственный подход к навигации на рынках! А в путешествиях приходится решать, как ты хочешь жить, как тратить свое время, во сколько просыпаться по утрам… О таких вещах обычно почти не задумываешься, когда живешь в своей стране, в знакомом мире! Так что, на мой взгляд, у трейдинга и путешествий много общего. Я начал устраивать долгие поездки примерно в 2011 году. Какое-то время провел в Соединенных Штатах и Европе... После этого я начал путешествовать по Азии – и понял, что она мне нравится гораздо больше! Я провел 5-6 лет, разъезжая по Азии, пока не началась вся эта история с ковидом... — Можете дать какой-нибудь совет насчет того, как совмещать торговлю и путешествия? Ведь это не так-то просто! Особенно если проводишь много времени в самолетах или на кораблях… Как вам удается комбинировать трейдинг и путешествия? — Очень хороший вопрос! К счастью, когда я путешествовал, я еще использовал среднесрочный подход. Но… Думаю, если вы путешествуете активно, вам лучше подойдут краткосрочные торговые стратегии! Сейчас я на родине – в Сингапуре! Куда бы я ни пошел, я всегда беру с собой свой ноутбук. И торгую я так… Большую часть времени я вообще ничего не делаю! Когда я не дома, я отслеживаю графики с телефона. Если я вижу, что скоро может сформироваться торговый сетап, я нахожу какое-нибудь кафе или хотя бы скамейку в парке, сажусь, включаю на телефоне раздачу интернета, открываю ноутбук – и торгую! Причем я, как правило, не нянчу свои сделки. Я жду появления в рынке определенных критериев. Когда это происходит – я открываю сделку… А потом слежу за развитием событий с телефона. Я почти никогда не вмешиваюсь в свои сделки… Но если приходится, я снова ищу какое-нибудь место, чтобы присесть. С телефона у меня торговать не получается! Не знаю, как это удается другим… Я использую телефон только для того, чтобы отслеживать торговые возможности и мониторить сделки. Торгую я с ноутбука! — Хороший совет! У меня тоже не получается торговать с телефона. Я пробовал, но за несколько недель так и не привык... Слишком неудобно! Так что я тоже использую телефон только для отслеживания текущей ситуации. Иногда применяю алерты… Но торгую я с компьютера. Можете рассказать нам о своих любимых местах для торговли? Любых, включая страны и города… — Это немного странно, но я люблю поезда! В них что-то есть! Мне нравится сидеть за ноутбуком, пока мимо меня за окном проносятся пейзажи… Есть в этом опыте что-то привлекательное! В торговле во время движения в пространстве... Иногда я торгую и в автобусах. Но это просто эстетическое предпочтение. Мне нравится, когда вокруг меня что-то происходит, пока я сосредоточен на своем компьютере… Звучит немного парадоксально! По этой же причине я люблю писать посты в блог, сидя за столиком в кафе, а не у себя кабинете. Я пробовал и то, и другое… И кафе мне нравится больше! Люблю, когда меня окружает фоновый шум разговоров, люблю, когда вокруг меня что-то происходит… — Да, я пробовал торговать в коворкингах – не понравилось! А какие страны вы предпочитаете? Для путешествий, для торговли… И вообще! — С годами я очень полюбил Азию! Раньше я обожал Европу, но со временем она почему-то стала казаться мне скучной, и меня начало тянуть в Азию. Мне очень нравится Бали! Я достаточно долго учился серфингу… Собираюсь вернуться к этому занятию, когда снимут ограничения из-за ковида! Еще я люблю Чиангмай, это в Таиланде. Там очень комфортный темп жизни… Может, я просто старею! Но в последние годы я стараюсь избегать вечной суеты и шума крупных городов. Тайбэй тоже неплох! Пожалуй, на данный момент это три моих самых любимых города. Но, конечно, в последнее время я не путешествую из-за ограничений, связанных с ковидом… Надеюсь, к концу года их снимут! Посмотрим. — Возможно, это непростой вопрос, но есть ли страны, которые вам не понравились? Страны, в которые вы не хотели бы вернуться?.. — Хороший вопрос! Пожалуй… Однажды я решил пожить в Китае! Причем в одном из мелких городов. И мне он совершенно не понравился! Настолько, что я не выдержал и уехал раньше запланированного срока. Но это случилось около четырех-пяти лет назад, думаю, с тех пор все изменилось. Я никогда не был в Шанхае – думаю, мне бы там понравилось! — А где именно в Китае вы были? — В Гуанси, это южная провинция. Но я не посетил ни одного мегаполиса, жил в небольшом городке… Я слышал, сейчас там стало получше! Посмотрим, возможно, заеду туда, когда вернусь к путешествиям. Но есть одно место, куда я точно не собираюсь – Малайзия! Сингапур и Малайзия – соседи, так что я не раз бывал там в прошлом. Не знаю, почему, но мы с ней просто не ладим! Мне не нравится атмосфера, царящая в городах Малайзии, если понимаете, о чем я… Как и еда! Еда играет для меня важную роль при выборе направления для путешествия. Мне нужно, чтобы еда мне нравилась! Отчасти именно поэтому я так люблю Азию. Мне вообще нравится азиатская кухня... В Европе тарелка лапши почему-то стоит каких-то нереальных денег! Если мы говорим о традиционном варианте. В общем… Малайзия – я не фанат! — А многие ее любят! Лично я – не очень… Впрочем, я неплохо провел там время! Пожалуй, стоит вернуться туда в будущем. Скажите, есть ли у вас какой-нибудь распорядок, который помогает вам во время путешествий поддерживать свою эффективность на высоком уровне? Как в трейдинге, так и в целом! — Думаю, один из главных плюсов трейдинга – он везде одинаков, куда бы ты ни отправился! Многие начинают торговать именно поэтому. Ведь заниматься трейдингом можно практически в любой точке света! Поскольку я в последнее время путешествовал только по Азии, мне не приходилось сталкиваться с серьезными изменениями часовых поясов, так что и распорядок у меня почти не менялся. А насчет того, что не относится к трейдингу напрямую… Мне очень помогают занятия в тренажерном зале! Я уже пару лет регулярно тренируюсь. Упражнения прекрасно разгоняют кровь и прочищают голову! Для меня это почти медитативная практика… Немало прекрасных идей приходило ко мне в голову именно во время занятий! — Да, я тоже это замечал! Еще они часто посещают меня во время прогулок. А где вы предпочитаете останавливаться во время путешествий? Пользуетесь Airbnb? Или предпочитаете отели? Какие вам нравятся – топовые или подешевле? — Я все перепробовал! Вначале, конечно, меня больше привлекали дорогие отели. Но потом я понял, что мне нравится жить жизнью местных… Во время путешествий я всегда стараюсь смешаться с культурой, пожить жизнью обычного человека этой страны. Думаю, в дорогих отелях постояльцы изолированы от того, что происходит на земле... А я люблю запускать пальцы в местную культуру! Видеть то, что видят местные, есть то, что они едят… Люблю уличную еду! Такой туризм мне нравится больше. Практически в любой стране можно найти отель Ritz. Но и опыт вы везде получите один и тот же! Живя в отеле, вы не узнаете практически ничего нового, не получите новых впечатлений, не увидите, какой жизнью живут люди… Так что да, я предпочитаю снимать квартиры, в том числе и через Airbnb. — Верно подмечено! Самый интересный опыт я получал тогда, когда останавливался в нетуристических районах. Опыт не всегда был приятным, но всегда интересным! Хотя время от времени приятно отдыхать и в отелях! — Да, время от времени! — Что вы можете посоветовать тем, кто тоже хочет стать трейдером-путешественником? Стоит ли приступать к путешествиям сразу же, как только появится возможность? Или сначала нужно твердо встать на ноги в трейдинге? Когда лучше начать путешествовать?.. — Сложный вопрос! Обычно я стараюсь не давать готовых решений, ведь условия жизни у каждого свои... Этот выбор вам придется сделать самостоятельно. Однако скажу, что не стоит заниматься путешествиями, если у вас нет источника заработка! И… Вообще я должен был начать с того, что если вам нужны деньги – вам не стоит заниматься трейдингом! Мне кажется, трейдинг должен оставаться для вас дополнительным занятием до тех пор, пока вы в нем не разберетесь и не выйдете в прибыльность. Причем переходить на трейдинг нужно постепенно! Если вы будете испытывать нужду в деньгах, это станет для вас источником стресса, тем более если при этом вас будет окружать незнакомая обстановка… Так что я бы посоветовал вам сначала научиться торговать. Если вы не сможете разобраться с трейдингом на родине, вы не справитесь с ним и за границей… Но из этого правила есть одно исключение. Для некоторых людей родной дом – источник негатива. Жизнь за границей для них проще и комфортнее… Особенно в том случае, если стоимость проживания там ниже, чем на родине! В этом случае можно задуматься о переезде. Но вам все равно нужна какая-то подстраховка... Нельзя переезжать в другую страну, имея на счете всего сотню долларов! У вас должны быть сбережения. Как и возможность в случае чего вернуться обратно… — Да, я впервые попробовал совмещать трейдинг с путешествиями в 2017, но мне пришлось быстро вернуться на родину! Тогда я еще не был к этому готов. Я уже неплохо разбирался в трейдинге, но все же мой уровень не дотягивал до необходимого… Так что я вернулся обратно в Канаду и на несколько месяцев полностью сосредоточился на своей торговле. Повезло, что у меня было немного сбережений, так что я не столкнулся с серьезными затруднениями, хотя, конечно, было нелегко! — Думаю, хороший вариант – начать с малого! Попробуйте путешествия на вкус, отправьтесь куда-нибудь на неделю или на месяц! Не стоит сразу переезжать куда-нибудь на несколько лет. Попробуйте путешествия на вкус, а потом возвращайтесь назад! Это усилит вашу мотивацию добиться успеха в трейдинге. Затем можно задуматься о более продолжительных поездках… Когда я начинал путешествовать, я тоже уезжал всего на пару недель! Потом я увеличил этот срок до месяца, потом до трех… Со временем он становился все больше и больше. — Благодаря вашему блогу вы, должно быть, каждый день общаетесь с трейдерами! Скажите, с чем обычно люди испытывают наибольшие сложности? — Опять же, ответить на этот вопрос нелегко, ведь все совершают разные ошибки! Так что, боюсь, я не смогу дать вашим слушателям универсального ответа… Но, думаю, все же есть одна вещь, с которой, как я заметил, испытывают сложности многие трейдеры… Они стараются одновременно торговать множество разных сетапов! Пробойные входы, трендовые, контртрендовые, все на свете… В итоге они получают посредственный результат во всем. Вот что я вам посоветую… Задумайтесь о возможности полностью сосредоточиться на каком-то одном сетапе! Выберите сетап, с которым вы хорошо знакомы… Настолько хорошо, что при взгляде на него вы можете увидеть то, чего, возможно, не замечают другие! Это – совет, который я могу дать большинству трейдеров. Добейтесь действительно хорошего уровня в чем-то одном, и… Вы далеко пойдете! Сосредоточиться на чем-то одном гораздо проще, чем распылять свое внимание сразу на множество подходов… Вот мой совет! — А как понять, что пришло время добавить к своему сетапу еще один? Нужно сначала добиться по первому хороших результатов? Или такие вещи просто чувствуешь?.. — Сложный вопрос! Если ваш сетап зависит от фазы рынка… Например, если вы – трендовый трейдер, то вы, очевидно, не сможете торговать в периоды, когда трендов нет! В этом случае вам, пожалуй, стоит начать отслеживать разные активы, разные валютные пары, миноры, возможно, даже индекс S&P… Но я посоветовал бы вам сосредоточиться на сетапах, которые появляются достаточно часто и при этом не зависят от фаз рынка. Если получится! Если нет, попробуйте применить свой подход к разным активам. Причем это относится не только к стратегиям! Предположим, вы торгуете тренды на GBPUSD… Характер движения в тренде у GBPUSD совершенно особенный! Он движется не так, как, например, USDJPY. Можете попробовать поторговать тренды и там, и там! Таким образом вы станете трендовым трейдером с двойной специализацией. Но в целом… Постарайтесь найти для себя несколько любимых сетапов, относящихся к одной категории. И добейтесь в них реально, реально хорошего уровня! Я бы даже сказал – уровня мирового класса! Потому что только так вы сможете возвыситься над всеми остальными. — Верно подмечено! Меня часто спрашивают, сколько пар нужно торговать. Сам я торгую около 15, у меня есть сетап, который показывает на них стабильные результаты. Сколько пар торгуете вы? — В данный момент – только одну! Раньше я торговал несколько пар, но потом понял, что по сравнению с одной парой все остальные показывают у меня посредственные результаты. Так что я решил, что лучше торговать только одну пару, но более крупным лотом (конечно, в разумных пределах), чем торговать меньшей лотностью множество пар. Это – более концентрированный подход… Но и более контролируемый. Я стал понимать эту пару гораздо лучше и начал получать еще более хорошие результаты. На ней я сейчас и сосредоточил все свое внимание. — Какой же таймфрейм вы отслеживаете? — Поскольку я торгую только одну пару, я отслеживаю все таймфреймы! Что было бы невозможно, если бы я торговал сразу пять-десять пар. Это – одно из преимуществ концентрированного подхода! Ты знаешь о своей паре все. — Круто! Не думаю, что смог бы торговать только одну пару, но звучит логично. — Попробуйте провести анализ нескольких лет своей торговли! Возможно, вы обнаружите, что какая-то пара или сетап выделяется на фоне всех остальных своей стабильностью… Или просто кажется вам наиболее понятной/понятным. Попробуйте сосредоточиться на этом! Зачем тратить свое внимание на плохие варианты? Единственный ответ – диверсификация… Но стоит задуматься: если вы так стремитесь к диверсификации, возможно, это значит, что вы не так уж уверены в своем лучшем варианте?.. В общем, здесь нужно найти баланс! Оцените свою уверенность в разных парах и сетапах, свои результаты, подумайте, не будет ли для вас комфортнее сосредоточиться на чем-то одном вместо четырех-пяти… Но, конечно, здесь все индивидуально! В моем случае «пуризм» себя полностью оправдывает… Кстати, я отслеживаю и другие валютные пары! Но торгую я только одну. Я заметил, что концентрированный торговый подход является для меня наиболее эффективным. — Интересно… Уверен, в комментариях обязательно спросят, что за пару вы торгуете! — EURUSD [смеется]! Да, самую популярную пару. — О, это интересно! Лично мне она нравится меньше всего. — Окей! Это хорошо! Значит, у вас есть своя ниша. — Да, это точно… Концепт торговли только одной парой интересен… Когда вы решили сосредоточиться только на EURUSD, стали ли вы совершать по ней больше сделок? — Нет, в этом плане я тоже стал более сосредоточенным! Я терпеливо дожидаюсь своего сетапа. И если сетап оказывается хорошим, я вхожу по-крупному! Конечно, не с рисками в 10%... Скажем так! Многие советуют торговать с рисками в 1-2% от депозита. Я вхожу немного крупнее! Но это потому, что я проделал всю «домашнюю работу» и провел уже тысячи сделок этого типа. Если ситуация развивается не в мою пользу, я это вижу. И использую разумные стопы. Все это возможно только благодаря многим годам торгового опыта! Это – преимущество, которого лишены алгоритмы… Скопировать мой подход очень нелегко. Для этого потребовалось бы потратить массу времени, отслеживая все то же самое, что и я… Смысл трейдинга не в том, чтобы делать деньги! Смысл трейдинга в том, чтобы делать деньги стабильно и последовательно. Алгоритмы набирают обороты, их доля в рынке все растет и растет. Как мы можем их переиграть? Нужно научиться видеть рынок таким образом, который им недоступен! По крайней мере, на их текущем этапе развития… — Не хотите ли затронуть в завершение еще какую-нибудь тему? — Думаю, нет! Хотя… Если вы не против, я хотел бы задать вопрос вам! Ведь вы провели столько интервью с разными трейдерами… Скажите, почерпнули ли вы из этих интервью что-то такое, что вы не смогли бы узнать, если бы торговали в одиночку, не читая форумов и не общаясь с другими трейдерами? Было ли что-то такое, что изменило ваш взгляд на трейдинг? — Сложный вопрос… Методологии и стратегии – точно нет! Пожалуй, я почерпнул из интервью две важные вещи. Во-первых, образ мыслей… Благодаря беседам с другими трейдерами я начал смотреть на торговлю совершенно иначе! Я стал мыслить вероятностями и уже не беспокоюсь по поводу отдельных сделок. Пожалуй, это – самое главное. А второе – я постоянно получаю напоминания о том, как важно не отклоняться от своего пути. Думаю, это стало для меня самым ценным уроком. Когда каждую неделю общаешься с другими трейдерами… Нельзя позволять себе дать слабину! Нельзя отклоняться от своего процесса. Ответственность, которую накладывает ведение подкаста, мне очень помогла! В финансовом плане подкаст не особенно прибылен, но он служит для меня бесконечным источником мотивации и постоянным напоминанием о том, что нельзя прекращать работу над собой и своим подходом. Именно это оказалось для меня важнее всего. — Ясно! А еще вы при этом помогаете множеству трейдеров! — Да, конечно! — Спасибо, что занимаетесь ради нас этой тяжелой работой [смеются]! — Это не так уж тяжело! И мне это нравится, так что никаких проблем. — Здорово! — Ладно, Крис! Если кто-то захочет связаться с вами после интервью, как это можно сделать? Где можно найти ваш блог и другой контент? — Мой блог находится по адресу pipmavens.com! Там же можно найти и мой адрес электронной почты. Кроме того, можете подписаться на мою рассылку, каждый раз, когда я буду выкладывать новый пост в блог или пробовать что-нибудь новое, вы будете получать уведомление. Электронная почта и блог – мой основной способ общения с другими трейдерами. — Здорово! У вас есть еще и книга, верно? Хотите рассказать о ней? — На самом деле у меня их две, хотя смотря что считать книгой! Но да, у меня есть книга, доступная для покупки на Amazon, называется «Forex Dreaming». Она хорошо подойдет для новичков. В ней я рассказываю о том, почему эта игра устроена таким образом, что большинство ритейл-трейдеров всегда находятся в уязвимом положении. Конфликты интересов повсюду, в том числе и на форумах! Например, если вы попробуете научиться торговать, используя материалы с сайта BabyPips, вас ждут тяжелые времена! Почему? Все это я объясняю в книге! В ней я описываю общую картину. Она стоит всего доллар! Могу посоветовать ее всем начинающим трейдерам, незнакомым со структурой ритейл-трейдинга. — Любопытно! Думаю, я тоже прочту ее, просто ради интереса. Крис, последний вопрос, который я задаю всем свои гостям в конце подкаста! Можете дать нашим слушателям напоследок какой-нибудь совет, который помог бы им улучшить свой трейдинг? — У меня на сайте есть список из пяти принципов. Думаю, напоследок я хотел бы поделиться с вами одним из них. Прибыльный трейдинг на самом деле не имеет никакого отношения к деньгам! Если вы во время торговли думаете о том, как заработать, вас ждут тяжелые времена. Звучит парадоксально! Ведь все мы пришли в это дело именно за деньгами. Обычно я привожу такую аналогию… Представьте, что вы вышли на боксерский ринг, чтобы сразиться за титул чемпиона. Вы же не будете смотреть во время боя на кубок! Вы сосредоточитесь на ударах и уклонениях... Которые не связаны с кубком напрямую! В трейдинге тоже нужно сосредотачиваться на работе, на процессе… Не пытаясь как можно скорее получить результат. Результаты придут сами! Награда наверняка окажется больше, чем вы думаете. Но для того, чтобы получить ее, вам нужно отказаться от своего желания обладать ею. — Хороший совет! Полностью с вами согласен. Круто! Спасибо, что уделили нам время, Крис! И спасибо за советы, думаю, наши слушатели высоко оценят это интервью! Делитесь своими мыслями в комментариях, пишите, что вам понравилось больше всего! До скорой связи! Еще раз спасибо, Крис! Переведено специально для Tlap.com

-

Кристофер Ли - Positive Expectancy - Книга на русском языке

!!NIKA!! опубликовал тема в В помощь трейдеру

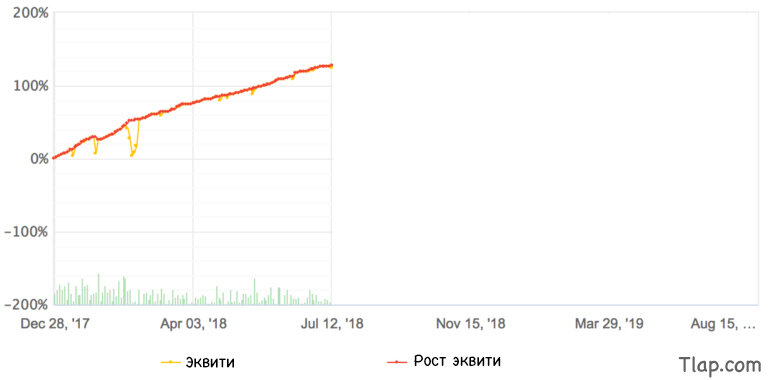

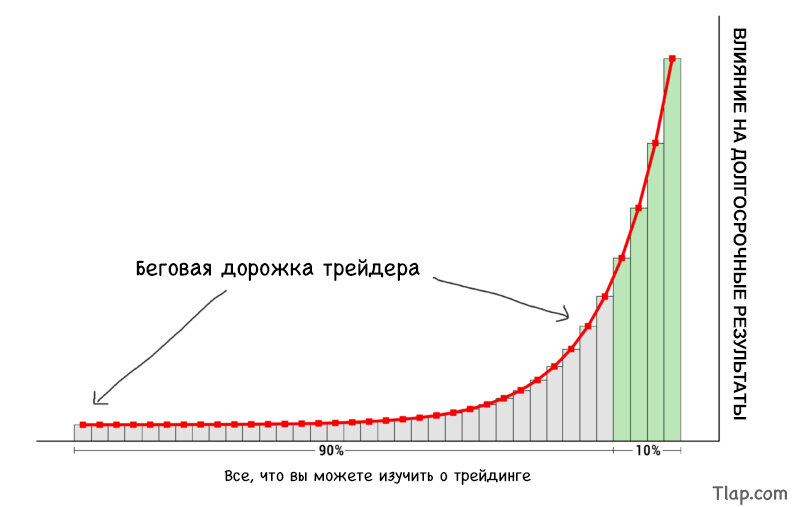

1. Введение 2. Бесконечная игра 3. Новая концепция 4. Ожидание 5. Путь к положительному ожиданию 6. Развивайте свое торговое преимущество 7. Увидеть реальность 8. Бизнес-деятельность 9. Разработка стратегии 10. Придерживайтесь концепции 11. Краткое содержание курса 1. Введение ДОБРО ПОЖАЛОВАТЬ В Положительное ожидание Может быть, вы ищете среди ветвей то, что есть только в корнях. Руми Вероятно, вы видели статистику, согласно которой только 5% трейдеров являются прибыльными. По моему опыту, это преувеличение. Возможно, 5% трейдеров действительно получают прибыль по результатам 100 сделок... но само по себе это мало что значит. Большое количество трейдеров зарабатывают деньги на протяжении нескольких месяцев, но вскоре после этого они теряют всё (и даже больше). Взгляните на пример, взятый из реальной жизни: На первый взгляд этот трейдер выглядит очень прибыльным. После 12 июля он сталкивается с некоторыми трудностями, и его кривая капитала падает. Через несколько месяцев она восстанавливается и снова демонстрирует хорошую производительность. Однако в конце концов происходит неизбежное, и правда всплывает на поверхность. Такой подход к торговле, вроде как даже и «прибыльный» в течение первых 20 месяцев, не является стабильным. И следует отметить, что это не единичный случай. Это вполне обычное явление среди трейдеров среднего уровня. Итак, дело вот в чем... Между временным успехом и долгосрочным (стабильным) успехом имеется большая разница. Первый путь сильно отличается от второго. Проблема в том, что большинство трейдеров не понимают, что это два совершенно разных пути. Они думают, что если они зарабатывают деньги прямо сейчас, это должно означать, что они на правильном пути. Но, к сожалению, зачастую это не так. Давайте взглянем на этот пост, опубликованный на популярном торговом форуме: Потерял всю прибыль + еще некоторое количество денег Я довольно успешно торгую на небольшом счете около 2 месяцев, поэтому решил открыть более крупный счет. Всё шло хорошо: я заработал 25% за неделю, совершив примерно 50-60 сделок, и у меня было всего лишь 4 или 5 убыточных сделок. Однако на этой неделе я решил совершить продажу (вздох) по валютной паре GBPUSD, и, как видим, цена по ней взлетела до небес. Я потерял всю свою прибыль и приличную долю своего первоначального депозита. Я немного потрясен этим, поэтому возьму паузу на некоторое время. Не уверен, говорит ли мой предыдущий рекорд о том, что я торгую правильно, или мне просто повезло на этой неделе? Была ли это просто сумасшедшая неделя для доллара США или такое может происходить сплошь и рядом? Вот что происходит, когда трейдеры идут по пути временной прибыльности: они какое-то время получают прибыль, но в конечном итоге возвращают рынку всё и даже больше. И это счастливчики. Они многие ГОДЫ борются, так и не видя результатов. Прекращаю борьбу Торгую на рынке уже 3 года, так и не достигнув никаких результатов. К данному времени потерял слишком много денег, так что я прекращаю это дело. Я прошел отличное обучение, но трейдинг просто не для меня: он вовсе не делает меня счастливым, и, несмотря на весь проделанный мной самоанализ, я понял, что торгую только лишь с целью получить дополнительный доход. И, очевидно, это не приносит результатов, поэтому я смирился с поражением. Желаю вам удачи в этой безжалостной индустрии. Таким образом, если даже 5% трейдеров в конечном итоге зарабатывают деньги в течение нескольких месяцев, количество тех, кто достиг долгосрочной прибыльности (то есть в течение более чем пары лет), вероятно, стремится к 1%. И самая большая причина такого высокого процента неудач трейдеров состоит в феномене «белки в колесе». Феномен «белки в колесе» Феномен «белки в колесе» – это состояние, когда человек вкладывает много времени и усилий в трейдинг, но не достигает никакого прогресса в плане достижения долгосрочной прибыльности. Эту динамику можно описать с помощью кривой продуктивности. Серые столбцы составляют 90% направлений в трейдинге, которые оказывают слабое влияние на долгосрочные торговые результаты трейдера. К этим темам относятся: · Графические паттерны Паттерны продолжения тренда Паттерны разворота · Технические индикаторы Линии Фибоначчи Индикаторы тренда Индикаторы импульса Осцилляторы Полосы Боллинджера Точки разворота Дивергенции и т. д. · Технический анализ Графики Хейкен Аши Волновая теория Эллиота Гармонические паттерны и т. д. · Соотношение риска к прибыли · Торговая психология/дисциплина · Этот список можно продолжать до бесконечности... Типичный пример беличьих бегов – это когда трейдер ищет прибыльную стратегию путем нагромождения на графики целой комбинации технических индикаторов. Сначала он торгует, скажем, с помощью скользящих средних и MACD. Какое-то время это приносит ему прибыль, но рано или поздно он сталкивается с серией убытков, после которых не может восстановиться. Затем он пробует другую комбинацию индикаторов, таких как полосы Боллинджера и осциллятор стохастик, и этот цикл повторяется. Многие трейдеры борются таким образом в течение ДОЛГИХ ЛЕТ, так и не достигнув никаких результатов. Чего они не понимают, так это того, что по прошествии года своей торговой деятельности они перестали совершенствоваться. Они думают, что у них имеется 3-летний опыт, тогда как на самом деле у них имеется 1 год опыта, повторенный трижды. Правда в том, что они давно перестали развиваться. Большинство вещей в трейдинге не оказывают влияния на долгосрочные результаты. Неприятная правда в том, что подавляющее большинство трейдеров бегают как белка в колесе, вовсе не осознавая этого. Они тратят огромное количество времени и энергии на трейдинг, но не получают никаких результатов. И как бы они ни старались, они не сдвинутся с мертвой точки, потому что большое количество сделок с низким кредитным плечом не приводит к существенно разным результатам. Суть в следующем: если вы хотите попасть в правую часть кривой продуктивности, вам нужно прекратить бежать как белка в колесе и сосредоточиться на 10% тех тем, которые оказывают большое влияние на ваши долгосрочные результаты. Всё остальное – это просто шум. 10% тем, которые оказывают большое влияние Суть трейдинга в том, что аспекты большого кредитного плеча также являются наименее заметными. Именно поэтому столь большое количество трейдеров бегают как белка в колесе. Они чувствуют, что им чего-то не хватает, но не могут понять, чего именно... поэтому никогда не разрывают разочаровывающий цикл получения краткосрочной прибыли и со временем терпят убытки. Большую часть последнего десятилетия я очень серьезно размышлял над этой проблемой, и материал этого курса является кратким изложением всего, что я знаю о том, как трейдерам порвать с феноменом «белки в колесе» и построить прибыльную и стабильную торговую стратегию. Первые 5 лет своей торговой карьеры я потратил на беличьи бега, фокусируя свое внимание на неправильных вещах. Позвольте мне помочь вам сэкономить время и энергию, предостерегая вас от данного феномена и направляя на путь к долгосрочной прибыльности. Резюме На собственном горьком опыте я убедился, что упорный труд не обязательно приводит к долгосрочным результатам. На самом же деле часто бывает наоборот: чем больше я отслеживаю графики цен, тем хуже торгую. И чем больше сделок я совершаю, тем хуже моя производительность. Это как зыбучий песок: чем упорнее я борюсь, тем глубже погружаюсь и тем сложнее мне восполнить убытки. Чего я не осознавал в течение многих лет, так это того, что я сплошь и рядом сосредотачивался на неправильных вещах... Так что не повторяйте моей ошибки. В этом курсе я научу вас, на что нужно обращать внимание и самое главное – почему. Ключевые тезисы: · Большинство трейдеров тратят свои усилия на сделки с низким кредитным плечом, которые не оказывают влияния на их долгосрочные результаты; · Вы можете потратить много времени и усилий, но если вы не работаете над правильной частью кривой производительности, то не добьетесь большого прогресса; · Этот курс покажет вам, как прекратить бега белки в колесе и улучшить ваши представления о трейдинге. Думайте об этом, как о настройке вашего компаса в правильном направлении – это нарастит ваши усилия и приведет к БОЛЬШИМ результатам; · Вы узнаете не только, что нужно делать, но и почему. Ваш самый большой прорыв произойдет, когда вы поймете природу рынков. И тогда вам станет ясен путь к торговому преимуществу. Давайте начнем с понимания природы торговой игры. Кристофер Ли, Переведено специально для Tlap.com -

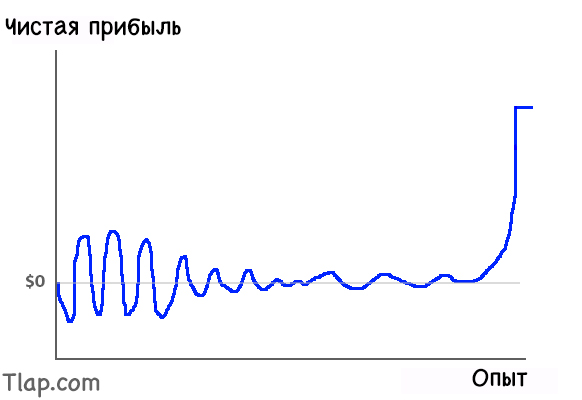

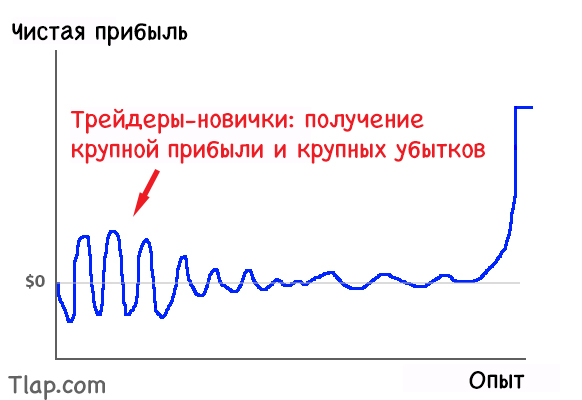

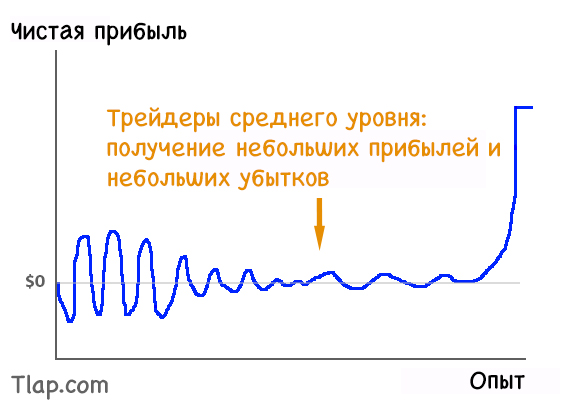

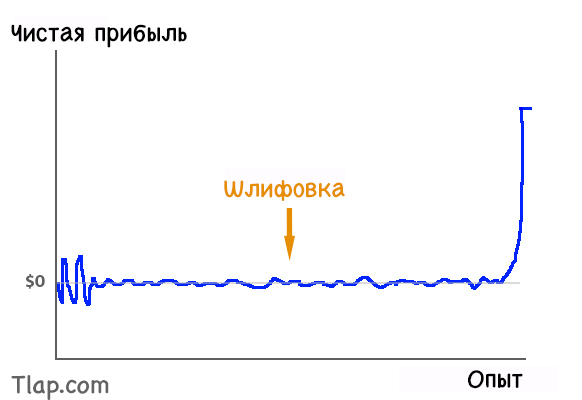

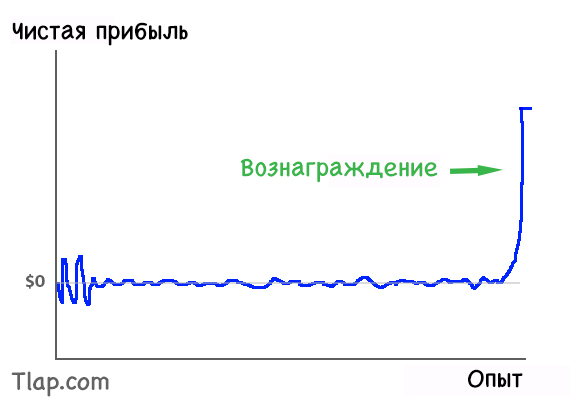

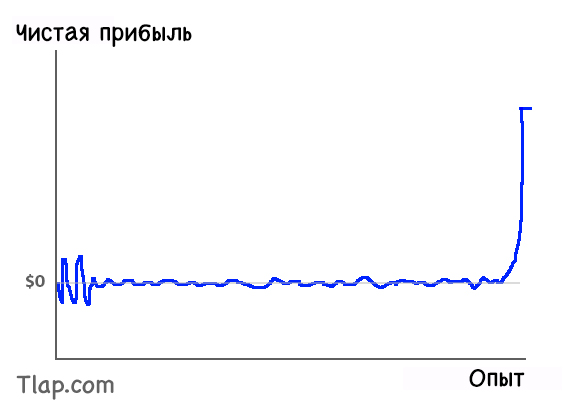

Из всех трейдеров, с которыми я общался на протяжении многих лет, больше всего страдают трейдеры среднего уровня. Видите ли, несмотря на то, что они хорошо знакомы с основами трейдинга, их торговый счет обычно колеблется между небольшим убытком и уровнем безубыточности. В личной беседе они часто признаются, что чувствуют, словно застряли и неспособны к развитию. Если вы подходите под это описание, то эта статья для вас. Этапы получения прибыли Теперь первое, что вы должны понять: Этот график описывает примерный путь получения прибыли для большинства розничных трейдеров. Новички (в левой части графика) склонны игнорировать риски, связанные с трейдингом. Возможно, они пришли в трейдинг, имея мышление азартного игрока. Возможно, они пытаются быстро разбогатеть. Или, может, они не удосуживаются разобраться в том, как работают маржа и кредитное плечо. Тем не менее, трейдеры-новички очень плохо понимают, что нужно для успеха, и часто совершают сделки очень большого размера, рискуя потерять весь капитал на своем счете. Таким образом, они, как правило, получают большую прибыль или несут большие убытки (обычно и то, и другое). Трейдеры-новички: получение крупной прибыли и крупных убытков Предположим, что такие трейдеры не бросят трейдинг на этом этапе и будут двигаться дальше, приобретая больше опыта на рынке. В конце концов они приходят к выводу, что их торговые результаты до этого момента в значительной степени основывались на удаче. Они обнаруживают, что играли в азартные игры, и быстро осознают реальные опасности рынка. Это, как правило, является тем переломным моментом, когда они понимают, как мало знают о том, что нужно для достижения успеха в трейдинге. Соответственно, они решают снизить риск, уменьшив размер своего торгового лота. Они мыслят следующим образом: «Как только я найду эффективный метод торговли, я увеличу размер своего лота и начну зарабатывать реальные деньги». Трейдеры среднего уровня: получение небольших прибылей и небольших убытков На самом деле это разумный поступок. Уменьшая размер своего торгового лота, эти трейдеры продолжают получать ценный рыночный опыт, не рискуя при этом большим количеством денег. Проблема данного этапа в том, что он является самым длинным. Фактически это выглядит примерно так: Шлифовка Это стадия процесса, которую я называю шлифовкой. Что такое шлифовка? Шлифовка – это своего рода метафорическая кирпичная стена, отделяющая подражателей от приверженцев. Это также и тот период, когда трейдер начинает понимать, что общепринятое мнение в трейдинге не работает. Он снимает розовые очки, отучивается от того, чему его учили в трейдинге, и начинает трезво смотреть на рынок. Впервые он начинает думать самостоятельно. Вместо того, чтобы следовать массе общих советов, которые он читает в Интернете, он проходит через трудный процесс открытий и занимает свое место на рынке. Но, к сожалению, не все осознают это. У многих трейдеров среднего уровня чувство застревания приводит к мысли о том, что они попали в безвыходное положение. Вот почему на этом этапе многие бросают трейдинг. Эти трейдеры сравнивают прогресс с суммой денег, которые они зарабатывают (т. е. очень мало), поэтому они убеждают себя в том, что успешная торговля либо невозможна, либо она просто невозможна для них. Но, по правде говоря, они просто недостаточно сильно этого хотят. Таким образом, шлифовка фактически подразумевает две вещи. Во-первых, скучную, повседневную, упорную работу, через которую трейдеры должны пройти, чтобы в конечном итоге стать последовательными исполнителями. А во-вторых, это шлифовальный станок, который засасывает всех, кто ищет возможности, и выплевывает их, как мясной фарш. Вознаграждение Вознаграждение Если трейдер по-прежнему остается в трейдинге и продолжает учиться на ошибках, он в конце концов достигает земли обетованной. Это период получения вознаграждения, ради которого он так усердно работал. Определив свое преимущество на рынке (в период шлифовки), отныне он уверен в своей способности нести гораздо меньшие убытки по сравнению с получаемой прибылью. Теперь вопрос только в том, насколько быстро он хочет расти и насколько способен справляться с возрастающими уровнями давления. На последних этапах шлифовки он может увеличивать свой счет в 10 000 $ на 2-3% в месяц. Но теперь он уже сталкивается с проблемой поддержания такой производительности на счете размером в 20 000 $, 50 000 $, 100 000 $ или более. Это сложнее, чем кажется, потому что по мере роста ставок страх проиграть становится непропорционально сильным. Ведь ощущение потери 10 $ за 15 минут сильно отличается от ощущения потери 1 000 $ за тот же промежуток времени. Так что на самом деле земля обетованная не наполнена радугой и зефиром. Она наполнена более серьезными ловушками и западнями, которые более болезненны, чем всё, что трейдер испытывал до сих пор. В каком-то смысле это сложнее, чем шлифовка. Но именно тогда и начинают проявляться финансовые вознаграждения. Это когда трейдер получает возможность позволить себе более приятные вещи в своей жизни. Но не заблуждайтесь: это не дар богов. Чтобы добраться до этой стадии, трейдер годами трудился с нулевым финансовым вознаграждением, не зная, выйдет ли он вообще когда-либо на этот уровень. Предел роста В конце концов трейдер увеличивает свой капитал до уровня, с которым не может эмоционально справиться. Для одного из моих ранних наставников этот уровень составлял 5 млн $. Он обнаружил, что всякий раз, когда его торговый фонд становится больше, эмоциональные потери делаются слишком сильными. Поэтому он просто придерживается суммы в 5 млн $ и периодически выводит свою прибыль. Итак, ... есть ли другой уровень за этим «пределом роста»? Можно ли научиться торговать на счете в 5 000 000 $ так же бесстрастно, как на счете в 5 000 $? Я не знаю, я до сих пор пытаюсь понять это. Вернемся к нашему разговору Цель данной статьи – сказать вам, что вы чувствуете себя застрявшим потому, что приравниваете «прогресс» к «растущему счету». Но это неправильный взгляд на вещи, потому что связь между «прибылью» и «пониманием» не является линейной. Посмотрите еще раз на график: Обратите внимание, что по мере роста вашего понимания трейдинга (по горизонтальной оси), ваша торговая прибыль (синяя линия) остается неизменной и не увеличивается в значительной мере, если она вообще растет. И только после того, как вы достигли «критической массы» своего понимания, ваша торговая прибыль (отдача) резко возрастает. До этого момента единственное, что растет – это нематериальные знания и опыт, которые вы накапливаете в своей голове. Так что будьте уверены: пока вы постоянно учитесь на ошибках, вы движетесь в ПРАВИЛЬНОМ направлении, даже если это не очевидно из ваших непосредственных результатов торговли. Просто продолжайте идти вперед и не совершайте глупых ошибок (в частности, не сливайте свой счет), и у вас всё получится. А если вы не относитесь к трейдингу рационально, то можете вообще бросить его. С уважением, Крис Ли, Переведено специально для Tlap.com

-

Каждый хочет победить. Никто не ходит на рыбалку, не имея желания поймать рыбу. Никто не идет сдавать экзамен, чтобы провалить его. Желание победить стало настолько неотъемлемой частью нашей жизни, что не проходит и дня, чтобы мы не думали об этом. Победа – это весело В контексте современного мира победа обычно ассоциируется с материальной выгодой, признанием и влиянием. Просто посмотрите на мир трейдинга и инвестирования… Что приходит в голову, когда вы думаете о Джордже Соросе? Вероятно, что-то связанное с тем, как он обвалил Банк Англии и круто ушел с рынка с 1 миллиардом фунтов стерлингов. Это потрясающая победа. Скажем прямо, победа – это просто забава. Победа – это нечто, что можно увидеть Когда мы смотрим на чемпионов Кубка мира, мы видим команду-победителя. Мы видим качество их передач, их способность читать игру и их невероятные навыки владения мячом. Однако, чего мы не видим, так это тех небольших повседневных решений, которые привели их к данному результату. Большинство людей сосредотачиваются на выигрыше – блеске славы и богатства. Мало кто смотрит дальше этого события, чтобы понять, что привело к нему. Чего мы не видим На каждое крупное выигрышное событие приходятся тысячи мелких решений, которые мы принимаем в процессе его достижения. До того, как Майкл Джордан стал величайшим баскетболистом, он был практически таким же, как и все. Единственная разница была в том, что пока все остальные спали, он вставал до рассвета и тренировался. Вместо того чтобы ходить с друзьями по ночным клубам, он упорно тренировался на корте. Вместо того чтобы по выходным лежать на диване и смотреть телевизор, он бегал на выносливость. Два дополнительных часа тренировки в день превратились в дополнительные 14 часов тренировки в неделю… А это, соответственно, 56 дополнительных часов в месяц и 672 дополнительных часа в год. Этого мы не видим. Мы видим только финал НБА и то, как он совершил победный бросок. Это, несомненно, блестящая победа. Но в действительности к победе его привело не то, насколько хорошо он сыграл в тот вечер. Это заблуждение. К победе его привело то, что он находился на корте изо дня в день в течение многих лет. Он тренировался, будучи уставшим. Он тренировался, когда шел дождь. Он тренировался, даже когда ему этого не хотелось. Именно это сделало Майкла Джордана таким, каким мы его знаем сейчас. Вот что принесло ему такую большую победу. Это был не тот единственный удачный бросок в последние несколько секунд игры. Процесс не сексуален Но тяжелая работа, естественно, не является сексуальной. Ежедневно развивать свои навыки – это не весело. Небольшое отличие состоит в том, чтобы ежедневно просыпаться на час раньше и развивать свое ремесло. Но именно в этом и заключается разница. Упорный труд становится привычкой, которая превращается в образ жизни. Именно процесс приводит вас к событию Итак, вы хотите выиграть, я понял. Все хотят. Вопрос в том, что вы для этого делаете такого, чего не делает никто другой? От чего вы готовы отказаться, чтобы попасть на победное мероприятие? С уважением, Крис Ли, Переведено специально для Tlap.com

-

Согласно общепринятому мнению, торговать на демо-счете необходимо до тех пор, пока вы не будете стабильно получать прибыль, и только после этого следует начинать торговать на реальном счете. Для трейдера-новичка это звучит хорошим советом, поскольку означает, что он будет рисковать реальными деньгами только в случае, если будет полностью уверен в том, что сразу же начнет прибыльно торговать. Однако чаще всего это не работает. Видите ли... Всё это основано на предположении о том, что вы будете торговать на демо-счете точно так же, как и на реальном счете. Если бы это было так, то да, такой совет был бы эффективным. Однако на практике это предположение редко подтверждается. Трейдинг – это 20% стратегии и 80% боли Причина, по которой так много трейдеров-дилетантов верят в демо-трейдинг, заключается в том, что наиболее важным аспектом они считают стратегию. Они думают, что если могут успешно торговать на демо-счете, то легко смогут сделать то же самое и на реальном счете. Но горькая правда заключается в том, что торговля без реальных последствий (демо-трейдинг) сильно отличается от торговли с перспективой реальных денежных потерь (реальный трейдинг). В компьютерной игре легко «вести» машину со скоростью 200 км/ч. А теперь попробуйте сделать это же в реальной жизни и посмотрите, будет ли это то же самое. В демо-трейдинге нет никаких последствий. Вам всё равно, заработаете ли вы миллион долларов или сольете свой счет. Потому что на самом деле это абсолютно ничего не означает. В реальной же торговле прибыли и убытки имеют эмоциональную окраску. Перспектива заработать (или потерять) тысячу долларов подорвет вашу объективность и торговое поведение. Это то, чего еще не понимают демо-трейдеры. Основная проблема здесь в том, что люди сильно недооценивают влияние эмоций на их торговлю. Они думают, что секрет торговли заключается в стратегии, хотя на самом деле он заключается в их умственной и эмоциональной стойкости. К сожалению, трейдеры-дилетанты, как правило, слишком долго остаются на демо-счете и тратят время на игры в безопасной среде. 4 недели демо-торговли более чем достаточно У демо-торговли есть одна полезная цель: помочь вам ознакомиться с торговой платформой. Если вы новичок, найдите время узнать, как использовать свою торговую платформу. Попробуйте совершить несколько сделок и привыкнуть к процессу торговли. В общем, это не должно занимать больше нескольких недель. Любой более длительный период послужит оправданием тому, чтобы не рисковать. Риск для трейдеров как вода для рыбы: они в ней живут. Следовательно, если вы не рискуете, то вы не учитесь торговать. Вывод: чем дольше вы прячетесь за безопасностью демо-счета, тем дольше вы откладываете получение настоящего торгового образования. Но не рискуйте слишком большим количеством своих средств Вам, естественно, не стоит начинать торговать стандартными лотами. Как мы уже обсуждали ранее, вам потребуется время, чтобы повысить вашу эмоциональную устойчивость и справиться с такими большими суммами. Именно поэтому (и обратите внимание: я снова возвращаюсь к той же теме) на начальном этапе вам стоит просто придерживаться размера позиции в 1 микролот. Это та сумма, которая не приведет к большим потерям, но в то же время она будет достаточно значительной, чтобы у вас была некоторая личная заинтересованность в успехе. Помните: вы не начнете обучаться, пока что-то не будет поставлено на карту. Как продвигается ваша торговля? Итак, пробовали ли вы уже торговать 1 микролотом? Если да, напишите мне сообщение и дайте знать, как у вас дела. Буду рад услышать ваш отзыв! С уважением, Крис Ли, Переведено специально для Tlap.com

- 12 ответов

-

- 15

-

-

-

-

-

А знаете ли вы, что крупные победители лотерей обычно разоряются в течение нескольких лет? Сорвав джекпот, они начинают тратиться, раздавать деньги направо и налево или «вкладывать» свой выигрыш в сомнительные бизнес-схемы. В конце концов большинство победителей лотерей оказываются на том же уровне, с которого начинали... А около 30% из них оказываются в гораздо худшем финансовом положении, чем они были до этого. Почему?.. Почему так много внезапно ставших богатыми людей не могут сберечь свое богатство? Потому что они его не заслужили Понимаете, чтобы разбогатеть, нет никаких предпосылок. Кто угодно может внезапно получить крупное наследство, привлечь внимание партнера-миллионера, выиграть судебный процесс на миллион долларов или просто стать обладателем выигрышного лотерейного билета. Никто из этих людей не заработал того состояния, которое выпало им волей судьбы. А поскольку они не научились зарабатывать деньги, то у них и нет необходимых навыков сохранить их. Но какое это имеет отношение к трейдингу? Заблуждение о «торговой системе» Трейдеры-дилетанты склонны полагать, что обнаружив «прибыльную» систему, они добьются успеха в трейдинге. Они думают: как только я найду прибыльную систему, я увеличу размер торгового лота и заработаю много денег! Проблема с таким образом мышления заключается в том, что в нем нет понятия способностей трейдера. Слишком много людей беспокоятся о том, чтобы обрести прибыльную торговую систему, не задумываясь о своих способностях управлять ею. Умеете ли вы летать на вертолете? Если бы сейчас перед вами предстал вертолет «Апач», смогли бы вы полететь на нем? Если бы вам предоставили медицинское оборудование мирового класса, смогли бы вы выполнить операцию на открытом сердце на следующей неделе? Вероятнее всего, нет. Скорее всего, вы скажете, что я просто смешно выгляжу, даже предлагая всё это. И тем не менее, это то, что многие люди ожидают от трейдинга! Они продолжают искать волшебную «прибыльную систему», не задумываясь о том, достаточно ли у них умственных и эмоциональных навыков для управления такой системой. В трейдинге есть несколько более коротких путей Горькая правда в том, что у большинства людей нет ни эмоциональной стойкости, ни умственной гибкости, чтобы управлять прибыльной торговой системой в условиях высокого стресса. Когда дела пойдут плохо (а такое непременно произойдет), они не смогут правильно применять свою торговую систему. Хорошая новость в том, что потратив время и усилия, почти каждый сможет научиться управлять ею. И, как вы уже догадались, лучшим способом является начать торговать с 1 микролота и постепенно увеличивать размер лота с течением времени. По мере увеличения вашего размера лота вы столкнетесь с новыми проблемами, с которыми раньше не сталкивались. Преодолейте эти проблемы, и результаты вашей торговли улучшатся. И далее вы столкнетесь с проблемами следующего уровня. Таким образом, по мере увеличения ставок (размера лота) вы будете обучаться всё большему. Попутно вы разовьете эмоциональную и психологическую устойчивость, которая понадобится вам, чтобы в конечном итоге стать трейдером, который сможет правильно управлять прибыльной торговой системой. Всё начинается с 1-го Будучи трейдером, который еще не прошел всех испытаний, вашим приоритетом должен быть не «заработок денег». Вашим приоритетом должно быть развитие навыков. И лучший способ сделать это – начать торговать с 1 микролота... Затем переходить к 2 ... Затем к 3 ... К 4 и так далее. Продвигаясь по этому пути, вы получите ценные уроки, которые будут способствовать достижению вашей конечной цели – стать успешным трейдером. С уважением, Крис Ли, Переведено специально для Tlap.com

-

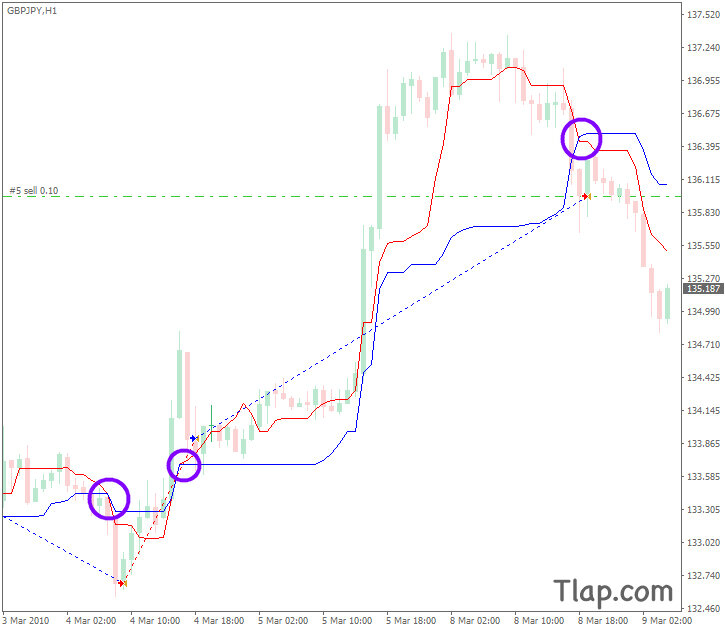

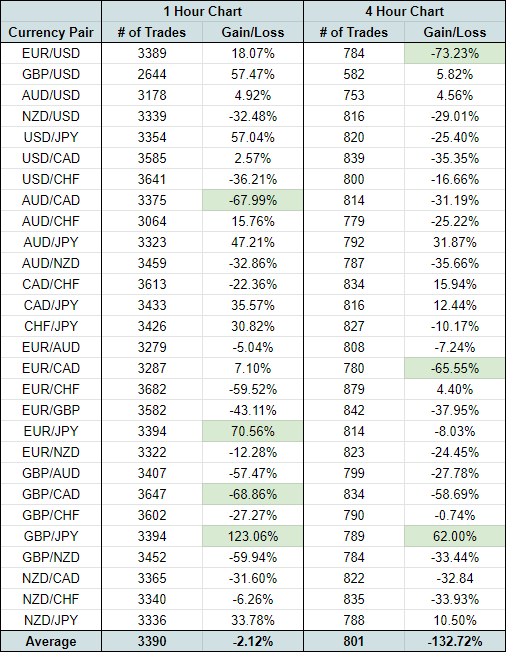

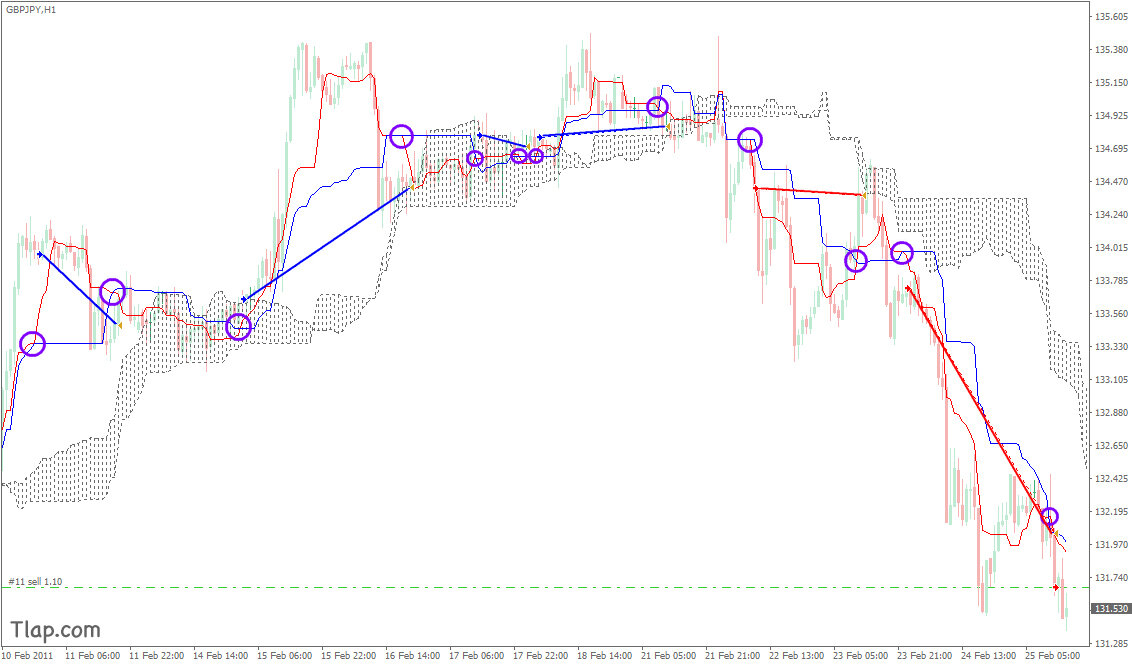

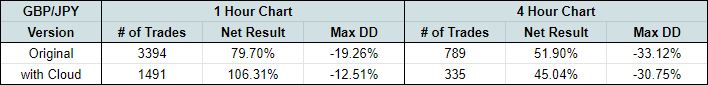

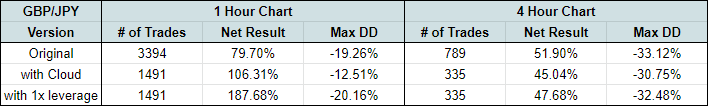

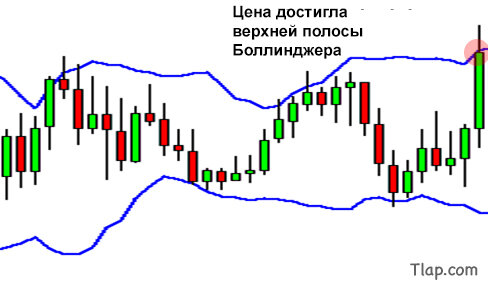

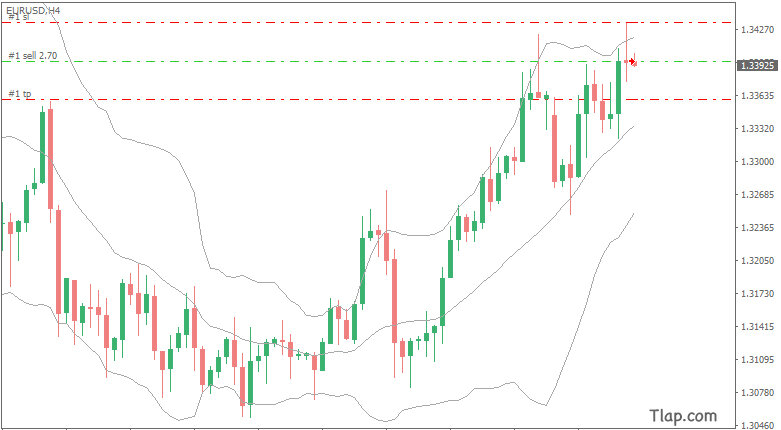

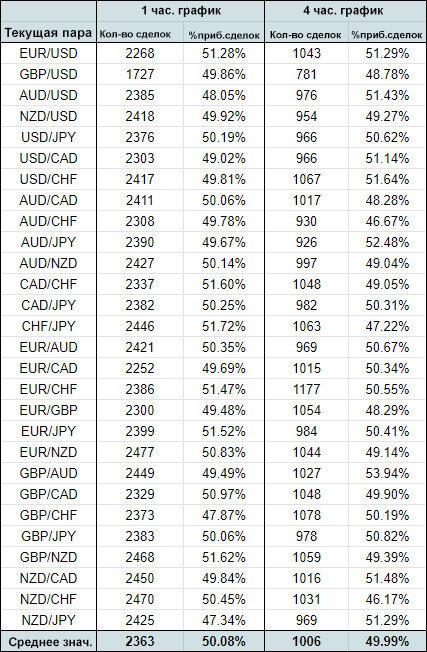

На этой неделе мы рассмотрим «лучший технический индикатор на Форекс», как утверждает статья от Babypips. В ней автор говорит, что лучшим индикатором является Ишимоку Кинко Хайо. Если вы не знакомы с Ишимоку: · Тенкан-Сен = среднее значение самого высокого максимума и самого низкого минимума за последние 9 периодов; · Кинджун-Сен = среднее значение самого высокого максимума и самого низкого минимума за последние 26 периодов. В этой статье автор провел бэк-тестирование пересечения линии Кинджун-Сен линией Тенкан-Сен на дневном графике валютной пары EURUSD в течение 5 лет, в результате чего было открыто 53 сделки с общей доходностью в 30,34% : На мой взгляд, 53 сделки – это слишком маленький размер выборки... и учитывая, что наибольшее количество тестовых сделок составляет 128 (для Parabolic SAR), я предполагаю, что эти бэк-тесты были проведены вручную. Если это так, то с высокой степенью вероятности в результаты заложена субъективность автора (его предубеждение). Итак, я создал робота для запуска собственного бэк-тестирования индикатора Ишимоку на часовом и 4-часовом графиках. Это даст мне большее количество тестовых сделок и в то же время значительно уменьшит смещение результатов, вносимое человеком. Критерии открытия сделок на покупку (обратное используется для открытия сделок на продажу): · Линия Тенкан-Сен пересекает линию Кинджун-Сен снизу вверх (после закрытия свечи); · Открываем сделку на покупку на открытии следующей свечи. Параметры сделки: · Стоп-лосс не устанавливаем; · Тейк-профит не устанавливаем; · Размер одной сделки устанавливаем равным 1 мини-лоту; · При открытии сделки на покупку закрывается предшествующая сделка на продажу (и наоборот при открытии сделки на продажу), т. е. всегда открыта одна сделка. Красная линия = Тенкан-Сен Синяя линия = Кинджун-Сен Линии Чикоу-Спен и Сенкоу-Спен не показаны. Настройки бэк-тестирования: · Период тестирования с 1 января 2009 года по 31 мая 2020 года; · Стартовый капитал 10 000 $; · Торговые издержки не учитываются. Результаты Представляю результаты бэк-тестирования (для просмотра увеличьте рисунок): Валютная пара EURUSD, часовой график Валютная пара EURUSD, 4-часовой график Валютная пара GBPUSD, часовой график Валютная пара GBPUSD, 4-часовой график Валютная пара AUDUSD, часовой график Валютная пара AUDUSD, 4-часовой график Валютная пара NZDUSD, часовой график Валютная пара NZDUSD, 4-часовой график Валютная пара USDJPY, часовой график Валютная пара USDJPY, 4-часовой график Валютная пара USDCAD, часовой график Валютная пара USDCAD, 4-часовой график Валютная пара USDCHF, часовой график Валютная пара USDCHF, 4-часовой график Валютная пара AUDCAD, часовой график Валютная пара AUDCAD, 4-часовой график Валютная пара AUDCHF, часовой график Валютная пара AUDCHF, 4-часовой график Валютная пара AUDJPY, часовой график Валютная пара AUDJPY, 4-часовой график Валютная пара AUDNZD, часовой график Валютная пара AUDNZD, 4-часовой график Валютная пара CADCHF, часовой график Валютная пара CADCHF, 4-часовой график Валютная пара CADJPY, часовой график Валютная пара CADJPY, 4-часовой график Валютная пара CHFJPY, часовой график Валютная пара CHFJPY, 4-часовой график Валютная пара EURAUD, часовой график Валютная пара EURAUD, 4-часовой график Валютная пара EURCAD, часовой график Валютная пара EURCAD, 4-часовой график Валютная пара EURCHF, часовой график Валютная пара EURCHF, 4-часовой график Валютная пара EURGBP, часовой график Валютная пара EURGBP, 4-часовой график Валютная пара EURJPY, часовой график Валютная пара EURJPY, 4-часовой график Валютная пара EURNZD, часовой график Валютная пара EURNZD, 4-часовой график Валютная пара GBPAUD, часовой график Валютная пара GBPAUD, 4-часовой график Валютная пара GBPCAD, часовой график Валютная пара GBPCAD, 4-часовой график Валютная пара GBPCHF, часовой график Валютная пара GBPCHF, 4-часовой график Валютная пара GBPJPY, часовой график Валютная пара GBPJPY, 4-часовой график Валютная пара GBPNZD, часовой график Валютная пара GBPNZD, 4-часовой график Валютная пара NZDCAD, часовой график Валютная пара NZDCAD, 4-часовой график Валютная пара NZDCHF, часовой график Валютная пара NZDCHF, 4-часовой график Валютная пара NZDJPY, часовой график Валютная пара NZDJPY, 4-часовой график Резюме проведенного бэк-тестирования: Неудивительно, что присутствует такой широкий разброс результатов по валютным парам и таймфреймам. Первое, что следует отметить – большинство результатов составляют менее +/- 60% и приблизительно дают +/- 5,5% в год. Я выделил результаты, которые превышают этот порог. Именно эти валютные пары и таймфреймы мне было бы интересно исследовать дальше (в случае отрицательных результатов я могу просто использовать обратные сделки на покупку и продажу и получить положительный результат). Хотел бы отметить одну вещь: автор в Babypips, вероятно, допустил одну распространенную ошибку – он использовал слишком маленький размер выборки сделок при бэк-тестировании. И вот почему. Возьмите, к примеру, вот эту кривую капитала при бэк-тестировании, которое я провел на часовом графике валютной пары EURUSD: Красная рамка выделяет прибыль, достигнутую примерно за 200 сделок. Если бы мы посмотрели только на эти сделки, то (ошибочно) пришли бы к выводу о том, что индикатор Ишимоку является крайне прибыльным на этой валютной паре и на данном таймфрейме. Но когда мы рассматриваем все 3000+ сделок, то видим, что на самом деле данная стратегия приносит лишь небольшую прибыль с доходностью 18,07% за 11 лет. И помните – мы еще не учли торговые издержки. Таким образом, главная причина, по которой нам необходимо иметь большой объем выборки тестируемых сделок, заключается в том, чтобы избегать преждевременных выводов, подобных этому. Хорошо, давайте двигаться дальше. Валютная пара, которая бросается в глаза – GBPJPY. Похоже, что здесь индикатор Ишимоку эффективен как на часовом, так и на 4-часовом графике. Чтобы получить более точное представление о его доходности по этой паре, я повторил тестирование со спредом в 1,5 пункта. Это снизит его чистую прибыль, но насколько? Давайте посмотрим (для просмотра увеличьте рисунок): Бэк-тестирование на часовом графике валютной пары GBPJPY (включая спред 1,5 пункта). Бэк-тестирование на 4-часовом графике валютной пары GBPJPY (включая спред 1,5 пункта). Таким образом, чистый доход снизился с · 123,1% до 79,7% (на часовом графике) и с · 62,0% до 51,9% (на 4-часовом графике). Это в среднем около 7,2% и 4,7% в год соответственно. Неплохой результат, учитывая, что никакая оптимизация производительности вообще не проводилась. С этого момента я бы хотел добавить/слегка изменить некоторые параметры для повышения производительности. Я мог бы добавить стоп-лосс для каждой сделки и/или включить некоторые торговые фильтры. Также я хотел бы уменьшить период просадки и/или размер. Похоже, после внесения некоторых изменений данный торговый подход может стать претендентом на форвард-тестирование. Напомню результаты торговли по валютной паре GBPJPY (включая стоимость спреда) за последние 11 лет: · часовой график – прибыль 79,7% · 4-часовой график – прибыль 51,9%. После того, как мы установили базовый уровень прибыльности, следующим шагом будет более внимательное отношение к совершаемым сделкам. Одно из предложений в разделе комментариев заключалось в том, чтобы добавить квалификатор Кумо, при котором сделка на покупку осуществляется, только если он находится над облаком Ишимоку, а сделка на продажу – только если он находится под ним. · Пурпурный круг: линия Тенкан-Сен пересекает линию Кинджун-Сен · Синяя прямая линия: сделка на покупку от открытия до закрытия · Красная прямая линия: сделка на продажу от открытия до закрытия Я протестировал это, и результат был следующим... Смотрите! Результаты Представляю результаты бэк-тестирования (для просмотра увеличьте рисунок): Бэк-тестирование на валютной паре GBPJPY, часовой график (включая спред 1,5 пункта) Бэк-тестирование на валютной паре GBPJPY, 4-часовой график (включая спред 1,5 пункта) А вот резюме проведенного бэк-тестирования по сравнению с оригиналом: При применении квалификатора Kumo (облако) было совершено на 56% меньше сделок на обоих таймфреймах. Это значительное сокращение числа сделок! Результаты существенно улучшились на часовом графике, но, что самое интересное – на 4-часовом графике они не изменились. Похоже, что по большей части облако Кумо действительно является важным аспектом торговли с использованием Ишимоку Кинко Хайо. Что же дальше? Осталось сделать еще одну вещь. Напомним, что в первом бэктесте Ишимоку я использовал фиксированный размер лота в виде 1 мини-лота в сделке. Теперь же я могу начать масштабировать размер лота в зависимости от размера капитала моего счета. По мере того, как мой счет будет расти, я буду торговать, используя пропорционально бо́льший размер лота (а если размер моего счета будет уменьшаться, то буду уменьшать размер лота в сделке). Для простоты я начну с 1x эффективного/фактического кредитного плеча. Результаты Представляю результаты бэк-тестирования (для просмотра увеличьте рисунок): Бэк-тестирование на валютной паре GBPJPY, часовой график (1x кредитное плечо) Бэк-тестирование на валютной паре GBPJPY, 4-часовой график (1x кредитное плечо) Подведем итоги: Просадка -20,16% находится на границе моего уровня комфорта, поэтому я решил не увеличивать торговое плечо, поскольку это также увеличит и просадку. Итак, похоже, что мы подошли к концу этого бэктеста! Заключение · Индикатор Ишимоку Кинко Хайо может быть эффективным при применении к определенным валютным парам, в частности, к паре GBPJPY. · На паре GBPJPY он лучше работает на часовом, чем на 4-часовом графике. · При применении облачного квалификатора с кредитным плечом 1x на часовом графике бэктест дает в среднем доходность 17,1% в год при максимальной просадке -20,2% за последние 11 лет. Это замечательный результат, учитывая, что мы не проводили оптимизацию параметров и не использовали каких-либо специальных фильтров. Но я должен сказать, что торговать по этой системе непросто. Учитывайте продолжительность просадок: · С 3 июня 2010 года по 4 июня 2012 года (24 месяца); · С 13 июня 2012 года по 1 февраля 2013 года (8 месяцев); · С 12 марта 2013 года по 7 января 2015 года (22 месяца); · С 20 февраля 2015 года по 18 февраля 2016 года (12 месяцев); · Со 2 сентября 2016 года по 16 августа 2018 года (23 месяца); · С 4 июня 2019 года по настоящее время (14 месяцев, и это число продолжает расти). Для успешной торговли с помощью этого индикатора вам придется терпеть до двух лет «убыточности». Таким образом, хотя Ишимоку Кинко Хайо может иметь место в портфеле из нескольких торговых систем, данный индикатор, вероятно, не является одним из тех, который можно применять для торговли отдельно. Каковы ваши мысли? Что вы думаете по этому поводу? Не пропустил ли я случайно что-либо? Стоит ли подойти к бэктестированию как-то иначе? ==> НАБОР Ichimoku Kinko Hyo для MetaTrader 4 (over 100 indicators) ==> Обзор индикатора Ишимоку на сайте Кристофер Ли,Переведено специально для Tlap.com

-

Игра, основанная на производительности, фокусируется на увеличении мощности, эффективности и контроля. Цель такой игры состоит в том, чтобы набрать как можно больше очков. Примеры: плавание, стрельба из лука, гольф. Участникам нет необходимости соревноваться в одно и то же время в рамках одного турнира. Каждому пловцу/лучнику/игроку в гольф присваиваются индивидуальные «очки», которые сравниваются, и определяется победитель. (Конечно, это не так весело, но не в этом дело.) Дело в том, что на результативность в таких играх не влияют напрямую действия других участников. В играх, ориентированных на производительность, подход к победе является одномерным: всё дело в максимальной мощности, выносливости, эффективности и/или точности. Не требуется никакой игровой стратегии. Другой тип игры Игра, основанная на конкуренции, фокусируется на поражении стратегий других участников. Цель такой игры – обыграть своих соперников. Примеры: футбол, покер, бизнес. В играх, основанных на конкуренции, не так важен абсолютный результат, как относительный. Неважно, забьет ли ваша футбольная команда 10 голов, если команда соперника забьет 11. То есть ваш результат на самом деле неважен: важным является то, что ваш результат превзошёл результат вашего соперника. Еще одна особенность игр, основанных на конкуренции, заключается в том, что на вашу производительность напрямую влияют действия соперника/команды. На вашу производительность влияет то, КАК играют они, и наоборот – на производительность ваших соперников влияет то, КАК играете вы. Таким образом, выигрышный подход состоит в том, чтобы понять стратегию своих соперников и перехитрить их. В отличие от игр, основанных на производительности, игры, ориентированные на конкуренцию, многомерны. Нет единственного способа победить, равно как нет и единого критерия оптимизации. К какой игре относится трейдинг? Трейдинг – это игра, больше основанная на конкуренции. Ведь рынок заполнен спекулянтами, которые стремятся получить прибыль за счет кого-то другого. Если вы испытываете трудности в трейдинге, возможно, это потому, что вы относитесь к нему, как к игре, основанной на производительности, а не как к игре, основанной на конкуренции. Подумайте об этом. Насколько хорошо вы знаете стратегии своих соперников? Учитывает ли их ваша стратегия? Или вы просто рисуете линии на графике и надеетесь на лучшее? Возможно, лучший способ стать успешнее в трейдинге – перестать «улучшать» свою стратегию и начать понимать, как играют в эту игру ваши соперники. Крис Ли, Переведено специально для Tlap.com

-

- 15

-

-

-

-

- крис ли

- психология

-

(и ещё 1 )

C тегом:

-

На любой соревновательной арене хорошие игроки постоянно строят предположения о возможном ходе развития игры. Терпеливо наблюдая за ходом игры, они всегда внимательно следят за ошибками своих оппонентов. В тот момент, когда соперник совершает ошибку, профессиональный игрок начинает предпринимать активные меры и пытается воспользоваться обнаруженной уязвимостью. Обычно побеждает человек (или команда), который совершает меньше ошибок. Приманка возможности В таких играх профессионалы обычно используют тактику приманки возможности. Профессионал устраивает всё так, что дилетант думает, что у него появилась легкая возможность... И когда дилетант приближается, чтобы клюнуть на наживку, профессионал набрасывается на него и забирает свои деньги. В случае приманки возможности перед ничего не подозревающей жертвой висит наживка, которая приводит к принятию неверного решения. И когда жертва тянется за наживкой, срабатывает ловушка, и она внезапно оказывается в проигрыше. Этот принцип применим практически к любой соревновательной арене. Сообразительные игроки постоянно предлагают «легкую прибыль» дилетантам, которые не осознают того, что их заманивают. Приманка на рынке На финансовых рынках мы, как правило, не можем отличить наживку. Тем не менее, динамика такова, что игроков регулярно побуждают совершать действия, которых они не предприняли бы в обычных условиях. Например, ваш ордер на вход проскальзывает на два пункта, и вы начинаете преследовать стремительно убегающую от вас цену. Или внезапно вышла новость, и вы пытаетесь извлечь из этого «быструю прибыль». Это всего лишь две из многих ошибок, которые может сделать трейдер… и их очень много. Как вы, вероятно, знаете (или скоро узнаете), такие необдуманные действия приводят к плохим результатам. Форсирование сделок Хорошие трейдеры проявляют бдительность, но при этом сохраняют терпение. Когда появляется сетап, которого они так долго ждали, они без колебаний наносят удар. Но до тех пор, пока не наступит это время, они не предпринимают никаких действий на ценовых колебаниях, которые соблазняют других трейдеров – они предпочитают сберегать свою энергию для подготовленных схем и игнорируют всё остальное. Они не гонятся за рынком – они дают рынку возможность самому идти к ним. Противоположным этому является форсирование сделок, то есть действия, которые толкают вас в области, находящиеся за пределами зоны вашего комфорта и навыков. Форсируя сделки, трейдеры невольно оказываются в шатком положении, которое делает их уязвимыми для атак. Вот почему в каждой состязательной игре хорошие игроки всегда побуждают своих оппонентов к форсированию – они пытаются заставить их пойти на компромисс. Это также является одной из причин, почему рынок всегда завлекает и заставляет вас совершить сделку. Позвольте рынку самому прийти к вам Простое решение – предпринимать действия только тогда, когда условия соответствуют вашим ожиданиям. Это, естественно, легче сказать, чем сделать. Позволить рынку самому прийти к вам – это трудный, но ценный навык, которому нужно научиться, и единственным способом сделать это является отработка своих навыков на практике. Крис Ли, Переведено специально для Tlap.com

- 1 ответ

-

- 14

-

-

-

-

- крис ли

- психология

-

(и ещё 1 )

C тегом:

-

Никто не становится трейдером с намерением проиграть. Все хотят победить. Вот почему новые трейдеры так много внимания уделяют входам в сделки – они хотят сразу же начать побеждать. Но это заблуждение, потому что вы не начинаете с победы. Победа – это то, к чему вы приходите в трейдинге, а не то, с чего начинаете. Вы начинаете с поражения. Большинство трейдеров никогда не учатся хорошо проигрывать, потому что они вовсе не хотят проигрывать. Мысленно они понимают, что не могут избежать потерь. Но с эмоциональной точки зрения проигрывать всё равно больно. Поэтому, когда трейдеры-дилетанты получают убыток в нескольких сделках, они сразу же предполагают худшее: их стратегия не работает. И тут же бросаются на поиски другой стратегии, которая не приносит убытка. Но знаете ли? Такой стратегии не существует. Все торговые стратегии в тот или иной момент могут приносить убыток. Вопрос в том, сможете ли вы справиться с этой болью? Помните: люди не созданы для того, чтобы хорошо справляться с потерями. Наши предки выживали, не подвергая себя риску. Однако в трейдинге одного только выживания недостаточно. Вам нужно побеждать. И всё дело в том, что ради выигрыша нужно рисковать. А если вы рискуете, то не избежите потерь. Суть в том, что прежде чем вы сможете стать прибыльным трейдером, вам нужно научиться справляться с промахами, а промахи будут ЧАСТО. Повышение эмоциональной устойчивости Самый быстрый способ научиться хорошо проигрывать – это рисковать минимально возможной суммой в каждой сделке: 1 микролотом. Начните с этого, поскольку это принесет вам меньше боли, когда вы теряете. По мере того, как вы будете совершенствовать свои навыки торговли, вы можете постепенно увеличивать размер сделки, чтобы выработать эмоциональную устойчивость к более крупным потерям. Когда вы научитесь справляться с убытками в эмоциональном плане, тогда вы будете готовы побеждать. Крис Ли, Переведено специально для Tlap.com

-

- 16

-

-

-

-

- крис ли

- психология

-

(и ещё 1 )

C тегом:

-