Поиск сообщества

Показаны результаты для тегов 'дирк вандайк'.

Найдено: 4 результата

-

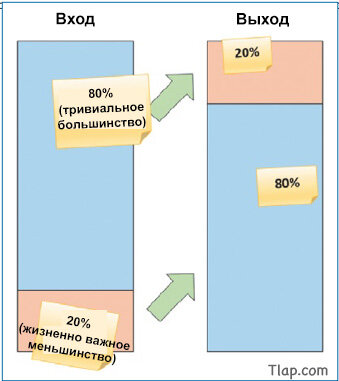

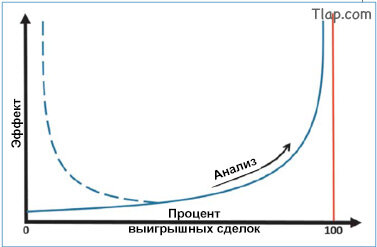

Первая часть: Правило 20 на 80 на форекс. В этой части мы рассмотрим, как некоторые скрытые экспоненциальные законы могут оказывать влияние на получение прибыли отдельно взятым трейдером, и почему вам необходимо их знать. «Правило 80/20», также известное как «принцип Парето» или «принцип Джурана», названное так в честь Вильфредо Парето и Джозефа М. Джурана, встречается в разных сферах жизни. Оно также известно как «закон жизненно важного меньшинства и тривиального большинства». Этот закон гласит, что большая часть входных данных (тривиальное большинство) составляет лишь небольшую часть (жизненно важное меньшинство) эффектов системы (рис. 1). Обычно принцип Парето проявляется в сферах производства, менеджмента и управления персоналом, но я остановлюсь на его значимости для финансовых рынков. Чем меньше, тем лучше Прежде чем двигаться дальше, я бы хотел подчеркнуть, что хотя оно известно как «правило 80/20», это не означает, что проценты должны быть ровно 80 и 20. Это могут быть любые диспропорциональные числа, которые отражают большинство и меньшинство. И эти два числа не должны в сумме составлять ровно 100%, даже если они выражают проценты, потому что они описывают различные события (вход/выход или причина/следствие). Еще одна распространенная ошибка заключается в утверждении, что вам нужно приложить 20% усилий, только если вы удовлетворены 80% результатов. Но это очень неточно. Например, если 80% автомобиля было произведено за 20% от общего периода времени, необходимого для его сборки, вы вряд ли сможете управлять таким автомобилем. Таким образом, этот «закон» актуален в ситуациях, когда вы не стремитесь к совершенству, но хотите оптимизировать отдачу, желая минимизировать свои усилия и затраты. В этом случае имеет смысл сосредоточиться на критических 20%. Это повысит вашу продуктивность, поскольку вы сосредоточитесь на действиях, которые принесут вам максимальный результат. Применение этого правила на рынках Как же работает «правило 80/20» на финансовых рынках? Несколько исследований показали, что небольшой процент хедж-фондов зарабатывает большую часть сверхприбыли (α-прибыли), большинство движений акций происходит за короткий промежуток времени, и лишь небольшое количество акций ответственно за бо́льшую часть ценовой активности. Но все эти исследования просто обращены на экспоненциальные законы с точки зрения рынка. В данной статье я хочу рассмотреть, какое значение может иметь «правило 80/20» для отдельно взятого трейдера. Давайте заглянем в корень прибыльности. Чистая прибыль или убыток зависят от частоты и размера прибыльных и убыточных позиций. Большинство трейдеров стремятся иметь как можно больше прибыльных сделок. Они пойдут на всё, чтобы увеличить свой процент прибыльных сделок. Чего они не понимают, так это того, что вы можете лучше контролировать размер своих прибыльных и убыточных позиций. Например, если вы закрываете позицию с убытком в 5%, ваш средний убыток никогда не может превысить 5%. Точно так же, добавляясь к своим прибыльным позициям, вы можете контролировать средний размер ваших прибыльных сделок. Закрывая свои убыточные позиции и добавляясь к своим прибыльным позициям, вы в среднем будете иметь меньшее количество крупных прибыльных позиций (жизненно важное меньшинство) и несколько небольших убыточных позиций (тривиальное большинство). Если вы сфокусируетесь на контроле за своими индивидуальными сделками, а не будете тратить время в попытке запомнить все прибыльные позиции, сохраняя при этом общее ожидание, это внесет значительный вклад в ваши торговые результаты. Если вы пренебрегаете созданием или уничтожением денег, вы можете предположить, что денежный поток постоянен. Другими словами, количество денег, которые переходят из рук в руки, остается постоянным. Следует также помнить, что рынки будут склонны двигаться по пути наименьшего сопротивления. Проще всего расплатиться с маленькой группой за счет потерь крупной группы (еще один случай «правила 80/20»). Если сопоставить путь наименьшего сопротивления и постоянного денежного потока, то становится ясным, что если в среднем небольшое количество победителей открывают на рынке крупные позиции, то существует большая вероятность того, что большинство людей теряют деньги. Если бы количество победителей и проигравших было равным, рынки в среднем находились бы на уровне безубыточности. Это означает, что в долгосрочной перспективе вы можете ожидать большего количества убыточных сделок, чем прибыльных. Распределение между победителями и проигравшими на рынке всегда будет происходить по экспоненциальному закону: в долгосрочной перспективе 20% трейдеров получают более 80% всех денег. Рисунок 1: «Правило 80/20». В целом, это правило гласит, что большая часть выходных данных системы определяется небольшой частью ее входных (жизненно важных) данных. Это правило вполне применимо и к финансовым рынкам. Рисунок 2: Объяснение экспоненциального закона. Чем больше вы хотите увеличить процент своих прибыльных позиций, тем сложнее вам это будет сделать. Учитывая, что никто не может получать прибыль в течение 100% всего времени, проведенного на рынках, эта кривая будет асимптотична по отношению к линии 100%, изображенной красным цветом. Аналитический паралич На рисунке 2 вы видите соотношение между процентом прибыльных позиций и усилиями, которые требуются для достижения крупных побед. Никто не может достичь 100% прибыли в трейдинге, поэтому соотношение между усилием и процентом прибыльных позиций не может быть линейным. Из этого исходят две вещи: 1. Соотношение между усилием и процентом прибыльных позиций должно быть экспоненциальным и асимптотическим по отношению к вертикальной линии на уровне 100%, и 2. Оно должно увеличиваться вправо, так как меньше усилий не принесет вам больше прибыли. Ваша цель состоит в том, чтобы получить больше прибыльных позиций, а для этого вы должны проделать какой-либо анализ. Но это требует усилий. Например, если вы хотите увеличить количество своих прибыльных позиций с 30% до 40%, вам нужно будет потратить некоторое время, энергию и деньги. А если вы хотите достичь еще лучших результатов, вам придется приложить еще больше усилий. Но придет такое время, когда эти дополнительные усилия не принесут более высокой прибыли. Зачем же тогда тратить слишком много времени на анализ? Вместо этого просто сосредоточьтесь на 20% простейшего анализа, чтобы получить максимальную отдачу от сделки. Просто придерживайтесь простых индикаторов, таких как индекс относительной силы или скользящие средние. Не следует вчитываться в каждый фундаментальный отчет, не нужно создавать сложную торговую систему. Просто сосредоточьтесь на тех 20%, которые имеют значение, вместо 80%, которые не принесут большой отдачи. Качество вашей системы Можно с уверенностью предположить, что 20% сделок системы, вероятно, принесут 80% прибыли этой системы. Но 80% этих денег будут получены или потеряны в 20% случаев. Это может показаться парадоксальным, но тут раскрывается нечто очень важное: торговая система со временем может синхронизироваться с рынком только в 20% случаев, и вам нужно во время этих 20% случаев взять с рынка прибыль. Я говорю это не для того, чтобы разочаровать вас, а для того, чтобы заставить вас взглянуть на свою торговую систему с другой точки зрения. Вы всегда можете посмотреть на кривую прироста капитала торговой системы, чтобы определить, когда ваша система идет в ногу с рынком, а когда нет. Я бы рекомендовал вам в те периоды, когда кривая вашего капитала движется вниз, торговать по вашей системе на демо-счете. Таким образом, вы по-прежнему будете отслеживать свою торговую систему, и это поможет вам лучше познакомиться с ней. Более широкая перспектива «Правило 80/20» – это отличный метод принятия решений, который стоит использовать в своей торговле и в своей жизни. Постоянно понимая общую картину, вы сможете сосредоточиться на тех 20%, которые имеют значение. В дополнение к достижению стабильных результатов, это предоставит вам больше времени, чтобы вы могли потратить его на более важные вещи в своей жизни. Дирк Вандайк с 1994 года активно и независимо изучает рынки, уделяя особое внимание техническому анализу, динамике рынка и поведенческим финансам. Он пишет статьи и разрабатывает программное обеспечение. Имеет степень магистра в области электроники и компьютерных наук, а также преподает разработку программного обеспечения и статистику в бельгийском университете. Дирк Вандайк, Переведено специально для Tlap.com

-

Всё дело в манипуляциях Хотя диверсификация является популярным методом управления рисками, когда речь идет о финансовых инвестициях, она зачастую является единообразной. В этой статье мы глубже рассмотрим данную концепцию, чтобы понять, действительно ли это хороший способ управления рисками. Если оглянуться на историю, то вы обнаружите, что люди склоны к тому, чтобы не идти на риск в физически враждебной среде. В людях генетически заложен страх к риску. Неопределенность означает риск и подразумевает отсутствие контроля, и именно это отсутствие контроля затрудняет торговлю на рынках. На самом же деле нет никаких оснований бояться рисковать на рынках, – возможно, они и есть, но их гораздо меньше, чем мы подсознательно считаем. Без неопределенности финансовые рынки не существовали бы, и положительный аспект риска заключается в том, что он равен возможностям. Вместо того, чтобы бояться риска, мы скорее должны попытаться уважать его, изучить его и попытаться взаимодействовать с ним. Все мы знаем, что не должны класть все яйца в одну корзину. В целях снижения нашего риска мы должны диверсифицировать свои активы. Но действительно ли это работает? Давайте разберемся. Почему мы диверсифицируем Причина, по которой мы диверсифицируем риски между различными инвестициями, заключается в том, чтобы снизить риск в каждом отдельном инструменте. Если отбросить проблемы, связанные с корреляцией, то именно эта методика довольно хорошо работает. Возьмем в качестве примера объединение рисков в сфере страхования. Это явное вознаграждение для страховщика и страхователя. Страховой компании платят премию за распространение определенного риска на множество людей. Согласно статистике, сложно, или даже невозможно, оценить риск возникновения катастрофы у какого-либо конкретного человека в его жизни. Проще оценить риск целой группы людей, разделяющих такую участь, когда у вас имеется большее количество людей, действия которых вы можете контролировать. Это облегчает оценку шансов. Это соизмеримо с подбрасыванием монетки. Мы понимаем, что невозможно с уверенностью сказать, сколько выпадет решек при подбрасывании монетки 10 раз, и, тем не менее, вы всё равно ожидаете, что в среднем выпадет пять орлов и пять решек. На самом же деле вам может выпасть как 10 решек, так и не выпасть ни одной. Но если вы подбросите монетку, скажем, 10 000 раз, вам, скорее всего, выпадет около 5 000 решек, если вы используете правильную (симметричную) монету. Это происходит потому, что с увеличением количества подбрасываний влияние каждого отдельно взятого броска уменьшается. Например, при двойном подбрасывании каждый бросок оказывает 50%-ное влияние на конечный результат. 10 подбрасываний означает, что каждый бросок оказывает уже только 10%-ное возможное влияние на общий результат. Исходя из этой логики, диверсификация вашего риска имеет больший смысл. Теперь давайте применим эту идею к фондовому рынку и посмотрим, понижает ли диверсификация риск. Как вы определяете риск? Обычно под риском понимается возможность потери (части) ваших инвестиций. Что, если вы заработаете 100 долларов на фондовом рынке и впоследствии потеряете их? Большинство людей не считают это потерей, – они будут думать об этом как о фиктивной потере. На самом деле, это всего лишь ментальный учет, показывающий всю свою неприглядную сущность. Говоря о риске, следует сказать, что существует два вида риска: систематический (рыночный) риск и несистематический (идиосинкратический) риск. Систематического риска нельзя избежать путем диверсификации, а несистематического риска можно избежать путем диверсификации. Существует также системный риск – риск неблагоприятных колебаний цен, который представляет собой риск возникновения системного краха, в результате которого все полностью теряют свои деньги. Не волнуйтесь, в этой статье я не буду обсуждать этот вид риска. Определение риска с точки зрения диверсификации делает невозможным определение взаимосвязи между риском и диверсификацией. Например, когда индекс неуклонно падает, это обычно считается рыночным риском, который нельзя устранить путем диверсификации. Во время прилива все суда поднимаются на волнах. Однако, если цена на ведущую акцию в определенном секторе падает вследствие выхода уникальных новостей, относящихся только к этой компании, то это, вероятно, приведет к снижению цены только одной данной акции в этом секторе. И этого типа риска можно было бы избежать путем диверсификации, если вы диверсифицировали в некоррелированные активы. Но корреляция не является постоянной. Она увеличивается по мере того, как акции начинают расти, потому что, если, например, индекс S&P 500 начнет расти, то вполне вероятно, что также будут расти и большинство акций, входящих в данный индекс. Полагаю, можно с уверенностью сказать, что диверсификация снижает некоторые специфические риски, однако неясно, в какой степени снижается этот риск. Также нет очевидной границы, где прекращается идиосинкратический риск, и на смену ему приходит системный риск. Диверсификация и прибыль Задайте себе вопрос: «Вы на рынках, чтобы побеждать или чтобы избегать потерь?». Если в данное уравнение вы вносите прибыль, вам нужно знать, откуда она берется. Средний доход от сделки состоит из четырех компонентов в двух измерениях. Во-первых, измерение прибыльности определяется частотой прибыли и убытка. Далее идет средний убыток и средняя прибыль, из которой вы можете определить соотношение прибыли к убытку. Это дает вам среднюю сумму прибыли, которую вы получаете за каждый потерянный доллар. Вот формула для определения вашего среднего дохода: Средний доход = [Кол-во приб. сделок * средний профит] - [Кол-во убыт. сделок * средний убыток] Ожидаемый доход в трейдинге – это разница между произведением количества прибыльных сделок на среднюю прибыль по ним и произведения количества убыточных сделок на средний убыток по ним. Параметры в формуле не являются постоянными, но это не значит, что они бесполезны. Даже если невозможно знать, что на самом деле произойдет на рынках, вы всё равно можете контролировать свои потери. Тем самым вы улучшаете соотношение прибыли к убытку своих торговых результатов. Вы должны сократить свои потери до определенного порога. Например, если вы ограничите каждый свой убыток 3%, это будет означать, что ваш средний убыток никогда не будет превышать 3%. Точно так же вы можете защитить свои прибыльные позиции, не закрывая их, пока ваша прибыль в них не достигнет определенной цели. Это увеличит вашу среднюю прибыль и увеличит ваши прибыльные позиции. Формула, которую я представил в этой статье, лучше всего может быть изображена в виде рычажных весов, которые вы видите на рисунке 1. Масса грузов, лежащих на весах, – это размер позиции и управление рисками. А сами весы – это ваш анализ. Успешная торговля – это управление массами грузов на чашах весов, а не манипуляция самими весами. Успешные трейдеры знают, что ожидание – это математическая форма сокращения потерь и возможность роста своей прибыли. Многие признают, что строгое следование этой концепции является главной причиной их успеха. Если вы знаете, как управлять своей прибылью и убытком, то даже наличие в вашем арсенале всего 30% прибыльных позиций может принести вам целое состояние. Рисунок 1: Ожидание, представленное в виде рычажных весов. В конечном счете, прибыльность означает сокращение ваших убытков и возможность роста вашей прибыли. Речь не о том, чтобы быть правыми или неправыми, – речь о том, насколько хорошо вы управляете своей прибылью и убытками. Если вы знаете, как управлять своей прибылью и убытком, то даже наличие в вашем арсенале всего 30% прибыльных позиций может принести вам целое состояние. Противодействуйте своим убыткам Человеческой природе свойственно избегать потерь только потому, что мы не хотим терять. Принимая свои убыточные позиции, мы признаем, что совершили ошибку. Другой крайностью является то, что мы раньше времени закрываем и наши прибыльные позиции, потому что боимся, что они могут превратиться в убыточные. В итоге вы делаете противоположное ожидаемому. Ожидание – это то место, где пересекаются риск, прибыль и диверсификация. Если с математической точки зрения имеет смысл давать возможность своей прибыли расти и сокращать свои потери, то со временем вы увидите, что ваши прибыльные позиции вырастут, а ваши убыточные позиции сократятся. Вместо диверсификации сконцентрируйтесь на инвестициях, которые оказываются прибыльными. Определите свои риски перед размещением сделки. Во многих случаях нам даже не нужно больше оценивать риск. Цель диверсификации – это попытка избежать своих потерь, а не попытка заработать прибыль. В следующей статье из этой серии я проведу эксперимент с помощью метода Монте-Карло, чтобы увидеть, принесет ли отсутствие диверсификации систематически лучшие результаты. Дирк Вандайк проводит активное самостоятельное изучение рынков с 1995 года с акцентом на техническом анализе, динамике рынка и поведенческих финансах. Он регулярно пишет статьи и разрабатывает программное обеспечение, которое частично доступно на сайте его совладельцев. Имеет степень магистра в области электроники и компьютерных наук, преподает разработку и статистику программного обеспечения в бельгийском университете. Любитель книг самых различных тематик. Дирк Вандайк, Переведено специально для Tlap.com

-

Динамика рынка Законы физики на финансовых рынках Законы физики формируют мир, в котором мы живем. Большинство наших наблюдений касаются функционирования нас как организмов, а также практически всех биологических процессов, которые, по сути, работают в гармонии с этими универсальными силами. У нас отсутствует какая-либо возможность избежать их, и на сегодняшний день наиболее успешные виды научились использовать их в своих интересах. На финансовых рынках тоже присутствуют движущие силы, о которых следует знать инвестору и трейдеру, и если они хотят добиться успеха, им нужно научиться их уважать. Цель данной статьи ознакомить вас с основополагающими силами, лежащими в основе движения рынка, которые вызывают основные видимые последствия, хорошо известные трейдерам. Циклы Заявки на выход (цена и объем) подаются обратно в систему в виде новых ордеров вследствие эмоциональных реакций участников рынка. Из этого мы можем сделать вывод, что инерция должна следовать положительной обратной связи в системе, возникающей в момент выхода временной ликвидности между ценой спроса и предложения. Отрицательная обратная связь ослабляет реакцию системы на входящие в нее импульсы. Именно поэтому тренд никогда не движется по прямой, а представляет собой цепь краткосрочных колебаний вокруг долгосрочной «линии» инерции. Поскольку тренд становится очевидным все большему количеству игроков, инерция усиливается и колебания могут становиться менее выраженными. В случаях, когда положительная обратная связь усиливается, мы видим на графике экспоненциальный взрыв. В жизни любого тренда наступает момент, когда ценовая гравитация уменьшается, в результате чего или тренд начинает терять свою скорость, и, в конечном итоге, происходит его разворот, или он временно консолидируется, а затем возобновляет свое прежнее движение. В первом случае, если все «получили, что хотели», и никто «не хочет получить больше», то, когда это становится очевидным, никто не хочет идти дальше и тренд ломается. В последнем случае на рынок выходят новые игроки и предоставляют необходимые средства, подпитывающие продолжение тренда. Еще одним фактором, играющим на руку циклам, является ценовая гравитация. Более высокие цены нуждаются в чистом потоке денежных средств в сторону рынка подобно тому, как для поднятия всех лодок необходим прилив. Когда поток денег разворачивается (финансовая метафора, эквивалент отлива), и деньги уходит с рынков, цены падают под действием гравитации. Если вы хотите достичь более высокой цены, начиная с более низкой, то все, что вам необходимо, это деньги, чтобы побороть ценовую гравитацию и тренд. Если предположить, что цены могут подняться в отсутствии тренда, то в этом месте может произойти «гэп». Но это в свою очередь также предполагало бы и то, что игроки одномоментно вложили большое количество лишних денег в акцию (по гораздо более высокой цене). Конечно же в этом нет необходимости, и даже неразумный человек не сразу бы принял подобное решение. Несмотря на все эффективные рыночные гипотезы, рынки явно не работают таким образом. Иначе бы мы видели только одни гэпы и отсутствие трендов. Тем не менее, даже если бы в рынки уже было влито достаточное количество денег с целью гарантии приближающейся вершины (и новые денежные средства не вливались бы в рынок), возможно, данный актив какое-то время продолжил бы свое движение, потому что, как правило, на этом этапе брокеры начинают ослаблять маржинальные требования. Маржа – это веревка, на которую инвесторы подвешивают сами себя. В некотором смысле, даже смягчение маржинальных требований можно рассматривать как индикатор завершения потока денег. В заключение можно сказать, что динамика рынка порождает тренды и гравитацию, а это предполагает наличие циклов и цикличности. Мы знаем, что тренды не могут представлять прямую линию, потому что в рынках всегда присутствует обратная связь (отлив). Мы можем наблюдать демонстрацию чистой отрицательной обратной связи, либо демонстрацию чистой положительной обратной связи. В качестве эмпирического доказательства можно использовать рисунок 3, представляющий лишь один из многих тысяч графиков. Теперь, когда мы узнали о существовании циклов на рынках, давайте взглянем на их анатомию. Фазы Если внимательно посмотреть на циклы, то можно увидеть четыре различные фазы. Если вы не можете определить на графике ту или иную фазу, вы либо смотрите этот график на неправильном таймфрейме, либо присутствует какая-то техническая ошибка, например, недостаток ликвидности. Фаза должна определяться мгновенно, в противном случае, просто пропустите этот график и перейдите к следующему. Взгляните на рисунок 1. Здесь можно легко определить фазу роста и фазу падения в виде соответствующих трендов. Как правило, визуально они распознаются без труда. Для облегчения определения можно добавить простую скользящую среднюю. Также присутствуют две нетрендовые фазы, которые можно определить как фазы вершины и дна. Назовем их фазами накопления и распределения. Рисунок 1. Модель стадий рыночных циклов В целом рыночные циклы проходят четыре этапа или фазы: накопление, рост, распределение и спад. Если вы не можете быстро и четко определить на графике ту или иную фазу, то просто перейдите к следующему графику. В качестве примитивного определителя рыночной фазы на данном рисунке добавлена простая скользящая средняя с периодом 13 недель. Распределение происходит с гораздо более высокой волатильностью, чем накопление. Во время фазы накопления и распределения акции переходят из одних рук в другие. Но стоит иметь ввиду, что во время фазы накопления, большее количество владельцев передает акции меньшему количеству, а во время фазы распределения меньшее количество передает акции большему количеству. Это означает, что владельцы, принимающие акции во время фазы накопления, должны быть крупными игроками. Часто ими являются именно те, кто контролирует финансовые сми. Далее они запускают следующую фазу – фазу роста, в процессе которой они будут разгружаться, публикуя рекламу на покупку. Следует вскользь отметить, что не все игроки на рынке получают прибыль (например, правительство и хеджеры). На рынке присутствуют люди, продающие риск с целью избавиться от него, а также трейдеры-спекулянты, принимающие этот риск. Фаза накопления лучшее время для самых дешевых продаж риска (с целью открыть сделку по лучшей цене). Акции всегда имеют своего владельца, это же относится и к риску. Рынки иногда могут начать падать по причине любого возможного триггера, но в каждом отдельном случае имеются явные признаки того, что поток денег иссяк уже задолго до спада. Типичным, но очень четким признаком является дивергенция между новостями (ожидание роста/падения цен) и ценами, которые не растут выше/падают ниже предыдущей вершины или дна. Это почти всегда очень и очень ясный сигнал перелома тренда, который говорит, что вам необходимо выйти из риска и подготовиться к открытию противоположной позиции. В фазе роста цен гравитация обычно имеет потребность в «консолидации», чтобы потом получить еще больший восходящий импульс. В период консолидации акции переходят из одних рук в другие, к людям, которые имеют деньги и способны поднять цену акции к новым максимумам. Прекрасным тому примером является рисунок 2. В фазе спада ценовая гравитация работает наоборот, облегчая гладкое и обычно крутое падение. Это, опять же, можно наблюдать на рисунке 2. Завершающая горизонтальная фаза (т.е. фаза распределения) характеризуется большей волатильностью и более крутым (иногда экспоненциальным) переходом от предыдущей консолидации к теперешней финальной. Рисунок 2. Фазовая модель на более крупном таймфрейме Хотя это и неточная наука, но сразу же видно, что данная акция находится в длительной фазе роста с промежуточными фазами консолидации (каждая из которых, вероятно, пыталась перейти в фазу распределения, но безрезультатно). В сентябре 2013 года началась фаза падения с последующей фазой накопления и новой фазой роста. В качестве контрольного сигнала используется экспоненциальная скользящая средняя с периодом 13 недель. 13 недель отображает одну четверть года – частоту выхода фундаментальных данных. Четырехфазовая модель, представленная здесь, не является новой. Стэн Вайнштейн в своих замечательных бестселлерах «Секреты получения прибыли в бычьих и медвежьих рынках» пришел к тем же выводам. Здесь мы можем сформулировать свои выводы касательно нашей модели динамики рынка. Аналогично тому, как влияние гравитации было известно людям задолго до того, как она была открыта учеными. Линии боли и удовлетворения Доказано, что фиксация на чем-либо вызывает психологическую предвзятость. Возможно, причина этому - желание, заложенное нашей природой, сохранять свои активы. Вот почему мы смотрим на спекулятивные позиции сквозь очки прибыли/возврата от инвестиций. Мы оцениваем ценовое движение относительно цены нашего входа. Но рынку все равно. В рынок поступают новые ордера. Подумайте о покупателе акций, который не желает закрывать свои позиции ниже цены покупки, дабы не получить убыток. Побывав в темной (и красной) долине просадки в -50 %, он будет счастлив закрыть свою позицию и получить обратно свои деньги. В то же время если посмотреть на ситуацию под прямым углом, то, вероятно, будет интересно узнать, почему акция проделала это движение дважды, и начать искать точку входа. Такая фиксация каждого трейдера будет иметь силу, действующую в направлении ценовой гравитации или против нее. Фиксация трейдеров может создать временную область поддержки или сопротивления. Все технические аналитики слишком хорошо знают эту концепцию. Именно поэтому они рисуют линии, соединяющие максимумы с минимумами. Но на самом деле это недальновидный взгляд на вещи. Если сложить все цены сделок в течение определенного интервала времени, учитывая соответствующий объем каждой сделки, то мы получим так называемую средневзвешенную по объему цену (СВОЦ) за этот период времени: VWAP = СВОЦ i = число сделок. Рисунок 3. Фиксированные СВОЦ Иллюстрация фиксированных линий СВОЦ. Средневзвешенная по объему цена хорошо показывает грань между удовлетворением и болью. Фиксация отображает среднего участника рынка, который вышел в рынок в заданный момент времени. Важные моменты (например, минимумы, максимумы и свечи перед гэпами) являются самыми распространенными местами, выбираемыми в качестве фиксации. График наглядно показывает, что эти фиксированные СВОЦ являются сильными линиями поддержки и сопротивления. Также он показывает, как уменьшается их значимость с течением времени. Это средняя цена среднего покупателя/продавца в течение заданного периода времени, и она, несомненно, является очень важным моментом для вашей фиксации. Тем не менее, ее значение затухает с течением времени, поскольку интервал, в течение которого она рассчитывается, увеличивается. Записывая изменение значений СВОЦ в течение роста интервала и сохраняя при этом начало интервала без изменений, мы можем многое узнать. Эта «фиксированная» СВОЦ (так как имеется фиксированная начальная точка) представляет собой линии, возле которых фиксация трейдеров, как правило, очень высока, а торговля может быть очень эмоциональна. Неудивительно, что они являются очень надежными линиями поддержки и сопротивления (см. рисунок 3). Конечно, эти линии фиксации СВОЦ, как правило, очень быстро теряют свою значимость, поскольку интервал времени, в течение которого они вычислены, растет (большее количество сделок означает все большее количество людей, имеющих все большее число отличных друг от друга мнений и фиксаций). Однако для нас не должен представлять слишком большой проблемы этот факт, поскольку мы неоднократно принимаем во внимание новую эмоциональную отправную точку (максимумы, минимумы и гэпы). Мы, естественно, не собирается убегать от возможностей привлечения новых фиксированных СВОЦ. Рисунок 3 показывает некоторые интересные примеры фиксированных СВОЦ на графике Apple Inс. Дерзайте и пробуйте, желаю удачи. Дирк Вандайк Дирк Вандайк проводит активное самостоятельное изучение рынков с 1995 года с акцентом на технический анализ, динамику рынка и поведенческие финансы. Он регулярно пишет статьи и разрабатывает программное обеспечение. А также он преподает разработку и статистику программного обеспечения в бельгийском университете. Дирк Вандайк Переведено для TradeLikeaPro.ru => Часть 2

-

Динамика рынка Законы физики на финансовых рынках Законы физики формируют мир, в котором мы живем. Большинство наших наблюдений касаются функционирования нас как организмов, а также практически всех биологических процессов, которые, по сути, работают в гармонии с этими универсальными силами. У нас отсутствует какая-либо возможность избежать их, и на сегодняшний день наиболее успешные виды научились использовать их в своих интересах. На финансовых рынках тоже присутствуют движущие силы, о которых следует знать инвестору или трейдеру, и которые они должны уважать, чтобы быть успешными. Данная статья направлена на выявление сил, лежащих в основе движения рынка, а также перенаправление их от выдающихся видимых последствий, которые намного более известны трейдерам. В предыдущей статье мы показали, как такие сильные движущие силы, как гравитация, емкость, инерция и цикличность, влияют на финансовые рынки. Все эти силы и явления, обсуждаемые в этих статьях, подкреплены неопровержимыми эмпирическими доказательствами, если они не совсем доказуемы по простой логике (было использовано в нескольких случаях). В заключительной статье этой серии мы рассмотрим фрактальную природу финансовых рынков и то, как наблюдательный трейдер может извлечь из этого пользу. Начнем с объяснения особенностей фрактальной природы, а затем перейдем к последствиям, которые трейдеры и инвесторы должны использовать при торговле на финансовых рынках. Рисунок 1. Фрактальный характер рынков Одним из этих графиков является дневной график, другой – 5-минутный график, а третий – недельный график. Кроме того, первый график отображает движение акции, второй – индекса, а третий – золота, каждый в разные периоды времени. При отсутствии информации о времени и цене практически невозможно сказать, какой из графиков к какому активу относится. Фрактал Фрактал – это естественное явление и математический набор. Фракталы отображают в целом повторяющийся паттерн, который имеется на каждом таймфрейме. Посмотрим на рисунок 1, изображающий три свечных графика. Одним из них является дневной график (одна свеча представляет один торговый день), другой – 5-минутный график (одна свеча представляет торговлю в течение пяти минут), а третий – недельный график (одна свеча представляет торговлю в течение недели). Кроме того, первый график отображает движение акции, второй – индекса, а третий – золота, каждый в разные периоды времени. Можете ли вы сказать, какой из графиков к какому активу относится? Конечно же, нет. Если бы по вертикальной оси стояли цены и/или по горизонтальной оси стояло время, мы бы с большей вероятностью могли бы отличить их. Но это бы все равно было очень трудно сделать. Это также мог бы быть и один большой непрерывный график. На самом деле, график слева – это недельный график движения цены золота, средний график – это дневной график S&P 500, а график справа – это 5-ти минутный график акций Google. Еще один способ - взглянуть на это с точки зрения простой аналогии цифр. Бесконечность в цифрах имеет два аспекта. Рядом с каждой цифрой находится большая и меньшая цифра (до бесконечности – в размере бесконечности). На одном конкретном таймфрейме будет следовать все большее количество данных и перед ним также находилось бесконечное количество данных (для любой практической цели). Но между любыми двумя цифрами опять же присутствует бесконечное количество цифр (бесконечность в точности). То же самое касается данных финансового рынка (за исключением таймфрейма, который, на самом деле, не бесконечен, поскольку время, затраченное на одну транзакцию – это в действительности и есть самый минимальный масштаб). Но эта метафора может помочь различить ось времени и таймфрейм (что является разными вещами). Таких примеров могут быть сотни и тысячи. Но это далеко от эмпирического доказательства. Но можем ли мы придумать всему этому здравое объяснение (так сказать, универсальный закон)? На самом деле, можем. Любой график, показывающий поведение финансовых рынков, независимо от их таймфреймов или места во времени, является результатом прошлых сделок. Операции являются реакциями людей на какой-либо возможный импульс. Новые входы (выход новости, фундаментальные данные и т.п.), а также результат обратной связи (люди, реагирующие на ценовое действие) показаны на рисунке 2. Итак, причина рыночного ценового движения имеет фрактальный характер в том, что одни и те же люди (и компьютеры, если хотите) действуют и реагируют на то, что делает рынок, аналогичным образом, теми же методами и на всех таймфреймах. Их эмоции не изменят все то многочисленное, что они наблюдают на таймфреймах. И то же самое относится к поведению, которое является следствием этого. Это опять же подтверждает тот факт, что обзор графиков ценовых движений не представляет собой ничего более чем обзор поведения людей. Рисунок 2. Обзор внешних систем свободного финансового рынка Наряду с тем, что технический анализ (TA) является результатом, в то время как фундаментальный анализ (FA) просто является исходными данными, также имеет место и обратная связь, которую необходимо принимать во внимание. Кроме того, результат влияет на динамику системы в целом и вместе с ним снова производит результат. Основные фокусы По этой же причине используются одни и те же индикаторы, и наблюдаются сигналы на стандартных таймфреймах. Зная это, можно просматривать один и тот же актив на нескольких таймфреймах. Александр Элдер, вероятно, был одним из первых, кто начал отслеживать движение актива на трех разных таймфреймах на одном экране, и указал на то, что трейдерам следует отслеживать движение цены актива на один таймфрейм ниже и выше того, на котором трейдер торгует. Об этом также гласит и концепция динамики рынка. Отслеживать ценовое движение и развивающиеся сигналы необходимо на каждом таймфрейме. Аналогично тому, как страшный шторм, начинаясь с невинного ветра, в конечном итоге, разрастается в ураган, это может быть очень полезным и для улавливания основных фокусов, в которых сигналы начинают выравниваться на разных таймфреймах. Чем больше сигналов (различных или одинаковых) по всем различным таймфреймам, тем более важным становится момент. Так же как и индикаторы рыночной широты, динамика рынка подразумевает важность и необходимость того, что, по аналогии, можно было бы назвать глубиной рынка (или шириной рынка во временно́м измерении). Ответ на этот вопрос в том, как много людей смотрят на рынок и видят ли они какой-либо сигнал на каком-то из таймфреймов. Это также объясняет, почему бесполезно начинать торговать, прежде чем произойдет сигнал. Никто не может знать заранее, появится ли сегодня сигнал для успешной торговли в течение дня, для краткосрочной торговли в ближайшие дни или недели или для долгосрочной торговли в ближайшие недели и месяцы. Каждая сделка развивается из эмбриональной стадии наименьшего таймфрейма. Именно поэтому фракталы оказываются весьма существенным фактором в торговле. Торговые атомы Каждый тренд, независимо от его продолжительности, начинался с самого низкого минимума (для восходящего тренда) или с самого высокого максимума (для нисходящего тренда). Каждый минимум напоминает букву “V”, и каждый максимум – перевернутую букву “V”. Поэтому самая элементарная (атомарная) структурная единица на любом таймфрейме представлена в виде трех свечей, одна из которых в середине показывает самый низкий минимум или самый высокий максимум. На рисунке 3 можно увидеть такие фрактальные/атомарные модели. Слева представлен паттерн из 3 свечей, называемый 1-свечным медвежьим фракталом (1-свечной, потому что по каждую сторону от средней свечи имеется по одной свече с более высоким максимумом). Рядом с ним представлен 2-свечный бычий фрактал. Несколько замечаний касательно литературы по рыночной торговле. Большинство источников требуют наличия, по меньшей мере, двух свечей по каждую сторону от максимума или минимума, прежде чем они начнут называть их фракталом. При этом рядом стоящие свечи также не должны показывать явного нисходящего или восходящего тренда. Между ними также могут находиться свечи. Пример таких фракталов (менее чистых фракталов) можно увидеть на рисунке справа. Красная свеча показывает 3-свечный бычий фрактал. Как видно, справа от красной свечи действительно три свечи с более низкими максимумами, хотя третья выше, чем вторая. Нечто подобное имеет место слева от зеленой свечи. Третья свеча слева от зеленой имеет более высокий минимум, хотя и более низкий, чем следующая за ней свеча (т.е. вторая свеча слева от зеленой). Вероятно, в литературе присутствует некоторая путаница относительно определения и интерпретации закономерностей. Именно поэтому определить фрактал можно только после последующего ценового движения. Рисунок 3. Графические фракталы Иллюстрация фракталов – элементарных (атомарных) структурных единиц на наименьшем таймфрейме. Хотя большинство торговых платформ используют, по меньшей мере, паттерн из 5 свечей (в середине), можно отобразить фрактал всего лишь из трех свечей (слева). Справа изображен более общий вид, определяемый на торговой платформе Chartmill цифрами поддержки/сопротивления слева/справа. Более широкое применение фракталов Давайте еще раз взглянем на рисунок 3. Будет еще более элементарно, если обозначить каждый бар набором их 4 цифр. Цифры уровня поддержки свечи слева/справа (CLS и CRS) просто отображают количество свечей слева/справа от этого бара, показывая самый высокий минимум. А цифры уровня сопротивления свечи слева/справа отображают количество свечей слева/справа от этого бара, показывая самый низкий максимум. Эти цифры вносят ясность и не создают путаницы. Итак, как применять фракталы? Если мы определяем на рынке фракталы, и анализ таймфреймов не мешает нам анализировать их, то нам нужны объективные индикаторы и сигналы. Более того, не следует принимать во внимание любые характеристики их внешнего вида (например, является ли ось линейной или полулогарифмической, и какой у них временно́й интервал на горизонтальной оси). Только тогда мы можем создать объективные, графические, независимые индикаторы и сможем использовать их алгоритмически. Одним из примеров является алгоритм Chartmill по объективному построению линий тренда путем соединения свечей с одинаковыми значениями поддержки/сопротивления. Дирк Вандайк Дирк Вандайк проводит активное самостоятельное изучение рынков с 1995 года с акцентом на технический анализ динамику рынка и поведенческие финансы. Он регулярно пишет статьи и разрабатывает программное обеспечение. А также он преподает разработку и статистику программного обеспечения в бельгийском университете. Дирк Вандайк Переведено специально для TradeLikeaPro.ru