Очень многие и даже опытные трейдеры не понимают, что такое кредитное плечо и как оно работает.

Также среди начинающих трейдеров бытует миф о том, что чем больше уровень плеча – тем выше риск. Сегодня мы на понятных примерах разберем, почему кредитное плечо так распространено на Forex, как оно работает и какой уровень плеча оптимален для ручной торговли.

Зачем нужно кредитное плечо на рынке Форекс?

Форекс занимает первое место по ликвидности, дневной оборот рынка превышает $6 трлн. Это значит, что трейдер в любое время суток, кроме выходных дней, может купить или продать основные валюты, рассчитывая на минимальную волатильность (изменения) курса.

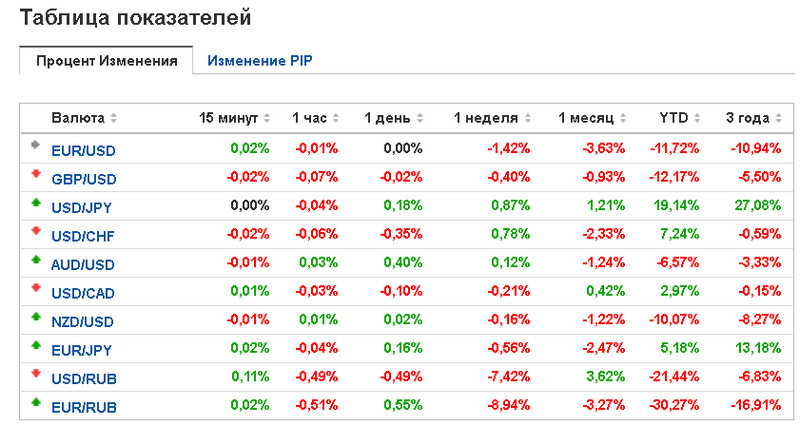

В отличие от фондового рынка, где акции падают и взлетают за сессию зачастую на двузначные проценты, свободно-конвертируемые валюты изменяются максимум на процент при отсутствии значимых событий. Например, ведущая пара EURUSD потеряла чуть менее трех процентов за сутки в период масштабного кризиса 2008 года. В среднем же валюты движутся в пределах процента за сутки.

Если это перевести в числовые значения, то, например, при обмене швейцарского франка (CHF) стоимостью $0,97 покупатель долларов потерял бы за сутки какую-то долю цента на колебаниях курса. Обмен пары USDCHF даже в относительно активный день торгов привел бы к потере 3 центов.

Подобная малая курсовая разница делает бессмысленными валютные спекуляции для небольших депозитов. Кредитное плечо было придумано, чтобы привлечь как можно больше трейдеров, которые смогут зарабатывать на рынке Форекс с относительно минимальным вложением средств.

Кредитное плечо нужно, чтобы зарабатывать заметные суммы на небольших колебаниях.

Кредитное плечо – это соотношение денег трейдера к общему объёму средств, которыми он торгует, включая его собственные средства и средства брокера.

Читайте далее, и вам все станет ясно.

Вернемся к нашему примеру с дневными колебаниями USDCHF в три цента. Несложно подсчитать, что прибыль от вложения $100 составит $3. Форекс-брокер позволяет провести эту же сделку, используя не 100 единиц любой валюты, а 100 000 единиц (и выше).

При таком масштабировании обмена валют дневной заработок от операций вырастает с $3 до $3 000. Трейдер уже может работать в условиях любых незначительных колебаний.

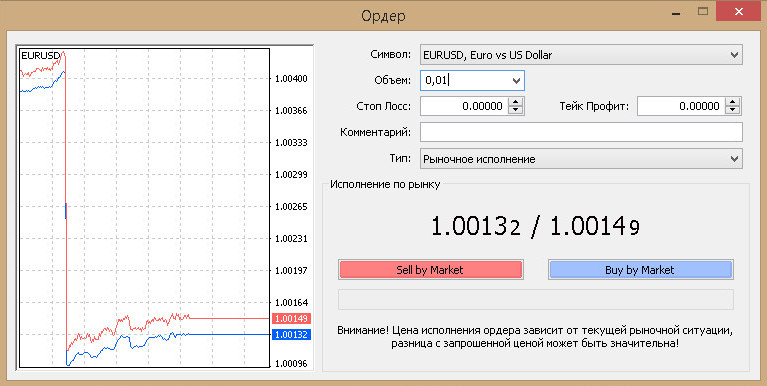

Давайте рассмотрим более наглядный пример в Metatrader, самой распространенной торговой платформе для работы на рынке Форекс. Сделка по покупке (BUY) 1000 единиц евро выглядит там как приобретение 0.01 стандартного лота. Покупка 100 000 евро эквивалентна приобретению одного лота.

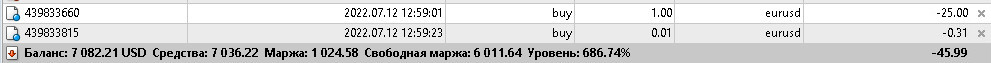

Курсовые изменения проведенных операций отображаются в графе «Прибыль» терминала Metatrader и наглядно показывают центовые результаты по 0,01 лота. Ордер в 1 лот дает десятки долларов прибыли при любых, даже незначительных колебаниях.

Кредитное плечо – основное условие валютных спекуляций на Форекс, без которого дневные колебания курсов не принесут заметной прибыли.

Кредитное плечо – это не кредит

Несмотря на название, кредитное плечо мало чем похоже на кредит в обычном понимании. В финансовом мире обычно используют более подходящее слово – «leverage», означающее рычаг для сделки.

Трейдер может при депозите в 100 $ открыть позицию на $10 000 и больше, но у него не получится снять такие деньги со счета, как с кредитной карты, и потратить их «на мечту».

Приблизительно работу предоставляемого брокером финансового рычага в реальном мире можно наглядно показать в следующем примере.

При отсутствии плеча любой может купить $100 по курсу 80 рублей, потратив 8000 р., и получить прибыль при условии роста курса до 100 р. Она составит 2000 р.

В реальности доллар упал до 60 р., и кто-то в панике менял по такому курсу $100, купленные по 80 р., и потерял 2000 р.

Легко представить ситуацию, что в момент взлета курса до уровня 80 р. появилось бы желание занять денег у знакомого – 72 000 р. и приобрести $1000. Эти средства он предоставил с условием совместного похода в обменный пункт и совершения сделки на его глазах.

Получение на руки $10 000 – это и есть использование кредитного плеча 1 к 10, где денег покупателя только 8000 р. Они и выступают залогом по кредиту.

Другим условием кредитного плеча является неприкосновенность 72 000 р. Они должны быть возвращены в таком же размере. Это легко сделать при росте доллара до ста рублей. Представим, что в момент продажи кредитор тоже присутствует при сделке и забирает свои деньги. У покупателя долларов после обмена остается на руках 8000 + 20 000 = 28 000 р.

Заработок в 20 000 обеспечен наличием кредитного плеча, без которого прибыль от сделки составила бы 2000 рублей. Финансовый рычаг – леверидж 1 к 10 – десятикратно увеличил доход от валютной спекуляции.

Рассмотрим пример падения курса доллара. Допустим, курсовая стоимость американской валюты опустилась до уровня 78 р. Знакомый кредитор по-прежнему получает обратно заемные 72 000 рублей, а валютный спекулянт остается с шестью тысячами.

Теперь кредитное плечо 1 к 10 увеличило в 10 раз потери. Вложив только 8 тысяч в сделку, можно было бы потерять 200 рублей, а не 2 000 рублей.

Выступающий в роли кредитора знакомый не намерен терять свои деньги при более глубоком падении курса, поэтому оговаривает обязательное условие сделки. Как только от 8 000 трейдера остается 25%, он должен немедленно обменять доллары и вернуть 72 000.

Этот остаток в 25% от суммы залога (от 8 000) – распространенное условие форекс-брокера для принудительного закрытия убыточной сделки валютного трейдера. Оно называется stop out и оговаривается в условиях обслуживания клиента, т. е. может быть выше/ниже или разным для различных видов инструментов.

Например, для некоторых криптовалют или акций stop out доходит до 50%. Этот запас позволяет сохранить счет в минимальном плюсе при сильном падении рынка и не нанести убыток трейдеру и брокеру.

Кредитное плечо в терминале Metatrader на практике

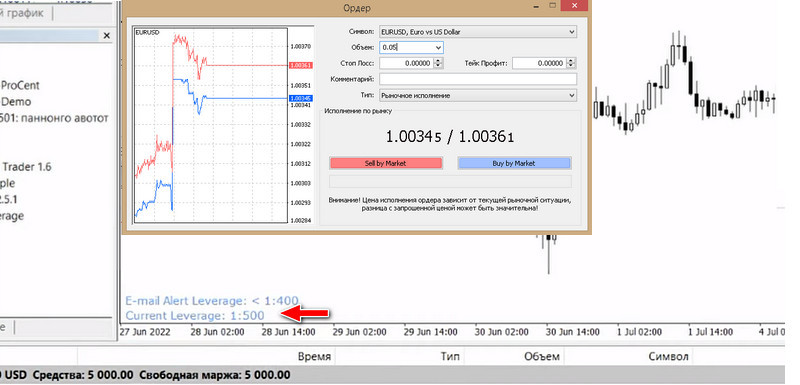

Кредитное плечо тоже зависит от условий обслуживания, может быть разным у каждой компании и зависеть от вида инструмента. Как правило, форекс-брокер дает возможность выбрать его размер при открытии счета.

Максимальным считается уровень плеча 1 к 1000, но это совсем не значит, что торговать таким левериджем гораздо опаснее, чем с плечом 1 к 500. Трейдер самостоятельно решает, в какой мере использовать кредитное плечо.

Используемое кредитное плечо зависит от того, каким лотом вы торгуете.

Если на счете клиента брокера находится $5000 и открыта позиция размером 0,05 лота, то в этой сделке на 5 000 базовых единиц валюты будут задействованы только собственные средства. Независимо от того, какого размера кредитное плечо у данного счета.

При открытии лота 0,01 на $1000 трейдер не только не использует плечо, но по факту снижает торговые риски и задействует только пятую часть собственного капитала в $5000. В этом плане кредитное плечо можно сравнить с опытом использования кредитной карты. Пока на ней есть собственные деньги, пользователю без разницы, какие кредитные лимиты по ней и проценты.

Банк не может заставить потребителя тратить кредитные деньги, карта может сколько угодно использоваться в качестве обычной дебетовой. Трейдер может не брать кредитное плечо, торгуя лотом меньше собственного депозита. Брокер никак не может повлиять на его решение.

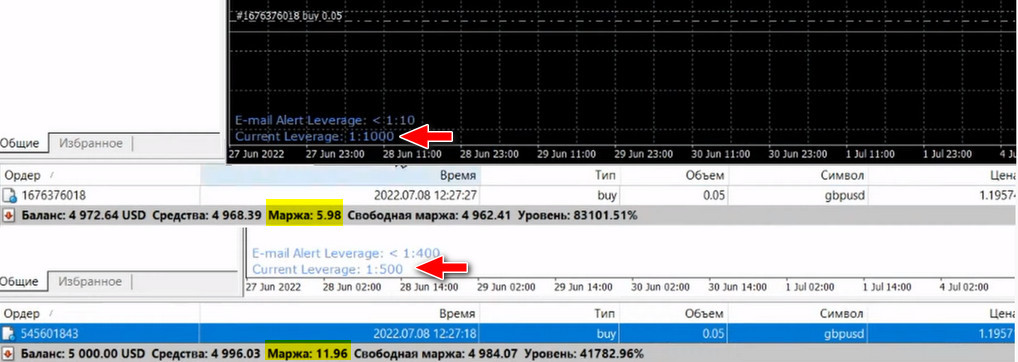

Кредитное плечо определяет, какого размера залог будет «заморожен» под открытую позицию. В примере на картинке ниже показаны два счета, на которых открыты две одинаковые позиции размером 0,05 лота. При этом в верхнем варианте используется плечо 1 к 1000, и поэтому брокером заблокирована маржа $5,98. Нижний счет работает с плечом 1 к 500, и маржа там почти в два раза выше – $11,96.

Кредитное плечо в данном случае показывает отношение объема сделки к сумме залога. В примере открыт объем сделки 5000 единиц валюты (0,05 лота) и плечо 1 к 1000. Если 5000 единиц разделить на 1000, то получим пять единиц валюты, необходимых для залога по открытой сделке плюс сборы брокера. Несложно рассчитать по такому же принципу залог для 0,05 лота при использовании плеча 1 к 500.

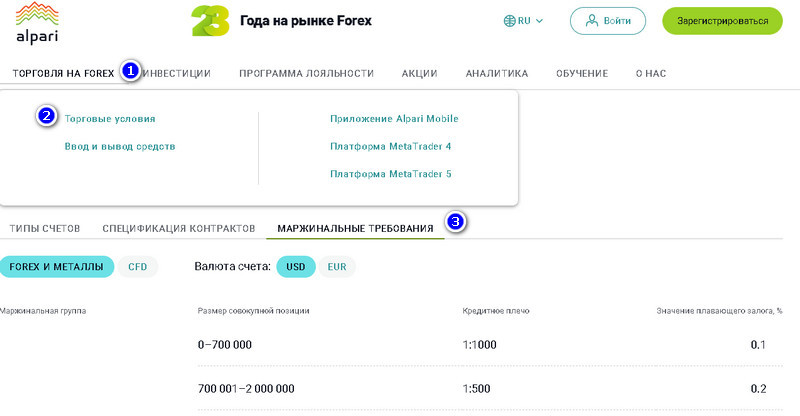

Более точно размер плеча и значения плавающего залога указаны на сайте брокера, обычно в разделе маржинальных требований меню «Торговые условия», либо в «Спецификации контрактов».

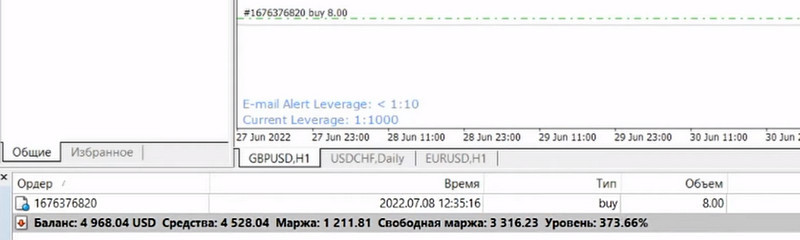

В таблице выше можно заметить ограничения размера плеча, зависящего от количества лотов. Выше 700 000 единиц валюты, или 7 лотов, плечо 1 к 1000 уменьшится вдвое и составит 1:500.

Пробуем купить 8 лотов и получаем по факту заморозку залога в $1211. Если бы у нас было плечо 1 к 1000, то залог составил бы около $660. Брокер поднял его из-за позиции, превысившей 7 лотов.

Как рассчитать сумму залога по сделке?

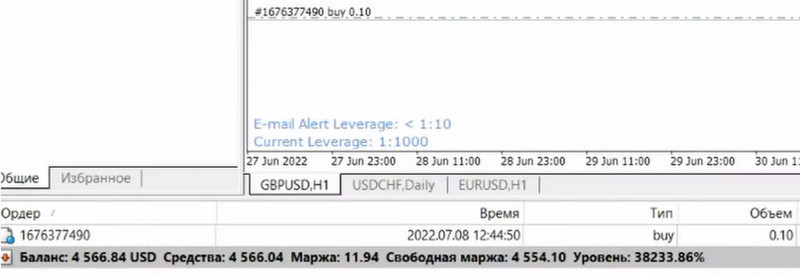

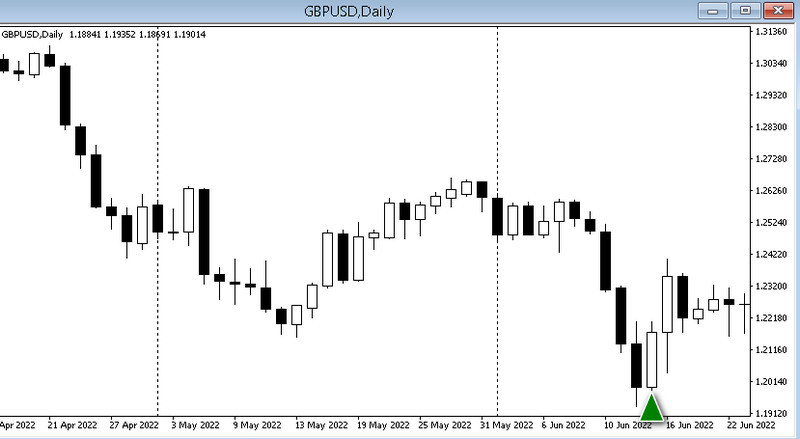

Как проще рассчитать плечо на практике? Рассмотрим пример покупки – открытие сделки BUY на паре GBPUSD (британский фунт и доллар). Формула будет такой:

Текущий курс GBPUSD – 1,1940, размер позиции 0,1 лота, или 10 000 единиц базовой валюты, так как 1 лот равен 100 000 единиц.

Если 10 000 умножить на 1,1940, получим 11 940 единиц. По условиям брокера, указанным в спецификации, на залог отводится 0,1% от этой суммы, или $11,94. Проверяем вычисления на практике покупкой 0,1 лота GBPUSD в терминале Metatrader. Как видим, брокер взял залог по сделке $11,94, как и было рассчитано ранее.

Margin Call и Stop Out

Значение термина Stop Out уже рассматривалось выше в примере со знакомым, предоставляющим кредит для покупки $10 000.

Stop Out – это уровень остатка средств от залога, при котором брокер принудительно закрывает все позиции на счете трейдера.

Margin Call – более часто встречающееся понятие, с таким названием снят фильм с Кевином Спейси и Деми Мур, переведенный на русский язык как «Предел Риска».

Margin Call – это уведомление о том, что средств на счёте скоро будет недостаточно для поддержания открытых позиций и может произойти Stop Out.

На нашем сайте выложена аудиокнига «Воспоминания биржевого спекулянта», где Джесси Ливермор, который разорялся за свою карьеру несколько раз, приводит пример неоднократных звонков брокера, требующего внести маржу, чтобы удержать позиции по хлопку.

Ливермор торговал товарными фьючерсами с плечом 1 к 10, пересиживая убыток в надежде на разворот. Брокер звонил каждый раз, когда количество денег становилось меньше оговоренной маржи.

Сейчас система электронных торгов на рынке Форекс сделала маржин-колл анахронизмом. Позиции трейдера закроются автоматически по стоп-ауту. Однако на рынке товарных фьючерсов и акций маржин-колл остался. Он приходит в виде оповещения в терминале и письма на электронную почту. Трейдеру может позвонить персональный менеджер и сообщить о необходимости добавить маржу, как во времена Ливермора.

Главное отличие маржин-колла от стоп-аута в том, что это предупреждение о снижении маржи ниже 100% обеспечения. Стоп-аут – это ситуация конкретного закрытия позиции при снижении маржи до уровня, оговоренного в условиях брокера. Это может быть 10-25% (уровень указан на сайте брокера, для разных типов счетов может различаться), не учитывая уникальных требований по отдельным высоковолатильным инструментам.

Какое кредитное плечо применять?

Кредитное плечо – это возможность, но не обязанность применения финансового рычага на рынке Форекс. Размер плеча 1 к 100 или 1 к 1000 вовсе не означает, что размер позиции автоматически увеличится в одном случае в сотню, в другом – в тысячу раз.

Фактический размер кредитного плеча определяется размером и количеством открытых позиций. Применение финансового рычага оправдано для рынка Форекс из-за низкой волатильности курса валют.

Рассмотрим пример открытия позиции в 0,05 лота на счете с депозитом $5000. Фактически это торговля без плеча. Оно будет задействовано только при открытии любой другой позиции. А пока движение в один пункт курса валютной пары вызывает изменения на счете в полдоллара (0.5 $).

Если взять крупные свечи на дневном графике, то изменения внутри дня составят примерно 107 пунктов. Допустим, трейдеру удалось полностью взять такое движение от 1,1916. В этом случае прибыль будет равна $53,5 (107 умножить на $0,5).

Это нормальная дневная прибыль, если не учитывать потенциал позиции, позволяющий заработать на относительно безопасном плече 1 к 10 больше $500. В трейдинге на Форекс считается нормальным риском применение плеча с 1 к 10 до 1 к 20, если трейдер не использует тактику открытия сетки (множества) ордеров и увеличения их размера по мере получения убытка (стратегия Мартингейл).

В нашем примере для трейдера будет нормальным вход в рынок со сделкой размером 0,5 лота при депозите $5000 или 0,1 лота на каждую $1000. При этом абсолютно неважно, какое плечо у самого счета – 1 к 100, 1 к 500 или даже 1 к 1000.

Какой финансовый рычаг используют профессионалы?

Самый знаменитый фонд Medallion самого успешного управляющего Джима Саймонса применяет плечо от 1 к 12 до 1 к 20. Этого оказалось достаточно для получения финансового результата, который по длительности и размеру пока не был побит конкурентами.

Статистика наблюдений за нашими форумчанами и другими трейдерами с доказанной результативностью счета показывает примерно такие же размеры плеча. Они совпадают с показателями ПАММ-управляющих, работающих более пяти лет на рынке Форекс. Это открытая статистика у брокеров, и каждый может убедиться самостоятельно.

Финансовый рычаг может варьироваться трейдером в зависимости от вида торговли и специфики работы советников. Низкая волатильность ночью может потребовать увеличения плеча, тогда как перед выходом важных новостей риски стоит снизить и работать позициями малого размера.

Названный размер плеча применим на валютном рынке, но акции, товары и криптовалюты, предлагаемые брокером, требуют более заниженных параметров риска. Кредитное плечо можно сравнить с ножом, который режет как колбасу, так и пальцы.

Заключение

Большинство опытных трейдеров используют плечо 1:10 — 1:20. Это можно принять за стандарт для классического трейдинга, где по сигналу открывается одна позиция, которая закрывается по стоп-лоссу или тейк-профиту.

Сетки и прочие стратегии с множеством ордеров требуют специфического расчета риска и даже отдельных типов счетов. Например, применение мартингейла часто требует работы на центовом счете.

С уважением, Власов Павел

Tlap.com