Поиск сообщества

Показаны результаты для тегов 'форекс'.

Найдено: 11 результатов

-

Название стратегии: Main momentum Правила стратегии для открытия позиции: Соотношение risk/Reward не хуже 1/2,5 Правила стратегии для закрытия позиции: Соотношение risk/Reward не хуже 1/2,5 Торговые инструменты: EURUSD+USDCAD mt4 1й счет. GBPUSD+USDJPY mt5 2й счет Время торговли: понедельник - пятница (круглосуточно) Мани менеджмент: риск на одну позицию 1...5% от свободных средств на депозите Ближайшие цели: - примерно 1 раз в неделю выкладывать отчет о совершенных сделках - по совокупному доходу с 2х счетов достичь прибыли 20% и отметить количество пройденного времени (месяцев). - вести торговлю весь период с декабря 2023г. по декабрь 2024г и отметить уровень прибыли за этот год. Доп. инфо: Хочу поделиться процессом торговли на 2х своих реальных счетах (один в MT4, другой MT5). Торговля будет вестись в полуавтоматическом режиме при помощи робота, созданного пол года назад. Объемы открытия позиций я проверяю, по необходимости корректирую. На каждой валютной паре открытие позиции происходит примерно 1-2 раза в неделю, если для этого сложились необходимые условия. Открытые позиции могут удерживаться в течении одной недели, или в редких случаях будут удерживаться подольше. Немного обо мне: Примерно 5 лет назад начал знакомиться с методиками торговли на биржах. Очень привлекла торговля на форексе, поскольку ликвидность на основных мировых валютных парах огромная (по сравнению с другими инструментами). Благодаря большой ликвидности в обе стороны (покупка-продажа), у меня есть возможность выстраивать стабильные стратегии в любых условиях (роста или падения мировых экономик от всяких разных ситуаций происходящих на нашем земном шарике). Основной используемый метод определения целей по сделкам: Расчет цели по сделке основывается на недельном ART. Цена от стоп-лосса до тейк-профита условно равна недельному ATR. Как это примерно выглядит можно посмотреть на тесте АТР месяца в видео в спойлере.

- 47 ответов

-

- 2

-

-

-

- дневник трейдера

- трейдинг

-

(и ещё 2 )

C тегом:

-

"The average individual foreign-exchange-trading victim loses about $15,000, according to CFTC records" — Cтатья на Wikipendia о том же, что и эта В силу своей относительной исторической новизны, децентрализованности и внебиржевого характера сделок в абсолютном большинстве стран. Форекс регулируется не на уровне конкретики, а на уровне общих положений о валютных операциях. Эти общие положения не регулируют, однако, вопросы посреднической деятельности. Так, деятельность форексного брокера даже в США и ЕС, не говоря уж про РФ, не только не является лицензируемой, но и в целом не регламентирована законодательно[1]. В штатах уже давно все под FSA NFA, брокер-кун гарантирует это. Хрен что откроешь там, у fxopena недавно лицензию на Маврикии дернули за то, что у них на ECN 300 счетов из штатов было — по наводке конкурентов, скорее всего. Неудивительно, что нишу брокерских услуг на новом рынке наводнили недобросовестные посредники, в обиходе прозванные «кухнями». Такие псевдоброкеры не совершают по заявкам клиента реальных конверсий и, соответственно, не зачисляют якобы полученную прибыль на депозит клиента. В связи с этим, кухням снятие клиентом прибыли аки серпом по яйцам. Поэтому они всячески препятствуют не только выводу, но и созданию прибыли, как правило столь изящно, что такие действия невозможно квалифицировать как мошенничество (об этих действиях ниже). Чуть менее б-гопротивными, однако равно негодными для работы, являются так называемые «полукухни». Кухни вредят клиенту умышленно, а полукухни опасны неквалифицированностью менеджмента, недостатком собственных средств и необходимых завязок с банками. Пытаясь добросовестно исполнять свои обязательства, полукухни конверсии по заявкам клиента делают, деньги зачисляют, но создают клиенту дополнительные риски. Методом посредничества полукухонь является так называемый кроссинг. Кроссинг на форексе (в отличие от биржевых площадок) сам по себе западлом не является, но только в случае наличия заблаговременно подготовленной подстраховки — вывода совокупности позиций на межбанк при перевесе заявок в одну сторону. А полукухни такой возможности не имеют. Как правило, причиной этому является относительное малое количество клиентуры и, как следствие, низкие обороты (банк с десятком-другим тысяч гринов морочиться не будет), а также банальная лень (взаимодействие с банком тоже нужно организовать) и беспечность (типа авось и так выкрутимся). Потому полукухни страхуются только собственной заначкой, зачастую довольно тощей. В нормальной ситуации проблем не будет, а вот если на рынке будет шухер и совокупность заявок перекосит в одну сторону — возможны непотребства не хуже, чем в классической кухне. Кроме того, для полукухонь характерны технические проблемы с корректностью котировок, исполнением ордеров и вводом/выводом денег. Они так делают не со зла, однако разницы для клиента нет. Наряду с этими презренными, есть и нормальные брокеры, пришедшие на рынок всерьез, надолго и за большим наваром, и потому дорожащие репутацией. Что о них сказать? Не создают проблем клиенту. Ни в процессе повседневной спекулятивной работы, ни в посвященных брокерским косякам темах независимых форумов их не видно и не слышно. Однако давно известно, что добрая слава лежит, а худая бежит. Поэтому массы малознакомых с темой людей полагают, что любой посредник на форексе априори является кухней. Также необходимо отметить, что пробел в законодательстве это та ещё палка о двух концах и изрядно способствует оптимизации налогообложения, как брокерами, так и успешными клиентами. С чем едят лохов и как готовят На любом финансовом рынке потенциальные доходы спекулянта сравнимы с доходами финансовых гениев законного бизнеса или барышами воротил теневой экономики. Профит в том, что в сравнении с построением, к примеру, медиаимперии или транснациональной корпорации торговля валютой приносит прибыль при ощутимо меньшем количестве хлопот; а в сравнении с наркобизнесом или сутенёрством она, фактически, легальна. В связи с этим неисчислимые стада граждан с ограниченными возможностями интеллекта слетаются туда как ночные насекомые на огонь, упиваясь мечтами о сверхприбылях, но абсолютно не обладая качествами, способными превратить новичка в разбогатевшего на спекуляциях профессионала. Это касается всякого рынка, однако на FOREX ситуация будет похуже общей картины, так как на общерыночные предельно высокие риски[2] накладывается риск нарваться на недобросовестного посредника. Однако стоит отметить, что изобилие лохов, обслуживаемых годными, совершающими конверсии брокерами, крайне выгодно не только последним, но и матерым спекулянтам, так как повышается ликвидность рынка и количество заведомо обреченной на проигрыш и попадание в карманы профессионалов денежной массы. С малым количеством денег невозможно долго держать открытой убыточную позицию, что и превращает форекс в рулетку, а все биржи — в высокодоходное казино. Как лохов готовят Лохи гораздо выгоднее брокерам, нежели правильные новички, со временем перерастающие в профессионалов. Ибо правильных, во-первых, очень мало, во-вторых, они хотя теоретически выгодны, так как больше счет — больше обеспечение — больше спрэд, но на практике долго до этого растут и совершают в среднем меньше сделок (ибо ищут надежные моменты для открытия позиции, а не лезут наобум под влиянием азарта), в-третьих, им, ввиду присущих непустым людям самостоятельности и критичности, труднее впаривать книжки, обучение и тому подобное, что является дополнительным источником прибыли многих брокеров, в том числе и годных. Исходя из таких соображений, маркетинг рассчитывается на целевую аудиторию, схожую с потенциальными клиентами МЛМ и финансовых пирамид, и ведется аналогичными методами. Агрессивная реклама в интернете, на уличных рекламных щитах, в общественном транспорте, в спам-газетах. Затем заинтересовавшийся лох приходит на «бесплатный вводный семинар», где ему накидывают в уши «историй успеха», про легендарную операцию Сороса против фунта в 92-м и тому подобное, показывают кучу красивых, ярких графиков, на которых очень легко увидеть, где нужно купить, а где продать. Естественно, умалчивается или очень вскользь упоминается о рисках, о мизерном проценте выживших и ещё более мизерном проценте поднявшихся на форексе, и о том, как холоден пот спекулянта и горек хлеб его. Хотя в такой ситуации даже если и скажут открытым текстом, лох, только что насмотревшийся как Сорос за день поднял миллиард долларов, или как бывшая повариха тетя Маша (то есть актриса в роли тети Маши[4]). Кроме того, окучиванию лохов способствует низкий минимальный депозит, который вполне может себе позволить, причем неоднократно, любой голожопец. Разумеется, никто не скажет лоху об ограничении рисков и о том, что при паре сотен баксов на счёту форекс превращается в чистую рулетку — пара лосей (а другого поначалу не бывает) и (Слово удалено системой) — даже профи, взяв его пароль, вряд ли отыграется. В то же время размер депозита лишь дополнительная, но не обязательная составляющая успеха. Надо просто с умом подбирать размер лота, то есть, грубо говоря, размер ставки в каждой сделке, ограничивая таким образом сумму, которую вы готовы потратить. Это позволяет 200-долларовому депозиту жить столько же, сколько и 2-миллионному с пропорционально большими лотами. Вывод: можно зарабатывать и с 20 баксами, если знать, как работать в рынке и ограничивать свои риски, а можно за час слить и миллион, если быть тупым нубом. Так что, ВНЕЗАПНО, все зависит от мозгов трейдера, а не размера депозита. Есть, правда, момент психологии, так как даже компетентный трейдер может слить небольшой депозит, желая разбогатеть быстро, а с двадцаткой на счету сделать это проблематично, это да. Но это уже другой разговор, так как психологически неготового человека, пусть даже знающего рынок, назвать компетентным трейдером сложно. Лох восторженно подписывает (как правило, не читая) какую-нибудь бумажку, и всё. Кушать подано, садитесь жрать, пожалуйста. Как лохов едят Известны два способа — топорный и изящный. Первый метод присущ кухням всегда и полукухням — по обстоятельствам, второй — всем, кто ставит на лохов как на основную клиентуру. Грубые, варварские методы Окучивание лоха с нарушением принятых на себя обязательств. Заключается в следующем: приняв у лоха деньги для мнимого зачисления на счет, едут гулять к цыганам забирают их себе. После чего, имитируя кипучую брокерскую деятельность, показывают график и принимают заявки. Вся фишка в том, что средний лох настолько бездарен и не приспособлен к биржевой игре, что проиграет безотносительно того, делают с его деньгами конверсии или нет. Поэтому матожидание такого действа весьма многообещающе. Если же лоху вдруг пошла масть (такое возможно, особенно ввиду того, что лох на рынке не работает, он на нем играется, аки в казино), или же он начал понемногу соображать в торговле и делать навар (более редкий случай, но бывало и такое), тут начинает применяться широкий арсенал методов. Наиболее распространенный прием — разовое искажение котировки в виде свечки с огромным хвостом, закалывающим любой стоп-ордер. Повторив сей номер несколько раз, можно обескровить любой лоховской депозит, особенно с учетом средней величины оного. Авотхуй. Сделки по нерыночным котировкам на реальных счетах не исполняются, а если исполнились, то аннулируются, а сама шпилька из архива котировок затирается. На демо-счетах сделки не аннулируются. Этому способствует то, что кухни и полукухни криво (но против интересов клиента очень ровно) прописывают процедуру урегулирования разногласий, потому среднему лоху практически невозможно добиться отмены сделки как некорректной. Если же лох захочет вывести уцелевшие деньги, либо найдут благовидный предлог послать, либо, если лох выглядит упертым и решительным, пожалуют что-нибудь с барского кармана, дабы не досаждал жалобами Путину и заявами в ООН. Даже при таком раскладе выгода очевидна, так как и без грязных приемчиков останется очень мало непросравших хотя бы часть денег. И ещё более маловероятно, что лох за свою сотку баксов начнет бодаться до последнего. Идти пацанам к успеху помогает и договор с кучей подлянок (который, тем паче, лох не имеет привычки предварительно изучить, не говоря уж насчет показать искушенному в гражданском праве юристу), а, в особо запущенных случаях, и вовсе отсутствие договора. Кроме того, деньги якобы лежат очень далеко, вряд ли лох поедет качать права на Сейшелы[5]. Безусловно, создатели таких контор, как и всякие мошенники — люди не глупые, потому серьезные деньги под благовидным предлогом откажутся брать, так как это предполагает совсем другие возможности и методы возврата оного бабла. Вот только вряд ли деловой человек при капусте с такими брокерами срать на одном гектаре поля присядет, а не то, чтоб деньги доверить. Разве что какой дурак захочет лотерейный джекпот приумножить, или выживший из ума пенсионер — скопленное непосильным трудом. Полукухни могут применить подобные пошлые методы в случае внештатной ситуации, когда у них не хватит клиентов и собственных средств, чтобы возместить клиенту прибыль. Либо когда против выжившего и заматеревшего клиента не хватает лузеров и самим хронически невыгодно ставить, такого человека, что-то понявшего в рынках, но не понимающего в брокерах, постараются так или иначе выжить. Например, лишить возможности заключать сделки под видом проскальзывания или вовсе прекратить подачу котировки под видом проблем с сервером. Кроме того, полукухни могут давать внешне схожие со стопорезами левые котировки, но не злонамеренно, а из-за негодной фильтрации потока. Таким образом, полукухня, при всей своей поверхностной благообразности, рано или поздно проявит свое блядское нутро. Также стоит отметить, что в последние годы лох пошел пуганый, и олдскульные кухни, то ли исчезли вовсе, то ли остались в разных Мухосрансках и Козоебовках. А вот полукухнями, к сожалению, является большинство ДЦ, и здесь, и в Европах-Америках. Кидалы-одиночки также не чужды грубым методам. Вот наиболее известный и масштабный случай. Другой пример. Целевая аудитория делится на две части. Первой половине рассылается наживка: наша команда профессиональных аналитиков советует срочно покупать акции компании А, так как уже завтра они вырастут в цене. Вторая половина получает противоположный тезис, предсказывающий снижение стоимости акций А. На следующий день в зависимости от динамики рынка работа продолжается либо с первой, либо со второй половиной потенциальных вкладчиков, покупателей услуг и прогнозов. Наконец, когда клиент созрел, проверил непогрешимость оракула, поступает предложение делать ставки, господа. Есть, конечно, и добросовестные любители поработать с чужой денежкой. Однако в лучшем случае это «ватерлиния» профессионалов — что-то умеют, но не настолько искусны, чтобы раскрутиться по настоящему, а в худшем — и вовсе возомнившие о себе дилетанты. Б-гопротивныя интернеты пестрят подобными предложениями, и это при том, что юридически такие замуты, ввиду той же дыры в законодательстве, не регламентируются. В лучшем случае — долг одного физика другому со всеми вытекающими сложностями возврата. Надо ли пояснять, какое это раздолье? Остается лишь удивляться наивности людишек, ищущих раскрутчика своих кровных во всяких рейтингах на брокерских сайтах[6]. «Я не халявщик, я партнер», ага. Деликатные, цивилизованные методы ИЧСХ, такой робот не просто существует — он висит среди «самых крутых», что какбэ намекает… Окучивание лоха без нарушения принятых на себя обязательств. Один из наиболее распространенных способов — подсаживание лохов на внутридневную торговлю. Любому искушенному в финансовых рынках человеку известно, что внутридневная торговля многократно сложнее позиционной ввиду на порядки более интенсивных психических нагрузок. Поэтому начинающему там делать нечего, и даже многие опытные игроки такую работу не осиливают ввиду природно слабой устойчивости психики. Однако брокерам, разумеется, выгоднее иметь спрэд с десятка сделок в день, чем с пары в неделю, поэтому в ход идет известная сказка, что для позиционной торговли якобы нужен гораздо больший депозит. Образовательные говноуслуги. Начальные и продвинутые курсы обучения, различные семинары. Так как брокерам не терпится побыстрее начать стричь лохов на спрэды, начальные курсы обучения напоминают печально известную ускоренную подготовку советских летчиков времен Великой Отечественной войны. Преподаватели, чаще всего являющиеся решившими обзавестись более стабильным доходом трейдерами-неудачниками, объясняют лохам, как нажимать кнопки, какие есть индикаторы, новости, и тому подобные азы на уровне букваря (влегкую осваиваемые за пару вечеров своими силами и бесплатно), а затем мягко намекают, что поциент уже готов торговать на реальном счете. И это через 2-3 недели. Продвинутые курсы представляют собой углубленную теорию (опять же осваиваемую непустым человеком самостоятельно как два пальца об асфальт) или, гораздо чаще, созданные штатными гуру компании различные механические системы и методики анализа рынка. Здесь иной раз встречаются непустые разработки, но крайне редко. Кроме того, лохам не говорят о том, что неумение владеть собой и отсутствие четкого плана ограничения рисков поставит раком любую методику, даже дельную. Продажа книг (дельных книг очень мало, абсолютное большинство — сборники трюизмов и пересказ общеизвестных методов торговли), б-гомерзких автоматических программ для торговли, эксплуатирующих инфернальное инфантильное желание лоха получать прибыль, избегнув старой доброй тяжелой работы: советников — программка типа анализирует рынок и дает рекомендации; черных ящиков — лох вводит данные, программа дает результат, отличие от советника в том, что алгоритм принятия решения скрыт; роботов— апогей халявы, сущность ясна из названия. Мы сидим, а денежки текут. Вот только направление потока не то, хехехе. Но есть пара годных, рабочих роботов типа илана,которые приносят маленькую прибыль но не сливают. Пунктами 2 и 3 также с большим успехом занимаются частные лица и фирмы, не занимающиеся посредничеством. Статья скопипастена с ресурса lurkmore.to

-

Как восстановить счёт после огромных убытков Большинство трейдеров в какой-то момент своей карьеры сталкиваются с крупными убытками. Обычно это происходит на заре их торговой карьеры, когда они только обучаются трейдингу, но может произойти и позже, если они станут слишком самоуверенными. Ключевыми действиями к восстановлению после крупного убытка являются прекращение торговли, пересмотр торгового процесса, а затем внесение необходимых корректировок. После внесения корректировок начните торговать небольшими размерами позиций, прежде чем вернуться к полному риску в сделке. Я разобью весь этот процесс на 7 простых шагов, которые следует поэтапно выполнить. Оглавление Шаг 1. Сделайте перерыв в своей торговле Шаг 2. Примите на себя полную ответственность Шаг 3. Выполните обзор своего торгового журнала Шаг 4. Определите конкретную(-ые) проблему(-ы) Шаг 5. Разработайте конкретные решения Отсутствие протестированной торговой стратегии Перемещение ордера стоп-лосс Принятие слишком большого риска в одной сделке Несоблюдение правил стратегии Добавление дополнительных позиций к данной сделке Торговля на слишком большом количестве рынков/совершение большого количества сделок одновременно Отсутствие написанного торгового плана Необходимость проработки своей торговой психологии Шаг 6. Начните торговать снова, но малыми размерами позиций Шаг 7. Продолжайте отслеживать свои результаты Заключительные мысли Шаг 1. Сделайте перерыв в своей торговле Большой убыток влечёт за собой сильный стресс, и вам не следует усугублять этот стресс ещё бо́льшим количеством убыточных сделок. Итак, вам нужно прекратить торговлю и изучить, почему у вас произошёл такой большой убыток. Если вы продолжите торговать, очень вероятно, что вы будете продолжать разочаровываться и терять ещё больше денег. Прекращение торговли помогает выйти из убыточной среды. В этот момент лучше всего зайти в кафе или посидеть на заднем дворе. Смена обстановки поможет вам избавиться от мышления, которое привело к этим убыткам. Как только вы поймёте, почему это произошло, вам будет намного проще реализовать правильное решение, и вы сможете с уверенностью вернуться к своему рабочему месту. Шаг 2. Примите на себя полную ответственность Чтобы улучшить свои результаты, вам придётся взять на себя полную ответственность за свои действия. Это означает, что вы не можете обвинять своего брокера, свой компьютер или советы, полученные на Facebook. Все ваши результаты зависят только от вас самих. По большей части, раз вы создали эту проблему, значит, вы можете найти и решение для неё. Как только вы примете это, вы будете готовы перейти к следующему шагу. Шаг 3. Выполните обзор своего торгового журнала Большинство постов в блоге упускают этот шаг. Обзор вашего торгового журнала является ключом к выяснению того, почему вы потеряли так много денег и как предотвратить это в будущем. Покупка О, нет! Вы не сможете понять суть проблемы, если не будете знать её причины. И вы не сможете выяснить причины, если не выполните обзор статистики своих сделок. Не имея торгового журнала, вы просто будете угадывать источник проблемы. Например, вы можете думать, что причиной убытков является ваша торговая система, но на самом деле причиной является отсутствие дисциплины. Что делать, если вы не вели торговый журнал в момент получения крупного убытка? Вернитесь к своей торговой истории и сделайте скриншоты каждой сделки. Составьте статистику по всем вашим сделкам. Сделайте заметки по каждой сделке. Очевидно, что вы не сможете запомнить их все, но приложите максимум усилий, чтобы записать причину для открытия, закрытия и корректировки своих сделок. Как только у вас будет эта информация, вы сможете внимательно изучить данные и выявить проблему. Шаг 4. Определите конкретную(-ые) проблему(-ы) На данный момент у вас должно быть очень хорошее представление о том, почему произошёл такой большой убыток. Давайте рассмотрим несколько наиболее распространённых причин, по которым трейдеры теряют большие суммы денег. Этот список поможет понять причину, которую вы упустили. Перемещение ордера стоп-лосс Принятие слишком большого риска в одной сделке Отсутствие протестированной торговой стратегии Несоблюдение правил стратегии Совершение сделок, которые не являются частью вашей стратегии Добавление дополнительных позиций к своей сделке Отсутствие написанного торгового плана Торговля на слишком большом количестве рынков/совершение большого количества сделок одновременно Необходимость проработки своей торговой психологии Запишите самую главную причину, по которой вы понесли огромные убытки. Чем больше вы её конкретизируете, тем лучше. Если проблем несколько, запишите 3 самых основных. Отлично, теперь вы знаете причину своего крупного убытка. Это уже половина дела. Шаг 5. Разработайте конкретные решения Разумеется, теперь я дам вам несколько решений для каждой из причин, перечисленных в предыдущем шаге. Многие из этих проблем легко решить, как только вы узнаете, в чем их суть. Отсутствие протестированной торговой стратегии Это самая распространённая причина крупных торговых убытков. Трейдеры-новички будут совершать сделки, не протестировав свою торговую стратегию. Они узнают об очередной новой стратегии на YouTube и сразу же внедряют её в свою торговлю на реальном счёте. Я не осуждаю их, поскольку сам совершал подобные ошибки, когда только начинал торговать. Но откуда такая уверенность, что данная стратегия на самом деле является прибыльной? Вы доверяете этому видеоролику только потому, что вам показали пару хорошо подобранных примеров с некой красочной графикой? Конечно же, нет. Это всё равно что доверять причудливой телевизионной рекламе, в которой говорится, что некая автомобильная компания, будучи всего 6 месяцев на рынке, выпускает очень надёжные автомобили. У нас просто нет данных, подтверждающих это утверждение. Вы должны протестировать свою стратегию, чтобы увидеть, работает ли она в течение длительного периода времени. Выполните бэктестирование, а во многих случаях следует выполнить форвардное тестирование своей стратегии. Как только у вас будут исторические данные, показывающие, что эта стратегия имеет преимущество, у вас появится больше уверенности в совершении сделок, и вы будете знать, когда данная стратегия перестает работать. Перемещение ордера стоп-лосс Для некоторых трейдеров это может быть большой проблемой. Они хотят дать сделке «немного больше пространства», поэтому продолжают перемещать свой стоп-лосс, чтобы их сделка имела больше шансов на успех. Я никогда не встречал успешного трейдера, который стабильно получал бы прибыль от последовательного перемещения своих уровней стоп-лосс. Когда вы совершаете сделку и устанавливаете стоп-лосс, вы фиксируете определённую сумму риска. Если вы перемещаете стоп-лосс, вы увеличиваете свой риск в сделке. Даже если вы протестировали свою стратегию, она не будет работать так же, если вы перемещаете стоп-лосс, потому что вы меняете свои параметры риска. Суть в том, что перемещение стоп-лосса для увеличения вашего потенциального убытка никогда не является хорошей идеей. Таким образом, вы должны выбрать: хотите ли вы быть успешным трейдером или хотите перемещать свой стоп-лосс и продолжать подвергать себя большим убыткам. Принятие слишком большого риска в одной сделке Я называю это «синдромом лотерейного билета». Трейдеры настолько уверены, что эта сделка сработает, что рискуют большим процентом своего счёта в какой-то одной сделке. Они никогда не останавливаются, чтобы задуматься над тем, что произойдёт, если их сделка не сработает. Помните: если вы потеряете 50% средств на своём счёте, то вам придётся заработать 100% прибыли, чтобы вернуться на уровень безубыточности. Это может быть сложной задачей даже для лучших трейдеров в мире. Таким образом, сохраняйте свой риск на низком уровне и либо работайте над тем, чтобы иметь высокий процент прибыльных позиций, либо совершайте сделки, значение прибыли в которых намного превышает значение убытка. Напоминайте себе, что торговля заключается в том, чтобы разбогатеть со временем, а не быстро. Несоблюдение правил стратегии Принятие сделок, которые не являются частью вашей стратегии, сводится к отсутствию дисциплины. Эффективным способом решить эту проблему является напоминание себе о том, насколько болезненным был ваш крупный убыток. Прочувствуйте это по-настоящему. Я не говорю, что вы должны зациклиться на этом. Но просто напомните себе о том, что может случиться, если вы не будете следовать своей системе. Затем представьте себе обратное. Представьте себя успешным трейдером. Представьте дом, в котором вы хотели бы жить. Визуализируйте автомобиль, на котором вы будете ездить. И просто ответьте сами себе: какую жизнь вы хотите жить? Хотите ли вы жить в удовольствии или постоянно испытывать боль? Ваш долгосрочный результат состоит из результата каждой отдельно взятой сделки, которую вы совершаете. Добавление дополнительных позиций к своей сделке Покупка Закрытие всех позиций Практика пирамидинга, или добавления к прибыльной сделке, является общераспространённой, и её используют многие успешные трейдеры. Но если вы ошибаетесь, это только умножает убыточную сделку. Опять же, вы можете применять пирамидинг только после того, как протестируете свою стратегию. Если вы добавляете бо́льшее количество лотов в сделку случайным образом, то это рецепт катастрофы. Не добавляйтесь к прибыльным сделкам, если ваша стратегия не приносит прибыли без пирамидинга. Затем применяйте только после того, как вы протестируете пирамидирование данной стратегии, которое докажет, что оно делает базовую стратегию более прибыльной. Торговля на слишком большом количестве рынков/совершение большого количества сделок одновременно Открытие слишком большого количества сделок одновременно может привести к рассредоточению вашего внимания и большому убытку. Это может очень сильно разочаровать и привести к утрате уверенности и порочному кругу порождения всё новых убытков. В данном случае решение является простым. Ограничьте количество сделок, которые вы можете открыть одновременно. Большинство трейдеров ограничивают размер риска, который принимают в сделке. Вы, наверное, уже делаете это. Теперь ограничьте сумму открытого риска, который вы принимаете на себя единовременно. Допустим, вы хотите ограничить открытый риск до 10%, а ваш риск в сделке составляет 2%. Это означает, что вы можете открыть только 5 сделок одновременно. Использование такой очень простой формулы поможет вам контролировать свой риск и предотвратить крупные убытки, особенно на коррелированных рынках. Вы также можете ограничить количество открытых сделок независимо от риска. Например, вы можете установить лимит на 5 открытых сделок. Это позволит сосредоточиться на управлении этими сделками, и вы не потеряете сразу много денег, если все эти сделки в конечном итоге окажутся убыточными. Это также поможет вам сохранить здравомыслие. Отсутствие написанного торгового плана Наличие изложенной на бумаге торговой стратегии имеет важное значение для успеха. При торговле или тестировании нескольких торговых стратегий границы между ними могут быть размыты. Легко забыть правила стратегии, на которой вы торгуете в режиме реального времени. Поэтому наличие чётко написанного торгового плана имеет важное значение для поддержания стабильных результатов. Если вы забыли правила, вы всегда можете посмотреть свой план. При просмотре торгового журнала вы можете увидеть, следовали ли вы своему торговому плану или нет. Необходимость проработки своей торговой психологии Теперь вы знаете, что вам нужно делать, но, похоже, не можете реализовать это? Вы совершаете случайные сделки, когда знаете, что должны следовать своим правилам. В этом случае проблема заключается в вашей психологии. Это очень глубокая тема, которая выходит за рамки данного руководства. Намёк: ваша самая большая прибыль в трейдинге всегда будет происходить в результате работы над вашей психологией. Шаг 6. Начните торговать снова, но малыми размерами позиций Как только у вас будет соответствующий план, вы можете вернуться к торговле. Я бы посоветовал начать торговать малыми размерами позиций и постепенно возвращаться к своему полному размеру. Это как реабилитация после спортивной травмы. Допустим, вы повредили колено, играя в баскетбол. Не будете же вы играть в баскетбол на полной скорости сразу после восстановления. Разумнее будет возвращаться в игру на лёгких нагрузках. Затем, как только вы будете уверены, что полностью исцелились, вы сможете снова выкладываться по полной. В трейдинге эквивалентом является совершение сделок меньших размеров. Например, предположим, что вы обычно рискуете 2% в каждой сделке. Пока вы приходите в себя, подумайте о том, чтобы рисковать только 0,5% в сделке. Как только вы обретёте уверенность в себе, вы сможете снова рисковать 2% в сделке. Шаг 7. Продолжайте отслеживать свои результаты Как только вы снова начнёте прибыльно торговать, ваша работа на этом не закончится. Продолжайте записывать сделки в торговый журнал и отслеживайте свою производительность. Регулярно просматривайте свою производительность, независимо от того, как вы торгуете. Если вы торгуете часто, то просматривайте свой торговый журнал раз в неделю. Если вы торгуете нечасто, то достаточно просматривать его раз в месяц. Когда вы будете стабильно пребывать на вершине производительности, у вас будет меньше шансов совершить ту же ошибку, которая привела к огромным убыткам. Заключительные мысли Восстановление после большого торгового убытка включает пересмотр вашего процесса торговли, внесение в него корректировок, а затем плавный возврат к совершению сделок полного размера. Потеря значительной части средств на счёте – это крайне обидно и досадно. Но если вы сможете абстрагироваться от этих негативных эмоций и объективно оценить свои результаты, вы, скорее всего, найдёте решение. Продолжайте идти вперёд! Переведено специально для Tlap.com, Хью Кимура

- 12 ответов

-

- 10

-

-

-

- хью кимура

- статья

-

(и ещё 3 )

C тегом:

-

Лучшие индикаторы TradingView для внутридневной торговли

!!NIKA!! опубликовал тема в В помощь трейдеру

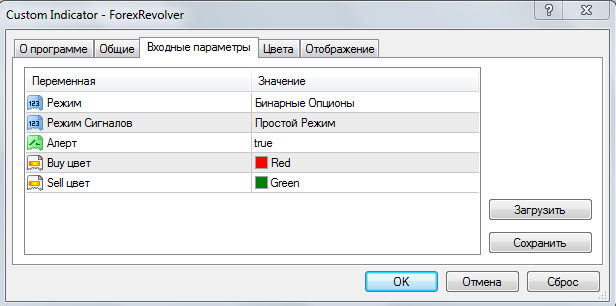

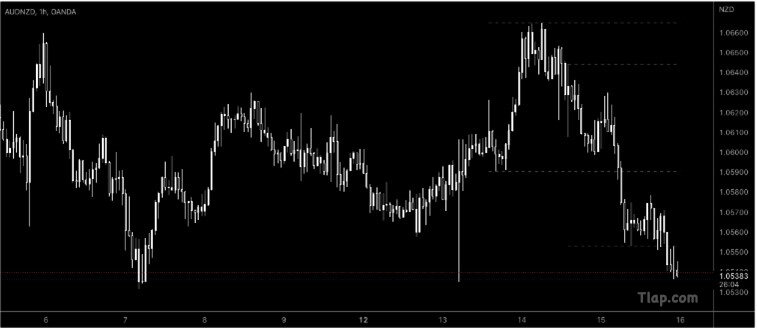

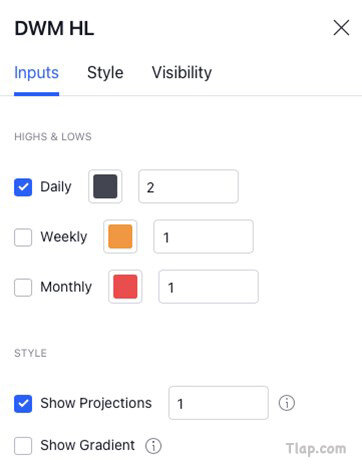

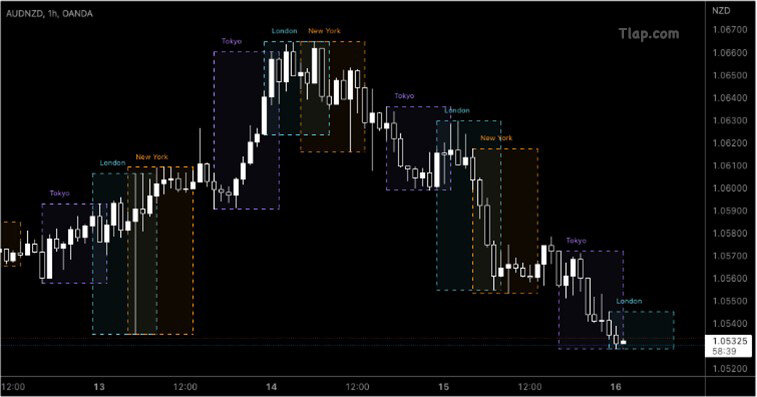

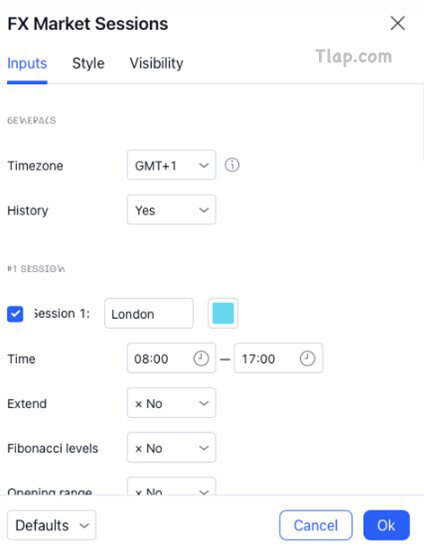

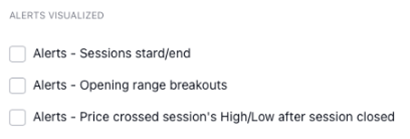

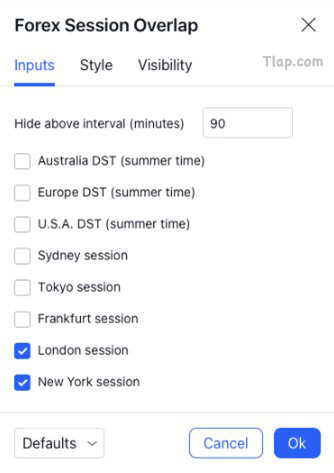

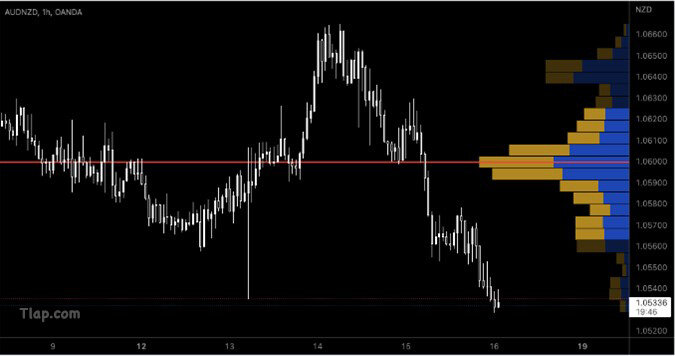

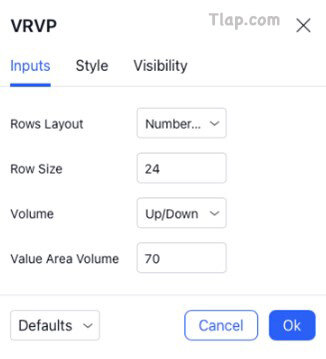

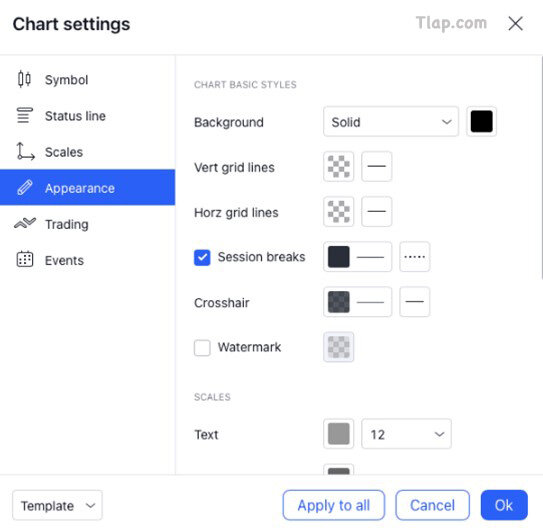

Лучшие индикаторы TradingView для внутридневной торговли Одна из лучших особенностей платформы TradingView заключается в том, что вы получаете доступ к множеству бесплатных индикаторов, разработанных платформой TradingView и её участниками. Но это является и одной из самых больших проблем использования данной платформы. Вы можете потратить много времени на поиск нужного индикатора среди всей этой массы, но так и не найти то, что ищете. Это может очень сильно расстроить. Данную ситуацию усложняет ещё и тот факт, что некоторые разработчики публикуют фантастические индикаторы, но дают им странные названия, поэтому их трудно найти. Итак, чтобы сэкономить вам время, я покажу полезные индикаторы платформы TradingView для внутридневных трейдеров рынка Форекс. Previous Day High Low Indicator (индикатор максимума/минимума предыдущего дня) Существует много индикаторов максимума/минимума предыдущего дня, но большинство из них сбивают с толку. Я хочу, чтобы на моём графике было минимальное количество информации, и этот индикатор соответствует данному требованию. Самое приятное то, что вы также можете отмечать недельные и месячные максимумы и минимумы на одном графике. В приведённом выше примере я отметил дневной максимум/минимум за последние 2 дня. Это самая полезная информация для моей внутридневной торговли. Обратите внимание, как цена соблюдает эти уровни. Чтобы установить этот индикатор, на платформе TradingView найдите DWM HL. Это один из тех случаев, когда разработчик присвоил индикатору странное имя, поэтому его трудно найти. Но теперь, когда вы знаете, как его найти, вы можете начать использовать этот удобный индикатор. Вот настройки этого индикатора. Forex Market Session Boxes (индикатор сессий валютного рынка) Если вы предпочитаете видеть максимумы/минимумы рыночных сессий и открывать/закрывать позиции в пределах сессий, то индикатор сессий валютного рынка как раз для вас. Он отмечает начало/конец каждой сессии и позволяет легко увидеть максимум/минимум каждой сессии. Дизайн по умолчанию, на мой взгляд, является не самым лучшим. Но если поменять пунктирные линии, убрать цвета и скрыть названия сессий, то в целом этот индикатор работает отлично. Вы можете показать или скрыть каждую из 3 основных сессий в зависимости от ваших предпочтений. Приятный штрих индикатора – возможность отправлять вам оповещения. Не забудьте вовремя подойти к компьютеру, чтобы начать торговать в любимой вами сессии. Эти уведомления также предупредят вас о ценовых пробоях. ▢ Оповещения о начале/конце сессии ▢ Оповещения о пробоях диапазона на открытии сессии ▢ Оповещение о том, что цена пересекает максимум/минимум сессии после закрытия сессии Market Session Times (время рыночных сессий) Это единственный индикатор, который я смог найти, точно показывающий перекрытие лондонской и нью-йоркской сессий на ценовом графике. Было несколько похожих индикаторов, но они либо раздражали меня, либо были неточными. Просмотр сессий на графике покажет вам, когда будет увеличиваться или уменьшаться объём. Для поиска этого индикатора найдите Forex Session Overlap (перекрытие сессий валютного рынка). Я использую этот индикатор, чтобы отмечать на графике лондонскую и нью-йоркскую сессии, но вы можете отмечать токийскую и австралийскую сессии. Есть также варианты маркировки рыночных сессий в период летнего времени. Visual Range Volume Profile (визуальный профиль объёма) Профиль объёма может быть отличным способом прогнозирования потенциальных точек поддержки и сопротивления. Он показывает уровни цен, которые имели наибольший объём, что очень полезно для понимания ключевых цен на графике. Есть несколько похожих индикаторов, но этот мне нравится больше всего. Этот индикатор является более простым в использовании, потому что показывает профиль объёма всех свечей в текущем представлении. Таким образом, чтобы увидеть профиль объёма конкретного ценового движения, просто прокрутите и увеличьте график. Чтобы установить этот индикатор, на платформе TradingView найдите VRVP. Его настройки тоже очень просты, и их всего несколько. Session Separators (разделители сессий) Важно точно знать, когда заканчивается торговый день на рынке Форекс. Иногда, имея несколько открытых позиций, вы можете забыть, что входите в межбанковский период. Последний индикатор, который должны применять внутридневные трейдеры валютного рынка – это встроенный разделитель периодов на платформе TradingView. Его нет в списке индикаторов, но вы можете найти его в настройках. Кликните по графику правой кнопкой мыши и в нижней части меню выберите Settings («Настройки»). Затем перейдите в раздел: Appearance («Внешний вид») > Session breaks («Разделители сессий»). Установите флажок и измените цвет, толщину и тип линии на нужные вам. Нажмите внизу кнопку ОК, и всё. Теперь вы легко увидите, когда заканчивается торговый день, и сможете избежать широких спредов и неликвидных рынков. Заключительные мысли Это лучшие индикаторы платформы TradingView, которые я нашёл для внутридневной торговли на рынке Форекс. Надеюсь, это сэкономит вам массу времени и позволит избежать разочарования. TradingView – моя любимая платформа для построения графиков и торговли. Более подробно о том, почему я перешёл на TradingView, вы можете узнать на моем сайте. Если вам понравился этот пост, поделитесь им с тем, кто, по вашему мнению, сочтёт его полезным. Есть ли ещё какие-либо индикаторы для внутридневной торговли на рынке Форекс, которые, по вашему мнению, должны быть в этом списке? Дайте нам знать. Удачной торговли! Переведено специально для Tlap.com Хью Кимура -

Искусство трейдинга на валютном рынке Профессиональное руководство для трейдеров, торгующих на валютном рынке Глава 1 Введение Эта книга поможет вам стать лучшим трейдером На протяжении всей моей карьеры я был разочарован нехваткой качественных книг по торговле на валютном рынке, написанных настоящими профессионалами. Категория валютного рынка переполнена главным образом двумя видами книг: 1. Теоретические учебники по международным финансам, механике валютного рынка и/или принципам долгосрочной оценки валютного рынка; 2. Практические книги, написанные непрофессионалами, в названии которых обычно присутствует слово «Форекс». Эти книги, как правило, делают одноплановый чрезмерный акцент на простые краткосрочные технические паттерны, игнорируя при этом фундаментальные данные, психологию, правила размещения и управления позициями и надлежащее управление рисками. Данная книга была написана мной с целью заполнить эту пустоту и предоставить вам полную информацию о торговле на валютном рынке от настоящего профессионала. «Искусство трейдинга на валютном рынке» охватывает всю информацию и навыки, которым я обучился за более чем двадцать лет как профессиональный трейдер и маркет-мейкер на межбанковском валютном рынке. Эта книга даст вам: ■ Глубокое понимание инсайдерской информации о том, что движет ценами валют и вызывает их колебания; ■ Чёткое объяснение того, как использовать слияние технического анализа, основ макроэкономики, поведенческих финансов и экспертного управления рисками для успешной торговли на валютном рынке; ■ Конкретные методы и сетапы, которые я использую, чтобы заработать деньги в трейдинге на валютном рынке; ■ Конкретные шаги, которые вы можете предпринять, чтобы стать лучшим трейдером. Трейдинг, как и бейсбол, покер, гольф или любая другая высококвалифицированная сфера деятельности, может быть игрой, требующей точности до миллиметров. Небольшие улучшения в процессе принятия решений могут привести к значительному повышению вашей доходности. Эта книга даст вам понимание, необходимое для прорыва и достижения более высокого уровня успеха. Торговля на валютном рынке подобна игре на пианино. Ее механика очень проста (просто нажимайте на несколько клавиш!), но для обучения искусству торговли потребуется целая жизнь. Каждая глава этой книги посвящена глубокому изучению одной конкретной темы с целью просвещения и обучения, чтобы вы могли стать профессиональным опытным трейдером. Если вы находитесь на раннем этапе своей карьеры трейдера валютного рынка, вы найдёте здесь все строительные блоки, необходимые для достижения успеха. Если вы уже являетесь опытным трейдером, вы найдёте огромную массу новых идей и вдохновение, которые помогут вывести вашу игру на новый уровень. Большинство торговых книг, как правило, фокусируются на обучении какой-то одной торговой идее, будь то технический анализ, основы макроэкономики, поведенческие финансы, психология или управление рисками. Такой подход является слишком одномерным. Чтобы преуспеть на рынке Форекс, вам нужно освоить подход слияния и использовать множественный анализ, чтобы научиться делать более сильные выводы, а затем понять свою собственную психологию и управление рисками, чтобы торговать с большей уверенностью. Когда каждая ветвь анализа указывает на одно и то же направление, значит, вы обнаружили крайне высокую вероятность – безупречную сделку. У меня есть опыт торговли на процентных ставках, акциях и товарах – именно поэтому данная книга будет часто ссылаться на эти продукты. Опытные трейдеры, торгующие не на валютном рынке, многому научатся из этой книги, потому что целые разделы (например, управление рисками, торговая психология, семь очень метких сетапов) применяются к торговле на любом классе активов. Тем не менее, обратите внимание: моя основная цель заключается в том, чтобы увеличить ваш опыт торговли именно на валютном рынке. В этой книге будут представлены различные уникальные подходы и конкретные методы торговли, которые, я надеюсь, откроют нечто новое в вашем мышлении. Каждый торговый журнал и каждый час, проведённый за экранами вашего компьютера, является частью общего торгового образования. Я не утверждаю, что у меня есть святой Грааль или простая, но надёжная стратегия, с помощью которой вы будете гарантированно получать прибыли на валютном рынке. Таких стратегий не бывает. Трейдинг – это сфера деятельности протяжённостью во всю жизнь, и эта книга должна стать одним из этапов в вашем непрерывном образовании. Впитывайте то, что резонирует с вами, и игнорируйте то, что не резонирует. Разработайте свой собственный стиль. Узнайте как можно больше из этой книги, но не копируйте мой или чей-либо другой подход. Мыслите независимо. ■ Почему я написал эту книгу? Когда мне было 20 лет, я относился к большинству торговых книг с цинизмом. Я думал что-то вроде: «Если ты такой великий трейдер, то зачем тебе писать об этом книгу? Зачем раскрывать все свои секреты? И вообще, зачем тебе нужны деньги от написания книги? Разве ты не богат уже благодаря наличию таких сверхчеловеческих торговых навыков?» Позвольте мне ответить. Прежде всего, в трейдинге нет никаких секретов – только знания, навыки, опыт и психология. И даже если я делюсь всеми своими знаниями, навыками и опытом, безусловно, самой сложной частью является психология. Вы можете освоить все навыки, тактики и стратегии, но при этом всё равно будете терпеть поражения, если не сможете контролировать себя. Кроме того, валютные рынки огромны. Ежедневный объём сделок на валютном рынке составляет пять триллионов долларов. И здесь всегда найдётся место для ещё нескольких квалифицированных трейдеров. Я не против поделиться тем, что знаю на данный момент. Я не считаю это недостатком. И о деньгах: вы не разбогатеете, если будете писать научно-популярные книги. Я написал эту книгу просто потому, что люблю писать. И потому, что люблю торговать. И я думаю, что по прошествии более чем 20 лет, которые я уделил трейдингу, мне есть что сказать о трейдинге в целом и о валютных рынках в частности. Надеюсь, вы со мной согласны. Эта книга покажет вам, как придумать интеллектуальные торговые идеи, используя макрофундаментальный и технический анализ, психологию рынка, правила открытия позиций, настроения и межрыночную корреляцию. Вы узнаете, как именно торговать на новостях и экономических событиях. И вы поймёте важность строгого и системного управления рисками. Эта книга начинается с основ торговли валютой и далее переходит к более продвинутым концепциям. Несмотря на то, что «Искусство валютного трейдинга» помогает трейдерам-новичкам быстро освоить валютный рынок, я стремился, чтобы эта книга привлекла и обучила даже самого опытного профессионального трейдера валютного рынка. Помните: любой может выучить правила, но лишь немногие могут придерживаться их. Даже спустя более чем два десятилетия торговли я всё ещё изо дня в день пытаюсь сохранить дисциплину и не подвергаться влиянию эмоций. Легко совершать глупые ошибки, проявлять плохое самообладание и продолжать отклоняться от своей торговой стратегии независимо от того, насколько вы опытны. Ежедневно при торговле на валютном рынке вы сражаетесь не только с бесчисленными алгоритмами, профессионалами хедж-фондов из Лиги Плюща, роботами-алгоритмами машинного обучения, высококвалифицированными межбанковскими трейдерами, центральными банками, ветеранами корпоративного хеджирования и хеджирования реальных денежных потоков, а также с квалифицированными розничными трейдерами. Но вы также сражаетесь и сами с собой. И даже когда вы выигрываете внутреннюю битву и проявляете большую самодисциплину, каждая победа является временным явлением. Вы должны постоянно адаптироваться к непрерывно меняющемуся и высокоэффективному рынку. Эта книга поможет вам стать лучшим трейдером валютного рынка. Она поможет вам понять, что движет валютными рынками, показать, как генерировать прибыльные торговые идеи, и научить вас профессиональным методам их исполнения. Эта книга поможет вам освоить торговлю на рынке Форекс и достичь устойчивого долгосрочного успеха в трейдинге. Она поможет вам заработать больше денег. Она научит вас искусству трейдинга на валютном рынке. Благодарю за прочтение. *** Нью-Йорк 20:15 Огромный торговый зал в основном пуст, но за всеми столами ещё сидят трейдеры. Трейдер сидит перед шестью мониторами в центре торгового стола G10. Он просматривает различные заголовки на Bloomberg, Reuters, CNN, CNBC и foxnews.com. Затем сканирует ценовые каналы валютных пар EURUSD и USDJPY и возвращается к CNN. Появляются первые результаты президентских выборов. Рынки без перемен, поэтому он выбирает последние кусочки сашими на вынос. Он болеет за Хиллари Клинтон не по политическим причинам, а потому что выступает за более сильный доллар, а, согласно рынкам, победа Клинтон укрепит доллар. Напротив, победа Трампа рассматривается консенсусом как плохая новость для «зелёного». Для этого трейдера данное событие лежит в плоскости макроэкономических результатов, а не политики. Он удерживает крупную длинную позицию в долларе и ожидает большого роста цены. Всего несколько недель назад в Washington Post вышла статья под заголовком «Путь Трампа к победе в коллегии избирателей не является узким. Его просто не существует». И трейдер с этим полностью согласен. Дональд Трамп просто не может победить на президентских выборах в США. Вся математика идёт в пользу поражения Трампа. Трейдер расслаблен и спокоен, поскольку видит несколько заголовков, предвещающих победу Клинтон. У него стабильный пульс, около 85 ударов в минуту. Красота. Возможно, мне удастся выбраться отсюда к 10 вечера и немного поспать. Блогеры публикуют в сети убедительные анекдоты, которые указывают на возможную блестящую победу Хиллари Клинтон. Первые результаты выборов идут в пользу демократов. Доллар и прибыль трейдера медленно растут тик за тиком. А потом бум! Всё меняется в одно мгновение. Наблюдается быстрое, необъяснимое падение курса доллара. Пульс трейдера ускоряется. Его лицо становится горячим и красным. «Что, чёрт побери, происходит?» – кричит он. «Чувак, я понятия не имею!» – кричит ему в ответ другой трейдер. Быстро и последовательно прокручивается серия заголовков. Трамп побеждает во Флориде. У республиканцев есть шанс в Пенсильвании. Шансы 50 на 50. Это невозможно. Невероятно. В течение следующих двадцати минут всё больше штатов публикуют результаты в пользу республиканцев. Огайо. Висконсин. Мичиган. По мере того, как на рынок выходят результаты выборов, доллар с гэпом падает вниз. У Трампа есть шанс. Хороший шанс. В одно мгновение шансы на победу Клинтон как колоссального фаворита падают и становятся равными. Нейт Сильвер пишет в Твиттере о своей вине. Теперь фаворитом становится Трамп. Должен ли трейдер продать свои долларовые позиции и выйти из рынка? Или ждать разворота событий? Клиенты в панике продают свои долларовые позиции. Продавцы кричат. Рынки падают всё ниже. Кто-то пролил воду на клавиатуру. Некогда думать. Доллар летит вниз. Затем ещё ниже. Трейдер чувствует, что он застрял в падающем лифте. Прибыль испаряется, а убытки растут. В 22:53 Трамп побеждает во Флориде, и всё кончено. Впереди ещё несколько часов, но результат неизбежен. Когда в 01:30 Трамп побеждает в Северной Каролине, ночь выборов заканчивается. Доллар рухнул, и все в торговом зале понесли убытки. Полное истощение. Недоверие. Менее чем за четыре часа трейдер потерял более миллиона долларов. Фондовый рынок обвалился. Цены на валютном рынке также обвалились. Страхи перед торговыми войнами и концом глобализации и... концом света? Трейдер сбросил все свои долларовые позиции и сидит в оцепенении, глядя на мерцающие цифры на экране. Наконец он заставляет себя встать с кресла. Это была марафонская 19-часовая торговая сессия, и ему просто необходимо отоспаться. Он выходит на улицу и идёт несколько кварталов под моросящим дождём, всё ещё испытывая сильный шок. Он заселяется в ближайший отель и засыпает на несколько часов. В 6 утра он просыпается, быстро одевается и тёмным нью-йоркским утром возвращается на работу. К 06:30 утра трейдер уже сидит за своим столом, но всё изменилось. Доллар взлетает с минимумов. По паре USDJPY рынок поднялся с минимума в 101,19 и теперь торгуется на уровне 103,20. Включается телефонная линия, и прежде чем он входит в систему, звучит шквал звонков от клиентов. Происходит нечто грандиозное. 180-градусный разворот настроений. Первым из полученных телефонных звонков является звонок от одного из самых умных клиентов банка – он совершает покупку огромного размера по валютной паре USDJPY приблизительно по цене 103,50. «Это невозможно, покупать по такой цене!» – кричит трейдер. Происходит полный разворот, и сейчас на рынке эйфорическое настроение. Акции растут в цене по мере того, как рынок приходит к совершенно новому выводу: победа Дональда Трампа – это отличная новость для рынков. Он приносит с собой смягчение регулирования, более низкие налоги и благоприятное для бизнеса изменение темпа после долгого постфинансового и экономического кризиса. Может ли трейдер выкупить свои доллары обратно и снова сесть на борт, даже если то, что происходит, является полной противоположностью тому, что он ожидал? Может ли он признать, что был неправ, и купить доллары на новости о победе Трампа? Конечно, может. Речь идет не о политике и не о том, чтобы быть правым. Речь идёт о том, что является лучшей сделкой. Речь идёт о разгадке головоломки. Трейдер перезагружается и делает большую ставку на растущий доллар. Валютная пара USDJPY торгуется по цене 104,00. 105,00. К 9 утра он снова в прибыли. Его мнение о том, что Хиллари победит на выборах, было абсолютно неверным. И всё же он выжил. И теперь снова в прибыли. Ночь после президентских выборов 2016 года – это микромир всего фантастического и ужасного, что происходит в торговле на валютном рынке. Вершины и основания. Эмоциональные и финансовые максимумы и минимумы. Торговля валютой ментально является утомительной, а (иногда) она приносит невероятное удовлетворение. Она утомляет и в то же время возбуждает. Плохие решения могут приводить к хорошим результатам, а хорошие решения могут приводить к плохим результатам. Удача может произойти в любой день – навык же доминирует в долгосрочной перспективе. Торговля на валютном рынке является сложной. Но она может быть и невероятно полезной. Трейдинг – это серьёзная интеллектуальная сфера деятельности, которая еще и невероятно забавна. Она приносит радость от попытки решить неразрешимую головоломку. Практически невозможная ежедневная проверка дисциплины и самоконтроля. Бесконечные перепады настроений и эмоций от мгновенной обратной связи, частые разочарования, внезапная эйфория и почти невыносимые периоды неуверенности в себе. Приятного путешествия! Брент Доннелли, Переведено специально для Tlap.com

- 21 ответ

-

- 18

-

-

-

-

- брент доннелли

- книга

- (и ещё 3 )

-

3 шага для тестирования нового брокера рынка Форекс Установление деловых отношений с новой компанией всегда сопряжено с нервными переживаниями. Вы не знаете, чего ожидать, а доверие этой компании низкое. Что касается брокеров рынка Форекс, есть веская причина опасаться, потому что ежегодно многие брокеры приходят на рынок и уходят с него. Следовательно, данное краткое руководство покажет вам 3 простых шага, как протестировать любого брокера, с которым вы работаете впервые. Вы узнаете, почему следует отправить тестовый депозит, совершить несколько сделок и протестировать процесс вывода средств. Во-первых, прежде чем переводить средства новому брокеру, потратьте время на изучение этого брокера. Прочтите данное руководство, чтобы узнать, как выполнять предварительные исследования брокеров. Как только вы это сделаете, можно протестировать выбранных вами брокеров. Для тестирования своих лучших вариантов выполните 3 простых шага. Шаг 1. Отправить брокеру тестовый депозит После того, как вы определились с брокером, которого хотите протестировать, никогда не отправляйте ему сразу весь свой рисковый капитал. Отправьте чуть больше минимума. По сути, это будет брокерский стоп-лосс. Если данный брокер работает недобросовестно или вы узнаете об этом брокере нечто, что вам не понравится, то в худшем случае у вас будет возможность уйти от этого брокера, не потеряв слишком много денег. Первоначальная сумма, которую вы ему отправите, полностью зависит от вас. Но в качестве примера предположим, что минимальная сумма депозита у данного брокера составляет $ 100. Для начала вы можете отправить ему $ 300. Помните, что вы ещё не пытаетесь создать свой торговый счёт. Вы просто тестируете брокера реальными деньгами. Некоторые брокеры могут отнестись к вам по-разному, когда вы открываете у них реальный счёт после демо-счёта. Шаг 2. Исполните несколько сделок Теперь исполните несколько небольших сделок. Лучше совершить несколько краткосрочных сделок, чтобы протестировать систему. Обязательно протестируйте стоп-лоссы, отложенные ордера, тейк-профиты и любой другой вид ордеров, которые предлагает брокер. Обратите внимание на следующее: Вы получаете цену, которую видите на экране, или есть некое проскальзывание? Насколько широкими являются спреды? Уважаются ли ваши стоп-лоссы или срабатывают рано (не забудьте учесть спред и перенос открытой позиции на следующий день)? Легко ли совершить сделку или процесс входа/выхода происходит грубо? Какие виды ордеров разрешены? Является ли данная торговая платформа надёжной? После того, как вы совершите несколько сделок, вы очень быстро получите ответы на все эти вопросы. Некоторые торговые платформы работают по-разному в зависимости от того, торгуете вы на реальном рынке или на демо-счёте. Вы никогда не узнаете об этих вещах, если будете выполнять только онлайн-исследования или торговать на демо-счёте. Итак, уделите некоторое время, чтобы понаблюдать за тем, как работает ваша система на реальном рынке, и это придаст вам уверенности в отношении того, продолжать ли работать с этим брокером дальше. Шаг 3. Протестируйте вывод средств Если вы довольны тем, как брокер исполняет ваши сделки, то пришло время протестировать самый важный шаг в этом процессе. Вывод денег со счёта! Сначала узнайте, как данный брокер выводит деньги. Обычно это публикуется на его сайте. Выполните поиск по запросу: Вывод средств со счёта [название вашего брокера] Для этого я бы посоветовал использовать поисковую систему DuckDuckGo. Если за каждый поисковый запрос вы хотите зарабатывать криптовалюту, воспользуйтесь децентрализованной поисковой системой Presearch. Итак, если вы внесли на свой счёт $ 3000 долларов, посмотрите, сможете ли вывести с него $ 500. Комиссия за вывод такой небольшой суммы денег может быть большой, но стоит посмотреть, как работает весь процесс. Если есть какие-то правила вывода средств, которые не были опубликованы на сайте, вы узнаете о них на этом этапе. Затем осуществите весь процесс и посмотрите, насколько он прост или сложен. Если у вас есть какие-либо вопросы, обязательно обратитесь в службу поддержки брокера. Я бы также порекомендовал сделать второй вывод средств. Иногда на втором выводе могут возникнуть непредвиденные проблемы, даже если первый прошёл гладко. Заключительные мысли по тестированию брокера рынка Форекс Выполнив эти три простых шага, вы очень быстро узнаете, хотите ли вы иметь дело с этим брокером или нет. Если вы всё проверили, значит, вся система работает! Теперь вы с уверенностью отправите этому брокеру весь свой рисковый капитал. И последнее напоминание: если у вас значительная сумма денег, не стоит отправлять все свои деньги одному брокеру. Теперь, когда вы понимаете процесс тестирования, вам будет легко протестировать несколько брокеров, на счетах которых вы, возможно, захотите торговать одновременно. Рекомендуемые Брокеры Переведено специально для Tlap.com, Хью Кимура

-

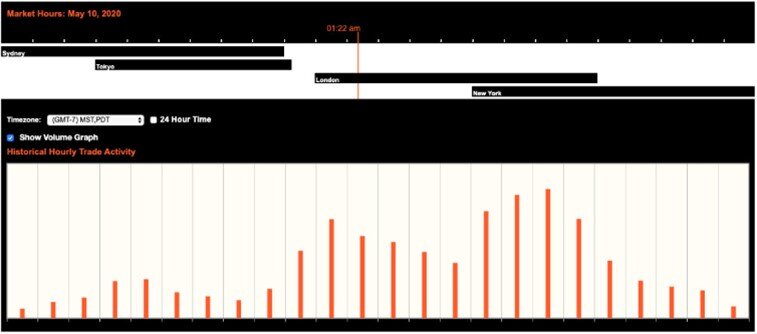

Лучшее время для торговли на рынке Форекс Одним из ключевых факторов успеха в трейдинге является понимание того, когда нужно торговать или когда воздержаться от торговли. Одна только эта вещь может иметь огромное значение для результатов вашей торговли. Лучшее время для торговли на рынке Форексе будет зависеть от вашего стиля трейдинга, образа жизни и личных качеств. Трейдеры, которые ищут трендовые движения, как правило, должны торговать в периоды больших объёмов. Трейдеры, которые торгуют на возврате к среднему значению, должны торговать в периоды меньших объёмов. Давайте посмотрим на ситуации, характерные для рынка Форекс, и на то, как они могут повлиять на разных трейдеров. Я также покажу, как ваш образ жизни и индивидуальные особенности будут определять время дня, в которое вы должны торговать. Торговые сессии и стили торговли Первое, что вам нужно понять о лучшем времени для торговли – это время, когда рынки открыты по всему миру. Некоторые рынки имеют более высокий объём торгов – другие имеют более низкий объём торгов. Это связано с тем, что некоторые страны являются более крупными финансовыми центрами, и там осуществляется больше торговых операций. Как вы видите на графике выше, периоды наибольшего объёма приходятся на время торгов в Лондоне и Нью-Йорке. Итак, если вы ищете большие движения, то вам следует торговать во время лондонской и нью-йоркской сессий. Если вы торгуете во время сиднейской и токийской сессий, то вам будет трудно зарабатывать деньги с помощью стратегии, которая для прибыльности требует больших рыночных движений. Однако, если вы торгуете по стратегии возврата к среднему или стратегии, которая опирается на низкую волатильность, то сиднейская и токийская сессии, как правило, являются лучшим временем для торговли. Торговля во время лондонской и нью-йоркской сессий порвёт вас на куски. Как ваш образ жизни влияет на то, когда вы должны торговать Затем рассмотрите все аспекты вашего текущего образа жизни. Многие советы в Интернете подскажут вам, как торговать во время лондонской и нью-йоркской сессий. …и эти советы, как правило, хорошие. Но что, если вы не можете торговать в это время? Что делать, если в это время вы обычно спите или занимаетесь другими важными делами? Например, я живу в тихоокеанском поясном времени в США. Это, вероятно, худший часовой пояс для торговли на рынке Форекс. Но я приспосабливаюсь к работе. В принципе, я мог бы сидеть допоздна, чтобы поймать открытие лондонской сессии и частично захватить нью-йоркскую сессию, или встать очень рано и торговать в течение всей нью-йоркской сессии. Но я не могу торговать на обеих сессиях полностью. Поскольку физиологически я сова, я решил допоздна не ложиться спать. Другим трейдерам, которые живут в таких часовых поясах, как Австралия, подобного выбора делать не нужно. Как лондонская, так и нью-йоркская сессии у них проходят в дневное время. Таким образом, узнайте, когда в вашем часовом поясе возникают идеальные рыночные условия. Вероятно, вы сможете торговать только в определённые часы, такие как открытие лондонской или закрытие нью-йоркской сессии. Также задайте себе вопрос, как текущие обязательства могут повлиять на вашу способность торговать. Должны ли вы работать в определённые периоды времени? Если вы будете работать и торговать одновременно, вы не получите результатов ни в том, ни в другом. Это будет несправедливо по отношению к вам или вашему работодателю, поэтому сосредоточьтесь на чём-то одном. Возможно, в это время вам нужно забрать своих детей. Как бы вам ни казалось это возможным, но торговать со смартфона действительно сложно. Поэтому вам нужно принять решение. Либо вы переезжаете в более благоприятный часовой пояс и меняете свой образ жизни, либо приспосабливаетесь к работе в текущих условиях. Если ваша торговая стратегия не соответствует вашему образу жизни, то вам потребуется гораздо больше времени, чтобы стать успешным. Как ваши индивидуальные особенности влияют на лучшее время для торговли Наконец, в определении того, какая торговая стратегия подходит именно вам и, следовательно, когда вы должны торговать, огромную роль играют ваши личностные качества. Более подробно о том, как определить свои личностные качества как трейдера, вы можете узнать здесь. Это самый важный фактор в определении периода дня, когда вы должны торговать. Время пиковой производительности Кем вы преимущественно являетесь: жаворонком или совой? ...или, может быть, вы больше активны во второй половине дня? Это важно учитывать. Вы должны стараться торговать в периоды максимальной производительности в часы своего бодрствования. Естественно, это не всегда возможно, но это улучшит ваши результаты. Торговля в состоянии усталости – это путь к катастрофе. Таким образом, даже если вы бодрствуете в определённое время, это ещё не значит, что сейчас подходящее время для торговли. Раньше я думал, что все люди максимально продуктивны в утреннее время. Как оказалось, это не так. У каждого из нас есть свой хронотип. Это означает, что разные люди лучше работают в разное время суток. Некоторые максимально продуктивны поздним вечером. Другие свежи в 06:00 утра. Чтобы узнать свой хронотип, пройдите тесты. Возможно, их результаты удивят вас. Таймфрейм вашего графика Ещё один важный вопрос, который вы должны себе задать: вам лучше подходит торговля на колебаниях или внутридневная торговля? …или позиционная торговля, или скальпинг? Прежде чем ответить на этот вопрос, обратите внимание на то, что говорит Ларри Уильямс о внутридневной торговле и свинг-трейдинге. Торговля на краткосрочных таймфреймах... Как только я начал осваивать долгосрочные сделки, я смог сосредоточиться на торговле на колебаниях. Моя средняя продолжительность сделки сократилась с нескольких недель (или месяцев) до нескольких дней. Эта форма торговли предназначена для людей, которые активны, но, вероятно, имеют ещё одну работу или деятельность. Это был второй этап моего трейдерского образования. Внутридневная торговля Внутридневная торговля – мечта большинства людей, стремящихся стать трейдерами. Они представляют себя сидящими в пижаме перед экранами компьютеров и зарабатывающими деньги. Я буду первым, кто скажет вам, что эти сны превратятся в кошмары. Нет ничего более сложного, чем внутридневная торговля. Это самая физически и умственно сложная вещь на рынке. Тем не менее, именно с этого начинают большинство трейдеров! Спешат только дураки. Я могу показать вам, как стать внутридневным трейдером... Я наконец-то научился торговать внутри дня только в 1987 году, после того как проторговал на рынке уже 25 лет. Поэтому я согласен с этой поговоркой. Лучше начать с позиционного трейдинга или свинг-трейдинга, чем сразу же окунуться во внутридневной трейдинг. Это связано с тем, что внутридневная торговля требует интенсивной концентрации, а большинство людей не могут сидеть перед компьютером несколько часов подряд. Либо из-за недостатка внимания, либо по причине каких-то внешних обязательств. Кроме того, для некоторых трейдеров приливы дофамина, которые сопровождают внутридневную торговлю, могут вызвать привыкание. Это похоже на эффект, который могут оказывать на мозг наркотики. Однако, если вы очень увлечены внутридневной торговлей, вам следует сфокусироваться на ней. Но имейте в виду, что внутридневная торговля действительно идёт вразрез с тем, как устроено большинство наших мозгов, и кривая обучения в ней обычно более крутая. С другой стороны, торговля на колебаниях позволяет более гибко осуществлять планирование и легче выполнять бэктестирование, а также допускает бо́льшую погрешность. В торговле на колебаниях пять-десять пунктов не имеют такого большого значения, как во внутридневной торговле. Трендовая или контртрендовая торговля Некоторые трейдеры лучше исполняют трендовые сделки. У других лучше получается торговать против тренда. У вас может одинаково хорошо получаться и то, и другое. Но вы должны учитывать, какой вид сделки ищете при выборе времени для торговли. Трендовые сделки обычно выполняются в периоды больших объёмов. Если вы попытаетесь войти в рынок в период низкого объёма, то для генерации тренда может не быть достаточного импульса. Контртрендовые сделки обычно осуществляются в периоды меньших объёмов. В идеале вход должен выполняться непосредственно перед началом роста объёма. Так можно получить хорошую возможность для размещения разумного стоп-лосса и поймать импульс трендового рынка. Заключение Успешная торговля не является универсальной. Если кто-то говорит вам, что определённое время дня является лучшим временем для торговли, то обычно это лучшее время именно для него. Лучшего времени для торговли не существует. Лучшее время для торговли существует только для ВАС. К счастью, рынки Форекс открыты 24 часа в сутки и 5 дней в неделю. Это означает, что у вас есть масса возможностей разработать торговую стратегию и определить время дня для торговли, которое соответствует вам и вашему образу жизни. Чтобы это выяснить, вам потребуется провести некоторые эксперименты и испытания. Именно это может сделать вашу торговлю интересной. Не сдавайтесь! Продолжайте в том же духе и воспользуйтесь советами из этой статьи. Если вам нужна дополнительная помощь в выборе правильной торговой стратегии, прочитайте мою бесплатную книгу. Переведено специально для Tlap.com, Хью Кимура

-