Поиск сообщества

Показаны результаты для тегов 'стратегия без индикаторов'.

Найдено: 122 результата

-

Название стратегии: Стратегия торговли по маржинальным уровням Год выпуска: 2019 Сайт продажи: http://tlap.com/ Валютные пары: EURUSD, GBPUSD, USDCHF, USDJPY, AUDUSD, NZDUSD, USDCAD Таймфрейм: H1 и D1 Время торговли: среднесрочный вариант - любое; краткосрочный - американская сессия Описание: см. статью в блоге Обзор стратегии на сайте

-

Название стратегии: ICTГод выпуска: 2022Сайт продажи: https://www.youtube.com/c/InnerCircleTraderВалютные пары: любыеТаймфрейм: M1-D1Время торговли: европа и америкаОписание: Стратегия основана на выносе стопов и последующем развороте трендаПравила стратегии: см. видео-обзор ниже

- 152 ответа

-

- 25

-

-

-

-

Название стратегии: Wave strategy Описание по видео обе стратегии чуток отличаються: _https://www.youtube.com/watch?v=Y6xyQRDbJvU (eng) назовём ее "fxalexg" Валютные пары: любые Таймфрейм: H1 - D1 Описание: Стратегия основана на торговле по тренду работа в ценовом канале Правила стратегий: см. видео-обзор

- 1 ответ

-

- 1

-

-

- стратегия

- стратегия без индикаторов

-

(и ещё 3 )

C тегом:

-

Главное кредо трейдера, которое продолжают переписывать друг у друга авторы книжек по торговле на рынках: "Следуй тренду". Спасибо большое - думаю я, каждый раз, когда вижу эту фразу. Да вот только рынок - как капризная женщина, у которой семь пятниц на неделе: пока определится, чего хочет, лизнёт твой отложенный ордер, сходит на сторону потрогать стоплосс, повертит и покрутит ещё немного, а уже потом, когда твои нервы и настрой окончательно сдали, стремительно поскочит в твою сторону, да только тебе оно уже до лампочки. Как же обидно бывает, когда это происходит из раза в раз, а особенно в рамках одного рабочего дня. Потому возникла идея придумать систему, которая позволит депозиту стоически выдерживать все выкрутасы рынка, пока он не определится, куда именно, чёрт побери, ему идти. Отсюда три базовых требования к торговой системе, породившие аббревиатуру в названии: 1. Гибкость. Плевать на то, в какую сторону пойдет тренд, мы всё равно рано или поздно последуем за ним. 2. Рентабельность. Прибыльная сделка покрывает минус по всем предыдущим убыточным. 3. Устойчивость. Учитывая два предыдущих пункта, депозит должен жить максимально долго при x средств на счёте и выдержать, пока мы не окажемся в гармонии с рынком. Очень похоже на мартингейл, не так ли? И да, и нет. В классическом мартине мы: а) привязываемся либо к покупке, либо к продаже, тем самым вступая в спор с рынком, вместо того, чтобы следовать кредо трейдера, прости Господи; б) очень быстро увеличиваем лот (каждый раз вдвое), что экспоненциально увеличивает нагрузку на депозит и быстрее приводит к маржин коллу; в) не выставляем стоплоссы; г) как следствие пункта "в", открываем сетку ордеров, что усугубляет и без того не обнадёживающий пункт "б". Итак, суть системы. Надеюсь, я не изобрёл слишком уж явный велосипед. Таймфрейм: D1 Валютная пара: любые волатильные пары (за исключением экзотики, ибо высокий спред). Далее в описании привожу пример на паре GBP/USD (у неё, по моим наблюдениям, наиболее красивые графики) Описание: Если средняя дневная волатильность до открытия лондонской торговой сессии еще не исчерпана и подразумевает свыше 50 пунктов движения, то после открытия Лондона (11.00 по МСК) открываем первую сделку (лот 0,01) по тренду (для определения тренда можно использовать любой простейший трендовый индикатор, ну или на глаз). Тейк профит: 40 пунктов; Стоп лосс: 10 пунктов. Не отходя от монитора, выставляем отложенный ордер (противоположный нынешнему) на линию стоплосса с теми же показателями ТП(40 п.) и СЛ(10 п.) и той же лотностью (0,01). В случае, если сработал ТП, то на сегодня торговля по данной ТС сворачивается, так как среднедневная волатильность исчерпана. Если же сработал СЛ и открылся новый ордер, то проделываем то же самое: выставляем отложенный ордер (противоположный нынешнему) на линию стоплосса с теми же показателями ТП(40 п.) и СЛ(10 п.) и той же лотностью (0,01). Повторяем действия до тех пор, пока не сработает ТП. Такой лотностью мы откроем ещё две сделки. Далее объём будет увеличен вдвое. Как будет выглядеть последовательность наших сделок и их лотность смотрите ниже в прикреплённой таблице. В этом, собственно, и есть главная суть торговой системы. Таким образом, рано или поздно мы попадём в правильное движение рынка (если выдержит депозит). При этом, наши действия на порядок менее агрессивны, чем при обычном мартингейле, что позволит депозиту прожить дольше. Если уж так случилось, что всё совсем плохо и в череде неудачных сделок вы уже открываете последний возможный для вашего депозита ордер, при этом настрой ваш решителен, а сердце свободно от страха, то тут уже стоп лосс можно не ставить. С удовольствием выслушаю критику, варианты модификации и улучшения ТС. Было бы интересно написать робота и прогнать его по истории, но с программированием, к сожалению, не дружу. Поэтому, если у умельцев есть время и желание, милости прошу. Привожу таблицу с тем, как должны выглядеть ваши ордера (их очередность, лотность, а также расчёт убытка и прибыли), начиная с первого и далее:

- 9 ответов

-

- мартингейл

- d1

-

(и ещё 2 )

C тегом:

-

Название стратегии: Семидневные диапазоны Тоби Крабела Год выпуска: 1987 Сайт продажи: https://tlap.com/ Валютные пары: основные валютные пары Таймфрейм: D1 Время торговли: торговля отложенными ордерами при появлении сигнала Описание: см. статью в блоге Мониторинг в Роботесте Обзор стратегии на сайте

- 42 ответа

-

- 12

-

-

-

- стратегия без индикаторов

- стратегия

-

(и ещё 2 )

C тегом:

-

POINT AND FIGURE CHARING Первое упоминание:Чарльз Доу «Уолл-стрит джорнал» от 20 июля 1901 года. Валютные пары: "универсальна". Таймфрейм: ВРЕМЯ не имеет значения. Время торговли: на усмотрение. Описание Графики Крестики-нолики это специальный вид графического анализа, который уделяет большое внимание и подчёркивает прогнозирование среднесрочных и долгосрочных трендов. Построение графиков Крестики-нолики (Point and Figure) : Большинство наиболее популярных графиков, используемых в техническом анализе строятся по ценам открытия, закрытия, максимуму и минимуму за определенный период. В построении графиков Крестиков-ноликов участвует только цена закрытия периода. Графики Крестики-Нолики состоят из колонок X и O, которые отражают отфильтрованные изменения цены. Рост цен показывается клетками X, а падение цен — клетками О. Новые клетки рисуются только в том случае если цена изменилась на размер клетки или более в одном из направлений. Таким образом, каждый график имеет настройку, именуемую размер «клетки» — условную единицу размера ценового движения, которое выводится на график. Размер «клетки» - количество пунктов, на которое цена должна пройти выше текущей ячейки X (или ниже текущей ячейки О), чтобы была добавлена новая ячейка Х (или О). Например, если цена выросла на три установленных размера клетки, то на графике это будет отображено как три ячейки X. Если ценовое движение претерпевает разворот, то на графике возникает новая колонка, отображающая ячейки «O». Следует заметить, что X и О никогда не появляются в одной и той же колонке. Сигналы на основе графиков Крестики-нолики (Point and Figure) Уровни поддержки и сопротивления: Из-за особенностей данных графиков, здесь уровни поддержки и сопротивления всегда являются прямыми линиями. Уровень поддержки проявляется на графике крестиков-ноликов в случае, если есть ряд последовательных колонок О, минимумы которых расположены на одном и том же уровне. И аналогично поддержке, уровень сопротивления проявляется на графике если имеется ряд последовательных колонок X, максимумы которых расположены на одном и том же уровне. Здесь необходимо помнить, что график Крестики-Нолики указывает не на определенный уровень цены, а на зону поддержки, которая будет равной по величине размеру клетки, поскольку расположение минимумов нескольких колонок О на одном уровне не означает что цены останавливались именно на этом уровне, а указывает всего лишь на то, что они не опускались ниже более чем на одну ячейку. То же самое применимо и в отношении уровней сопротивления. Линии тренда: Из-за особенностей графиков этого рода, уровни поддержки, как и уровни сопротивления всегда являются линиями с наклоном 45 градусов. Следует заметить, что положение лини текущего тренда на графике крестиков-ноликов в большинстве случаев по цене не будет совпадать с положением этой же линии проведенной на графике баров и свечей. Это происходит потому, что во-первых график крестиков-ноликов не отражает действительных минимумов и максимумов рыночной цены, а ссылается лишь на их положение в определённом диапазоне клетки, а во-вторых, как мы помним, шкала времени нелинейна. Т. Дорси "Метод графического анализа крестики - нолики" Описание книги: Кто не знает, что такое графики "крестики-нолики"? О них знают все, либо, по крайней мере, хотя бы раз о них слышали. Этот увлекательный метoд представления рыночного поведения акций, фьючерсов или какого-либо иного финансового инструмента считается одним из самых эффективных метoдов проведения графического анализа. Почему? Потому что нет более простого и одновременно качественного способа исследования рыночной конъюнктуры. По общему мнению, графики "крестики-нолики" могут оказать неоценимую помощь при определении не только уровней поддержки и сопротивления, но и выявлении фазы развития рынка, а также моментов прорыва цены сквозь важные уровни. С их помощью можно легко определить целевые зоны рынка, отфильтровать ложные прорывы. Многие отторгают этот вид анализа, считая что "все это - очередной обман", но тот, кто уже приобрел книгу, скорее всего, полагает, что стоит потратить время на то, чтобы выяснить, что же собой представляют эти самые "крестики-нолики"? Скачать : _____https://docs.google.com/file/d/0B3sSrxMRScVMUnZteUQ0YnVTZFU/ 17.08.2013 В шапку добавлен перевод мануала по методу P&F 01.11.2013 Eitery : Заметила на графиках ХО своеобразные Пины, которые в большинстве случаев неплохо отрабатываются. http://tlap.com/forum/torgovye-sistemy/2/uni-grafiki-krestiki-noliki/4669/?do=findComment&comment=104311 04.11.2013 Сделал FB2 (Т. Дорси "Метод графического анализа крестики - нолики") для любителей почитать на телефоне. ___https://drive.google.com/file/d/0B3sSrxMRScVMR0tOLU1OWWJuM0k/edit?usp=sharing 19.11.2013 Инструкция по настройке индикатора Cute PnF __http://yadi.sk/d/2Tnz5-FDCw3V4 нашла Eitery. 22.02.2014 Добавлен шаблон Point&Figure + Price Action http://tlap.com/forum/torgovye-sistemy/2/uni-grafiki-krestiki-noliki/4669/?do=findComment&comment=125945 26.02.2014 Настройка программы ВЕВ для трансляции котировок в режиме реального времени с МТ4. От raliv http://tlap.com/forum/torgovye-sistemy/2/uni-grafiki-krestiki-noliki/4669/?do=findComment&comment=126963 POINT_AND_FIGURE.rar Cute_PnF_indicator_v1.1_for_5_digits_MT4.zip Превод_PF_от_Perovskikh.zip

- 309 ответов

-

- 40

-

-

-

Название стратегии: H8 Box BreakoutВалютные пары: GBP/JPY, EUR/JPY, USD/JPY, CHF/JPYТаймфрейм: m15 - H4Время торговли: конец азиатской, начало европейской сессии Приветствую всех. Хочу поделиться с вами моими наблюдениями по поводу интерпретации стратегий и Суть стратегии. Каждый день мы отмечаем первые две H4 свечи в коробку. Для удобства я использую индикатор в TradingView, который называется Range Box (Nephew_Sam_). Его настройки: Session Time 17:00 - 01:00 После того как коробка построена - ставим 2е отложки. Покупка, если цена пробивает верхнюю границу + 200 пипсов. на продажу - нижняя граница + 200 пипсов. (Отступ в 200 пипсов лучше всего подходит для GBP/JPY, EUR/JPY, USD/JPY, а для CHF/JPY отступ в 100 пипсов (проверена на истории, с таким значением статистика ощутимо лучше) TP = SL = 500 пипсов для GBP/JPY, EUR/JPY, USD/JPY. TP = SL = 400 пипсов для CHF. В конце дня закрываем сделки если не сработали SL или TP. Если ордер не сработал, удаляем. И теперь самое интересное - по парам GBP/JPY, EUR/JPY, USD/JPY я провёл тест за год. Проверял каждый день. И вот что получилось - если по каждой паре рисковать 4% депозита, то вставая в сделки каждый день (если отложка активируется) за год с учётом сложного процента у меня вышло 2057% от депозита. Если просто прибавлять пункты, прибыль составит 46880 пипсов https://docs.google.com/spreadsheets/d/1N_BnnuEjrX-AcCLBILRvy4h8qGzc8HqwDUpAxbQanvQ/edit?usp=sharing - гугл документ, в котором я записывал все свои измерения по данной стратегии. Есть листы по каждой паре, есть общая сводка, есть графики. И теперь переходим к самому печальному: Бывают очень ударные месяца, например в марте этого года стратегия показала 9640 пипсов дохода. Бывают полностью минусовые недели, например как последние 2е в мае этого года (- 1950 пипсов), недоходные или слабоубыточные месяца. Это очень давит на психику. Периодически бывают 2 SL подряд по одной паре. Бывают по 5-6 SL подряд по всем торгуемым парам за день. В стратегии "Коробка V1" автор писал, что использует фильтры, такие как размер коробки, день недели (не торгуем в пн и пт) и свечную модель. Так же не входил в сделки, если новости или уровни на недельных графиках. После прохода цены 50 % от входа, ставил стоп в БУ. Я сортировал по дням недели каждую пару. За год - ПН по всем парам (16250 пипсов доход) (GBP/JPY = 6680, EUR/JPY = 616, USD/JPY = 345), ВТ = 6600 (GBP/JPY = 6750, EUR/JPY = -530, USD/JPY = 420), СР = 11550 (GBP/JPY = 1900, EUR/JPY = 2300, USD/JPY = 7310), ЧТ = 3320 (GBP/JPY = -120, EUR/JPY = 3610, USD/JPY = -170), ПТ = 9190 (GBP/JPY = 530, EUR/JPY = 6700, USD/JPY = 1960) По этому фильтру выходит - что четверг самый скудный по прибыли, а GBP/JPY и USD/JPY - даже дают минус). Фильтр по размеру бокса ничего не дал, я не увидел отрицательных или значений около 0, если коробка не вписывалась в размер от 600 пипсов до 1200). Пытался тестировать подход с безубытком, переносил стоп в БУ через 250 пипсов от входа. Но этот подход сильнее резал прибыльные входы, чем уберегал от SL в 500 пипсов (это можно увидеть в таблице на странице c названием "GBP/JPY") Меня хватило только на месяц тестирования, доход в абсолютном значении упал в 2 раза. Не знаю, много или мало заработать 2000% за год от дэпо, тратя на торговлю по 15 минут в день. На пике был доход в 3633 % (6319 старых пунктов) от депо (17.05.23), но 2 сильно убыточные недели съели 1600% (631 убытков в старых пунктах) Особняком я держу пару CHF/JPY, протестировал я её только с 1,01,2023, за это период она увеличила депозит до 187%, но как и у всех других пар, у неё есть ударные недели и месяца, есть и очень грустные, которые заставляют сомневаться в стратегии. Так же, цена Периодически доходит к TP и продолжает движение дальше (особенно на новостях). Если ловить эти моменты, можно значительно улучшить результат. Думаю я всё описал что хотел, будет интересно услышать ваше мнение по поводу стратегии, идеи по уменьшению убытков и улучшению стратегии.

-

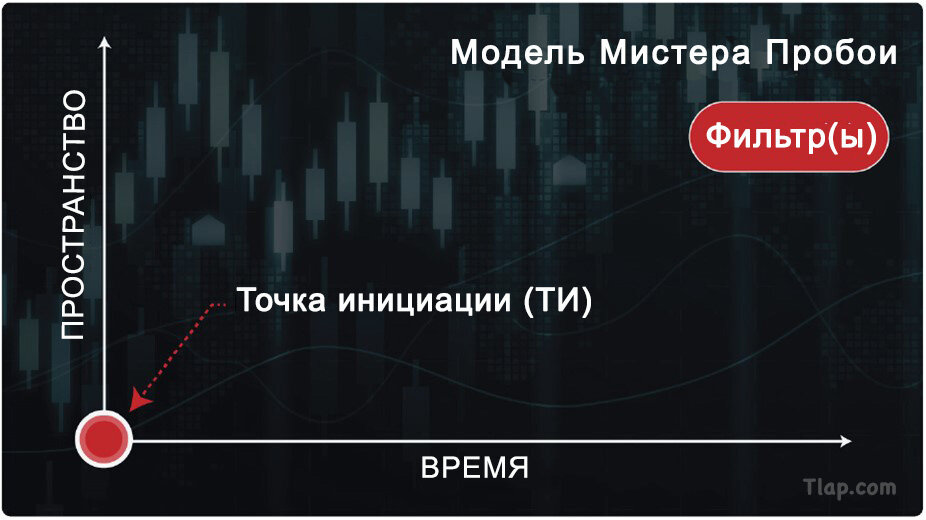

Революция торговли на пробоях Одна проверенная торговая формула, бесконечное количество стратегий и способы достижения максимальной свободы в трейдинге Часть I Революция Только что началась революция. Был тёмный вечер 17 ноября 1989 года. Прага, столица Чехословакии, крошечной страны в самом сердце Европы, проживала очередной типичный день коммунистического режима. Этот день был довольно серым. Большинство жителей, называемых «товарищами», уже вернулись домой со своей повседневной работы. Работа после 16:00 считалась чем-то довольно нетипичным, и даже обычная прогулка по улицам в конце дня могла считаться подозрительной деятельностью для вездесущей тайной полиции. Единственные два доступных телеканала, называемые “CT1” и “CT2”, в значительной степени контролируемые Коммунистической партией, транслировали типичное пропагандистское дерьмо: историю светлого завтра, бесконечную похвалу великому руководству Советского Союза (бывшего СССР) и «божественное» учение Михаила Горбачева. Улицы Праги были довольно пустыми, как и большинство магазинов, отчаянно ожидавших очередных поставок апельсинов или бананов с Кубы. В любом случае, делать было нечего. В городе не было ни торговых центров, ни фастфудов. Ресторанов было очень мало, и они были для привилегированных, в основном высокопоставленных коммунистических лидеров. Единственным вариантом было пойти в кино, но в большинстве кинотеатров показывали одни и те же два или три фильма по всей республике, которые в основном создавались «великими художниками» Советского Союза. Мне было 15 лет. Я вырос в этой «серости» коммунизма, и благодаря блестящей вездесущей пропаганде я понятия не имел, насколько скучной и угнетающей была жизнь при Коммунистической партии, поскольку у меня не было никакого сравнения. «Запад» для нас был врагом, и мы не знали, что происходит по ту сторону железного занавеса. Итак, для меня это был просто «ещё один день», и я решил сделать то, что всегда делал в те серые дни: остаться дома и изучать кодирование на языке программирования BASIC на своем компьютере Commodore 64. Если вы удивились, что у нас был компьютер в эти тёмные дни угнетения, когда ничего «с Запада» не разрешалось, я не виню вас. Позвольте мне объяснить. Как вы, вероятно, (и правильно) подозреваете, иметь компьютер действительно было крайней редкостью (и даже немного «опасно»). Вы не могли купить его в государственных магазинах. Если вы хотели компьютер, вы должны были контактировать с людьми, которым было разрешено выезжать за границу, и упросить их контрабандой ввезти его в страну для вас – за очень большую взятку. И, наконец, даже если вам посчастливилось выйти на кого-либо, кому разрешали выезжать за границу и кто мог бы тайно провезти вам компьютер, вам всё равно было лучше держать это в секрете. Вы не могли знать, когда тайная полиция придет к вам в квартиру и обработает вас на предмет того, как неуместно владеть вещами, которые пришли с «Запада». К счастью, у меня были замечательные родители, которые знали, насколько сильно я был увлечен компьютерами. И мой отец имел «отличную репутацию, связанную с внесением большого вклада в развитие социализма» (поскольку он работал в крупнейшей государственной строительной компании и был надёжным трудолюбивым отцом двоих детей). Имея такую благоприятную репутацию, ему, вероятно, могли сойти с рук небольшие «преступления», такие как владение компьютером, поэтому он был готов рискнуть. И по стечению обстоятельств у нас также был большой друг семьи, который имел привилегию выезжать за границу и время от времени заниматься «контрабандой». По правде говоря, он уже приобрёл себе Commodore 64. И поскольку моему отцу очень нравилась идея иметь компьютер (потому что он любил Pac Man, Pit Stop и некоторые другие игры), он был готов дать взятку. Так в начале 1989 года была успешно завершена операция по контрабанде компьютера Commodore, и наша семья стала успешным обладателем Commodore 64 с 5,25-дюймовым дискетным накопителем и двумя джойстиками! Вероятно, я был единственным подростком во всём квартале, у которого был компьютер, но мне разрешили делиться работой на нём только с несколькими «доверенными друзьями». Во всяком случае... Как я уже упоминал, я был одержим компьютерами. Настолько, что когда я впервые увидел эту невероятную «вещь», я не мог оторвать от неё рук в течение 10 долгих часов. Я был заворожен и загипнотизирован. Это была самая волшебная игрушка во вселенной, и я был глубоко очарован всеми глупыми вещами, которые она могла делать: подачей звукового сигнала, вводом слов на телевизоре, простыми играми, такими как Pac Man, и выполнением расчётов по высшей математике. Всё это казалось мне высшим достижением человечества! В компьютерах я сразу увидел будущее. Моё будущее. Я видел гораздо более глубокие сумасшедшие вещи, которые можно было сделать с помощью компьютера, чем просто играть в игры. Я думал, что однажды он сможет стать удивительным инструментом для зарабатывания денег. Кучи денег. Я видел революцию. Тем не менее, я понятия не имел, что за углом происходит гораздо более масштабная революция в буквальном смысле! В тот серый вечер 17 ноября 1989 года я сидел за своим Commodore 64, работая над новым кодом и пытаясь визуализировать математические уравнения более высокого уровня. Но по какой-то причине я ощущал беспокойство. Я не мог сосредоточиться. Моя концентрация была очень низкой. Как будто какое-то странное, почти необъяснимое электричество проходило по всему моему телу. В воздухе царило нечто. Я чувствовал, что в любую минуту может произойти нечто грандиозное. Нечто страшное. Но и в то же время нечто великое. Нечто, находящееся за пределами моей семьи и, возможно, чьего-либо понимания. Было уже около 8 часов вечера, и мне пришлось на несколько минут отойти от экрана, чтобы подышать свежим воздухом и снять всё это необъяснимое напряжение. Я пошёл в другую комнату, где был небольшой балкон. Нам посчастливилось жить прямо в центре Праги, в красивом историческом здании с 4-метровыми потолками. Как правило, квартиры такого размера резервировались для привилегированных. Если только тебе не повезло, что тебя приписали к одному из них, как это было в случае с нашей семьей. Я подошёл к задней части комнаты, раздвинул шторы (большинство людей зашторивали окна, чтобы тайная полиция не могла шпионить за ними) и открыл дверь на балкон. Я вышел и сделал глубокий вдох. А затем… ... Я застыл. Глядя на улицу, я не мог поверить своим глазам. Улица была заполнена полицейскими. Они были сильно вооружены, одеты в пуленепробиваемые жилеты, с большими шлемами на головах. И с дубинками в руках. Их было сотни, а, может, и тысяча. Они выглядели почти как спецназовцы. Учитывая, насколько узкой была улица, они заполнили её всю. Вся эта сцена выглядела пугающе. Было очень страшно. Я позвал маму и папу, чтобы они могли увидеть это невероятное зрелище. Они присоединились ко мне на балконе и сразу же очень испугались. Это выглядело неестественно. Да, мы жили в репрессивном, жёстко контролируемом режиме, но, по иронии судьбы, так как он был настолько жёстко контролируемым, он был довольно безопасным. На улицах всегда была полиция, везде, но обычно там было только два или три полицейских, и они никогда не были так сильно вооружены. Так что сцена перед нами была действительно пугающей. Очевидно, происходило нечто грандиозное, и мы понятия не имели, что это было. На самом деле, мы даже не были уверены, безопасно ли оставаться на балконе. Коммунизм был той эпохой, когда вы не хотели, чтобы вас видели среди властей, ни при каких обстоятельствах. Просто быть свидетелем чего-то подобного могло привести вас к потенциальным нежелательным неприятностям – вплоть до того, что вас даже могли посадить в тюрьму! Но в тот вечер мы были настолько парализованы всей этой сценой, что даже не могли пошевелиться. Мы в буквальном смысле стояли как вкопанные на нашем маленьком балконе, и все мы, включая моего младшего брата, пытались понять, что происходит на Земле. И не могли понять... всё это так отличалось от любого предыдущего опыта, это было вопреки всем нашим коммунистическим условиям и далеко за пределами нашего понимания. Таким образом, мы просто стояли молча, глядя на всё происходящее. А потом это произошло. Вдруг в конце улицы начала появляться огромная толпа. Вначале это было всего несколько десятков человек. Потом сотни. Потом тысячи. А потом десятки тысяч. И все они совершали самое опасное, что можно было сделать при коммунистическом режиме – они вышли на демонстрацию. Демонстрации были строго запрещены. Демонстрации были настолько опасны для данного режима, что юридически их даже классифицировали худшим преступлением, чем убийство. В 1989 году никто не рискнул бы пойти на демонстрацию. Никто. Но на сей раз они вышли. Десятки тысяч наших соотечественников, демонстрантов. Мужчины, женщины, в основном молодые, но были и постарше. Они лились как бесконечный огромный живой организм с улицы Народной триды на улицу Микуландскую, где мы смотрели на происходящее с нашего балкона. Всего за несколько минут толпа демонстрантов заполнила всю улицу. И хотя мы не могли видеть, что происходило за углом, было очевидно, что там должно было быть больше (десятков) тысяч. Затем вся толпа внезапно остановилась. Прямо перед этим огромным батальоном полицейских. Они стояли в готовности противостоять им любыми средствами. Демонстранты казались абсолютно бесстрашными. Абсолютно крепкими, неустрашимыми, стоящими прямо перед полицией с уверенностью, которая сама по себе могла рассматриваться данным режимом как преступление. А потом без всякого страха, без заботы о последствиях – начали протестовать. Пронзительно выкрикивать антикоммунистические лозунги. Против правительства. Против тоталитаризма. Даже против наших советских вождей – то, что никто и никогда не осмеливался сделать, так как это было величайшим преступлением из всех. Полиция казалась парализованной, в таком же шоке, как и все остальные, как и это немыслимое, невообразимое событие. Это было самое страшное, с чем столкнулся этот режим, поскольку он привык контролировать всё и каждого. Казалось невозможным, чтобы могло произойти нечто подобное. Тем не менее, это произошло. Это было реальностью. Это было настолько реальным, что, наконец, всё стало понятным: Мы стояли в самом сердце революции. Это была огромная стихийная революция против репрессивного коммунистического режима. Революция, вызванная толпой бесстрашных людей – толпа была настолько огромна и настолько решительна, что полиция понятия не имела, как действовать дальше. Ничего подобного не происходило десятилетиями. И несмотря на всю жестокость, которая последовала всего через несколько минут, свидетелем которой я также являлся, была развязана непреодолимая сила. Революцию уже не остановить. Было ясно, что толпа не остановится ни при каких обстоятельствах. Никакое количество полицейских сил не заставит их отступить или изменить своего мнения. Тем не менее, полиция ответила силой, и последовала кровавая двухчасовая уличная битва. Но решимость народа бороться за окончательную свободу была настолько очевидной и настолько сильной, что дух демонстрантов уже был победоносной силой. Той ночью Бархатная революция победила, хотя потребовалось ещё несколько недель, прежде чем победа завершилась падением старого режима. Итак, после двух часов ожесточённой битвы полиция сдалась и оставила место происшествия ликующим демонстрантам. Прошло несколько дней, в течение которых состоялось еще несколько демонстраций с участием миллионов людей, после чего, наконец, коммунистический режим капитулировал. Через несколько недель наша революция начала распространяться на другие страны бывшего «Восточного блока»: Румынию, Болгарию, Восточную Германию, Польшу – на все эти страны. Затем пала Берлинская стена. И, наконец, через несколько месяцев распался СССР. Это была самая важная революция в истории современной Европы, известная как бархатная революция – она изменила всё. И в тот вечер 17 ноября 1989 года мир 15-летнего ребенка преобразился. События той ночи полностью изменили всю мою парадигму и сформировали моё философское мировоззрение на всю оставшуюся жизнь. Потому что в тот день я узнал, что революции реальны. Я узнал, что в жизни возможно всё, несмотря на все трудности и любые препятствия, которые вы можете себе представить. Я обнаружил, что серьёзные изменения в вашей жизни могут произойти в любое время. Я понял, что такое свобода и, что ещё более важно, что означает борьба за свободу. В тот вечер многие из моих старых убеждений развалились, как и вся коммунистическая эпоха. И внутри меня родился совершенно новый взгляд на мир: Надежда. Вера. Возможности. И прежде всего... Свобода. С того дня я понял, что вся моя жизнь полностью изменилась. Что буквально всё было возможно, и эти невообразимые результаты были достижимы. Я знал, что я свободный человек и могу создать любую жизнь, какую только захочу, несмотря ни на что. Я знал, что революции происходят в реальной жизни, и я могу создать революцию в своей личной жизни в любое время, когда только захочу. Тем не менее, мне потребовалось довольно много времени, чтобы достичь полноты этого видения! 17 ноября было днём полного освобождения. И это было также началом моей невероятной жизни и построения карьеры в трейдинге – путешествия, которое в конечном итоге привело к ещё бо́льшей свободе: свободе, о возможности которой я не мог и думать… до того дня. Абсолютная свобода от работы с 9-ти до 5-ти. Окончательная свобода от корпораций и от «системы». Свобода от шума и суеты жизни, которые известны большинству. Финансовая свобода. Свобода распоряжаться своим временем. Свобода работы. Свободы, которые вы, читатель этой книги, теперь тоже имеете возможность испытать. В этой книге я покажу вам, как именно это сделать. Революция в трейдинге Меня зовут Томас Неснидал, но в торговом сообществе я известен как «Мистер Пробои». И теперь вы знаете мою «историю происхождения»: рассказ о ребёнке, родившемся в тёмную эпоху глубоко репрессивного коммунизма... а затем вырвавшемся из неё, ставшем свидетелем невероятных изменений и сформировавшем веру в то, что буквально всё возможно. Из-за революции я стал очень верующим, и хотя время от времени я забывал продолжать верить, ничто никогда не уводило меня от этой основной веры. И эта вера в возможное помогла мне пройти мой долгий путь, как вы узнаете дальше из этой книги. Фактически она также помогла мне стать одним из ведущих мировых специалистов по торговле на пробоях. Большая часть моей жизни была посвящена свободе и торговле на пробоях. Но это не произошло в одночасье. После революции и окончательного падения «железного занавеса» у меня впереди был ещё целый путь. Послереволюционные годы были в буквальном смысле сумасшедшими. Внезапно мы смогли путешествовать, выбирать работу, которую хотели, читать книги, которые ранее были запрещены, открывать собственный бизнес и делать тысячи других вещей, которые ранее не разрешались. Этот скачок от глубокого угнетения к полной свободе был настолько резким и неожиданным, что многие люди столкнулись с реальными проблемами. Масса изменений происходила столь стремительно, и каждый день открывалось столько новых возможностей, что многие люди были буквально парализованы, будучи не в состоянии решить, что делать и с чего начинать. Я всегда был очень решительным человеком и точно знал, чего хочу. Итак, я начал со свободного выбора моего образования. Почему-то меня всегда тянуло в киноиндустрию, поэтому я решил поступить в киношколу. Моя студенческая жизнь была действительно удивительной, глубоко богемной, и я очень любил её. Мне было очень весело, я снял кучу короткометражных фильмов и знакомился со многими красивыми чешскими девушками, которых встречал на своём пути! Кроме того, мои фильмы были настолько успешными, что вскоре я начал посещать многочисленные международные фестивали. Я посещал один юношеский кинофестиваль за другим, ездил из одной страны в другую... И самым приятным было то, что мне даже не нужно было платить за это, так как большинство фестивалей покрывали все мои расходы! Более того, то, что не покрывалось фестивалем, оплачивалось моей школой, поскольку мои фильмы стали самой успешной студенческой работой в истории киношколы. Ещё одним преимуществом освобождения от коммунизма был расцвет творчества, и мне повезло, что я был частью этого. Итак, я много путешествовал, пользовался большим успехом и вниманием (но также и большой завистью), меня даже приглашали в такие «экзотические» страны, как Япония. Фактически я был одним из первых чешских граждан, кто посетил Японию после революции. И в результате о моей поездке в Японию был снят короткометражный документальный фильм, который транслировался на первой частной чешской телевизионной станции! Весь этот этап моей жизни, жизни в полном согласии с новым осознанием того, что всё возможно, был одной весёлой поездкой, которую я не хотел никогда заканчивать. Но, как и все хорошие вещи, она, конечно же, закончилась. В то время у меня был одноклассник, который стал моим очень хорошим другом. Он был первым биржевым трейдером, которого я встретил до того времени. Его звали Дэниел, и он зарабатывал деньги как трейдер, параллельно изучая искусство фотографии. После первого года обучения в киношколе ему удалось собрать небольшое состояние (по студенческим меркам) со своей работы в области фотографии, и поскольку он был довольно предприимчивым, он решил инвестировать в местные акции. Это было в те времена, когда Чешская Республика создала и запустила свою первую фондовую биржу, и, как и в случае со многими «развивающимися рынками», в то время было довольно легко заработать много денег. На рынке было много оптимизма и энтузиазма, и в течение многих лет восходящий тренд был единственным рыночным трендом. Дэниел быстро стал самым богатым парнем в классе, и ему даже не пришлось много работать для этого! Но в то время я ещё не обращал внимания на рынки. Я был слишком занят своими фильмами и путешествиями. И поскольку я так много путешествовал, я вскоре стал зависимым от этого. Вспоминая об этом сегодня, я могу ясно видеть, как все эти студенческие поездки на кинофестивали по всему миру сформировали мою самую большую страсть в жизни помимо трейдинга – страсть к путешествиям! Я знал, что это (путешествия) было тем, чем я хотел заниматься всю оставшуюся жизнь, и я был полон решимости продолжать идти вперёд, чтобы полностью реализовать эту недавно открытую страсть. Итак, помимо создания больших фильмов, у меня было ещё одно очень захватывающее видение моей жизни после окончания учебы. Наконец, после четырех весёлых лет, перегруженных надеждой и оптимизмом, я закончил учёбу. Но потом, как это обычно бывает, началась реальная жизнь, и у меня появилась тёмная тень дефицита средств. Впервые в жизни мне не хватило денег, чтобы удовлетворить свои потребности. Мои мечты начали рушиться быстрее, чем я мог найти какие-либо решения. Правда в том, что вхождение в киноиндустрию было, вероятно, самым рискованным шагом в моей карьере. После падения коммунизма пала и вся государственная система субсидирования деятелей искусства и культуры. Было почти невозможно получить финансирование для фильмов, если вы не были уже очень успешным режиссёром с «проверенным именем», которого у меня, к сожалению, не было! Мои успехи как студента, возможно, никогда бы не свершились. Никто не интересовался моей прошлой работой и не обращал на неё ни малейшего внимания. Не было никакого интереса ни ко мне, ни к моим «великим идеям». Вся посткоммунистическая киноиндустрия была крайне сложной, и мои мечты о создании отличных фильмов и путешествиях по миру начали угасать. Кроме того, вся нация, казалось, была одержима деньгами и имуществом – тем, что ранее было неизвестно при коммунизме. Внезапно мы смогли владеть собственностью, ходить по магазинам, становиться потребителями. Практически для всех это было настолько новым, что деньги и имущество стали первой целью, а искусство рассматривалось как устаревший пережиток прошлого. Поскольку я никогда не питал интереса к имуществу (и не питаю его до сих пор), я чувствовал себя совершенно потерянным. Я думал, что был на грани того, чтобы стать голодающим художником лишь для того, чтобы умереть в очень молодом возрасте, как главный герой моей любимой оперы «Богема». Я должен был что-то предпринять. Я не мог просто сидеть и мечтать. Я был молод, у меня было много энергии, и я хотел изучить другие доступные мне варианты. Поэтому вместо того, чтобы снимать фильмы и путешествовать по миру, я решил столкнуться со своим самым большим страхом и сделать то, что, как я уже знал, я бы полностью ненавидел. Я решил устроиться на работу. На настоящую скучную работу с 9-ти до 5-ти. Ну, если честно, она была не такой уж и скучной. Моей первой работой была отличная должность в американской сети платного телевидения HBO. Мне предложили роль сценариста-продюсера, крайне привлекательную работу для того, кто только что закончил киношколу. И у меня была хорошая зарплата – почти в три раза больше средней зарплаты на тот момент. Так что всё было не так уж плохо. Я всё еще работал в индустрии развлечений, у меня была команда сценаристов, продюсеров и редакторов, и я зарабатывал кучу денег. Но... Это была работа. И как вольный человек, которым я стал в те дни революции (ещё одно влияние этого невероятного события), я вскоре понял, что просто не выношу образ жизни наёмного сотрудника. Это не то, как я представлял себе свою свободу. Я хотел путешествовать. Я хотел жить и исследовать жизнь. Итак, после трёх месяцев, несмотря на то, как хорошо все в компании относились ко мне, и на невероятную зарплату, которую я получал, я уволился. Сразу же после этого я попытался вернуться в киноиндустрию. Мне удалось сделать несколько короткометражных документальных фильмов для национальной телевизионной станции, но это была низкооплачиваемая работа, и её хватило только на то, чтобы покрыть мои основные расходы на жизнь. От отчаяния я попробовал другую работу на полный рабочий день. Но на этот раз опыт работы с 9-ти до 5-ти был ещё хуже. Через три месяца я снова ушёл, и я поклялся себе, что больше никогда не буду наёмным работником! Я пообещал себе, что это будет последняя наёмная работа в моей жизни. Я был готов умереть (да здравствует Бог!), а не играть роль наёмного работника, глубоко укоренившегося в каком-то лабиринте корпоративного мира, который меня не интересовал. К счастью, были и другие варианты для изучения. Я по-прежнему обладал талантом, и у меня было много творческих идей и много энергии. Поэтому я решил стать предпринимателем. Вместе с другом я основал компанию по производству телевизионной рекламы. Мы хотели быть самой креативной рекламной командой в Праге. Мы собрали тонну интересных идей и начали предлагать их различным брендам, компаниям и рекламным агентствам. И после трудного первого года мы, наконец, начали набирать обороты, получили несколько хороших клиентов, и я даже снял одну высокобюджетную (по чешским меркам) телевизионную рекламу и серию рекламных роликов для бренда Sprite от компании Coca-Cola. Однако вся эта отрасль была невероятно сложной. Огромная конкуренция. Процветающее взяточничество (пережиток коммунистической эпохи). Невероятный стресс и давление. Должен признать, что несмотря на все наши прекрасные работы, которые мы выполняли благодаря нашим творческим идеям, я ненавидел эти годы. Это было полной противоположностью тому, что я себе представлял. Я чувствовал себя в ловушке. Я оказался в «крысиной гонке», как описывает это Роберт Кийосаки в своей книге «Богатый папа, Бедный папа». После трёх или четырёх изнурительных лет я осознал, что мне нужно заняться чем-то другим. Чем-то лучшим. Чем-то, что соответствовало моему видению и цели свободной жизни, которую, как я знал, я могу получить. Я знал это каждой клеткой в моём теле, потому что у меня уже был этот удивительный опыт бархатной революции. Я знал, каково это – выйти из глубокой тьмы (которая теперь была для меня работой с 9-ти до 5-ти) в абсолютную свободу. Я знал, каково это и что я чувствовал, и я просто знал, что это можно сделать, даже на очень личном уровне. Я знал, что после революции нет ничего невозможного, несмотря ни на что. Тем не менее, через несколько лет я бросил предпринимательскую игру. Будучи «разрушенным жизнью» (мне не было даже 30!), я решил взять отпуск на несколько месяцев и ничего не делать. Я переехал к другу за пределы Праги, где мы просто смотрели фильмы и весь день ели нездоровую пищу! И я вообще не мог жаловаться на эту простую жизнь. В глазах большинства моих друзей, у которых уже была «реальная работа», я выглядел полным чудаком. Но я жил так, как хотел, веселился, не беспокоясь об ипотеке, сбережениях на будущее или о любых других вещах, которыми были одержимы все окружающие меня. Я жил своей богемной жизнью, и мне она нравилась! Я действительно гордился собой за то, что бросил вызов всем ожиданиям. Однако, к сожалению, снова начала проявляться «денежная реальность». После двух месяцев идиллического расслабления мой небольшой банковский баланс быстро испарился. Снова начали всплывать мысли о «Богеме»… Я снова почувствовал, что моя жизнь закончилась. Только в этот раз я уже думал, что, вероятно, умру голодающим художником в свои 30 лет, а не в 20. Это был такой прогресс! Но иногда жизнь может удивить вас, и когда вы думаете, что достигли дна, появляется новая возможность из ниоткуда. Именно так и произошло. Это было лишь небольшим открытием, но в то время решающим: благодаря удивительному стечению благоприятных обстоятельств одному другу удалось устроить меня на небольшую работу. Это были короткие мюзиклы с рекламным агентством, на которое он работал. Им нужен был опытный писатель для сценария телевизионной рекламы, и поскольку у меня были полномочия, опыт и хорошая репутация, я не только получил работу, но даже сумел взять огромную премию за свои услуги. Эта небольшая работа (для написания сценария мне требовалось всего 2 часа, и мне платили за него больше, чем средняя зарплата за два месяца в то время) вытащила меня из надвигающейся финансовой нищеты, и на некоторое время я снова был спасён. Но на этот раз я решил, что не буду просто так тратить деньги. На самом деле, я начал чувствовать себя немного выгоревшим от моего богемного образа жизни. Волнение от того, что вы ничего не делаете, кроме просмотра фильмов и еды в течение всего дня, вскоре превратилось в скуку. Это не сильно отличалось от работы с 9-ти до 5-ти... Мне нужно было больше самореализации. Теперь я полностью оправился от всех предыдущих рабочих стрессов и «травм». Энергия в полном объёме вернулась ко мне, и я чувствовал, что пришло время начать исследовать новые возможности. На этот раз, однако, я хотел быть немного более подкованным. Я не хотел повторять тех же ошибок. Я не хотел делать ничего, что могло бы сжечь меня, ограничить меня или отложить мечты моей жизни. После некоторого размышления у меня возникла наивная идея, что я мог бы каким-то образом инвестировать деньги, которые только что заработал, вместо того чтобы тратить их ни на что. Тогда я мог бы жить за счёт этих небольших инвестиций, путешествовать и делать всё, что захочу. Великолепный план! Воодушевлённый этим новым видением, я сделал первое, что пришло мне в голову: я позвонил своему приятелю со студенческих лет – Дэниелу! Как я благодарен тому, что у меня был такой друг – опытный инвестор, который наверняка скажет мне, как инвестировать мои несколько пенни, а затем переехать жить в Карибский бассейн! По крайней мере, это то, что пришло мне на ум. К сожалению, мой разговор с Дэниелом был похож на очень холодный душ. Дэниел был далёк от той жизни, которой, как я себе представлял, он мог бы достичь к тому времени. Во-первых, вместо того чтобы сидеть на пляже, у него была полная занятость. Какая катастрофа, подумал я. Это всё случилось с ним через год или два после окончания школы, когда он поставил все деньги, которые заработал на торговле акциями, на одну конкретную компанию (это была огромная ошибка!) и понёс колоссальный убыток. Ему пришлось начинать всё сначала: устроиться на работу, сэкономить немного денег, учиться на своих инвестиционных ошибках и строить свой бизнес по торговле на фондовом рынке с нуля. Хуже того, он потерял уверенность в том, что всё возможно. И это было довольно грустно, так как он пережил бархатную революцию практически так же, как и я. Я был глубоко разочарован. Это не было хорошим знаком. Но, по крайней мере, я получил от него отличные советы и рекомендации, а также полезные ссылки в Интернете, которые он мне порекомендовал. Я изучил информацию, но она мне не очень помогла. Моё разочарование усилилось, когда стало очевидным, что мои микроинвестиции никогда не принесут мне больше, чем просто копейки, даже если я буду инвестировать очень хорошо. Я снова начал чувствовать себя побеждённым. Я чуть не решил сдаться... Это было похоже на пробуждение от великого сна, возвращение к «кошмару реальности». В очередной раз я был убеждён, что умру голодающим художником в свои тридцать лет, забытый всеми. Но потом случилось нечто невероятное. Почти случайно, когда меня уже убедили сдаться и закрыли последний из Интернет-ресурсов Дэниела, я наткнулся на статью о внутридневном трейдинге. Это было нечто совершенно новое для меня. До этого момента я никогда не слышал о внутридневном трейдинге. Я переварил статью буквально за несколько минут. Я полностью попался на крючок. И хотел получить еще больше информации. Я снова запустил Yahoo (Google в те времена еще был в зачаточном состоянии) и искал всё о внутридневном трейдинге. В течение следующих нескольких дней я только и делал, что читал все эти статьи, делая кучу заметок и пытаясь понять этот захватывающий новый мир. Я почти не мог ни есть, ни спать. После нескольких недель обучения я решил купить свою первую книгу по трейдингу. Она прибыла из США через месяц (это было задолго до появления Amazon, и такие задержки поставок считались нормальными). Я прочитал её за один день и сразу же заказал ещё дюжину. Я начал всё глубже и глубже погружаться в мир трейдинга, фьючерсных рынков, технического анализа, торговых паттернов и сетапов, а также секретов внутридневной торговли. И через несколько месяцев, когда у меня было достаточно информации, знаний и понимания, чтобы синтезировать всё это в большую, более полную картину и практический, осуществимый план, я знал, что это было именно то, что я искал. Я знал, что трейдинг был моим ответом на всё. На нём мои поиски закончились. Я нашёл свой путь к свободе, к той жизни, которую я хотел. Остальное стало достоянием истории. Я был так взволнован этим фантастическим открытием, что решил устроиться на краткосрочную работу помощником директора по американскому производству в Праге, договорившись о зарплате, которая позволила бы мне финансировать мой первый торговый счёт. Я был готов идти вперёд, поэтому начал совершать свои первые сделки на реальном рынке. Я начинал как дискреционный дневной трейдер. Мне потребовалось несколько лет, чтобы разобраться во всём этом (намного дольше, чем я ожидал), и в течение этих лет мне приходилось брать больше специальных работ, чтобы поддерживать себя и финансировать свой торговый счёт. Но на этот раз я не возражал, потому что у меня стояла определённая цель и чёткое видение, которое я был полон решимости исполнить любыми необходимыми средствами. Наконец, через несколько лет я смог полностью обеспечивать себя исключительно доходами от трейдинга. Чувствуя себя в финансовой безопасности, я сделал предложение своей девушке, женился и переехал со своей невестой в Португалию, чтобы жить у моря – мечта, которую мы оба разделяли. Мы создали там новую жизнь. Тихая, приятная, спокойная, здоровая жизнь. Больше никакой суеты. И, кроме того, мы много путешествовали вместе. У нас с ней всё сложилось, всё прекрасно развивалось, и я был самым счастливым человеком на свете. Это была моя вторая революция. Я думал, что она была последней. Тем не менее, впереди предстоит ещё более масштабная революция. Самая большая. Революция пробоев Я стал внутридневным трейдером, и мне это очень понравилось. Это был идеальный способ заработать на жизнь. Именно то, о чем я всегда мечтал. Всё, что мне было нужно, чтобы содержать себя и свою жену в финансовом отношении – это мой ноутбук и хорошее подключение к Интернету. Для меня это была окончательная свобода. Конечно, это не всегда было легко. У меня были как отличные торговые месяцы, так и действительно плохие месяцы. И мне ещё многому предстоит научиться. По мере развития моей карьеры внутридневной торговли, чтобы справляться с давлением со стороны просадок и не очень хороших дней, я начал регулярно медитировать. Медитация быстро стала ещё одной моей страстью, наряду с моей преданностью трейдингу. Я любил учиться, совершенствоваться и изучать новые торговые направления. Как я уже говорил, всё шло хорошо. До тех пор, пока… Мартина и я не совершили трёхмесячную поездку в Восточную Азию. Это была долгожданная и давно запланированная поездка. Мы всегда мечтали провести некоторое время в Восточной Азии, и эта предстоящая поездка была ещё одной мечтой. Однако я не осознавал, что из-за неблагоприятного сдвига во времени было невозможно продолжать внутридневную торговлю во время путешествий в этой части мира. Например, Малайзия опережает Чикаго на +13 часов – это означает, что открытие рынка в 09:30 в Чикаго происходило в 22:30 в Куала-Лумпуре. И, поверьте мне, это очень тяжёлое время для дискреционной внутридневной торговли! Особенно после проведенного целого дня в жаркую влажную тропическую погоду. Итак, хотя поездка была потрясающей и мы полностью влюбились в Восточную Азию, она также была довольно дорогой, особенно учитывая, что за всю поездку я не зарабатывал никаких денег, так как не мог торговать из-за разницы во времени. Это было разочаровывающе. Мы решили, что вернёмся в Восточную Азию в следующем году на ещё более длительный срок, возможно, до шести месяцев. Но для этого нам потребовалось бы много денег, ведь я просто не мог позволить себе такую поездку без дохода. (Хотя я не отношусь к категории тех парней, которые одержимы материальными вещами, должен признать, что я определённо предпочитаю 5-звёздочные отели и курорты! Даже тогда, во время путешествия, мы обычно выбирали лучшее жилье.) Мне нужен был новый план. План, который позволил бы мне поднять свою торговлю на следующий уровень, где я не только наслаждался бы свободой торговли, но и мог бы легко торговать в любом часовом поясе. Нужна была ещё одна революция. Это стремление к следующему уровню привело меня к более глубокому изучению торговли опционами. К тому времени я встретил несколько отличных трейдеров, торговавших на опционах, и от них получил хорошую основу. Я знал, что они проводят гораздо меньше времени за своими компьютерами, чем я, и также знал, что как опционный трейдер я смогу торговать независимо от того, в каком часовом поясе нахожусь. Я решил углубиться в торговлю опционами и изучить эту новую и совершенно другую торговую игру. Правда в том, что опционы являются крайне сложными. Торговля этими инструментами требует больших умственных способностей, и я отдаю должное своей способности мыслить творчески (и, следовательно, абстрактно) за лёгкость, с которой я смог разобраться во всех этих цепочках, дельтах, вегах, тетах и других таинственных терминах, связанных с опционами. Наконец, через некоторое время и с огромной помощью моего друга и наставника по опционам Майка (которому я посвящаю эту книгу) помимо моей внутридневной торговли на фьючерсах я начал торговать опционами и стал зарабатывать на этом деньги. Однако, как бы весела ни была торговля опционами, должен признать, что я не был в восторге от результата этого эксперимента. Во-первых, торговля опционами была скучной и медленной по сравнению с внутридневной торговлей. Во-вторых, я даже близко не зарабатывал столько, сколько получал от своей внутридневной торговли. Так что через некоторое время я понял, что это не то, что мне было нужно... Мне всё еще нужна была другая, другая революция в трейдинге. К счастью, мне не пришлось долго ждать. Как это часто бывает в моей жизни, Вселенная была довольно снисходительна ко мне. В то время мы с женой всё еще жили в Португалии, но я часто путешествовал в свою родную Чешскую Республику. Поскольку моя история успеха в трейдинге стала довольно популярной, я часто фигурировал там на крупных телеканалах и в журналах. В результате я имел честь провести там несколько крупных торговых семинаров и даже был соавтором трёх самых продаваемых книг по трейдингу на чешском языке. Благодаря этому я смог встретиться со многими трейдерами и наладить хорошие дружеские отношения с некоторыми из них. (Несколько лет спустя самые лучшие и самые талантливые из них стали ключевой командой моего хедж-фонда.) И поскольку эти трейдеры всегда были моей командой и моими лучшими «приятелями», со временем я пригласил нескольких из них в Португалию. Мы вместе весело провели время, наслаждаясь жизнью, а также обменялись торговым опытом и идеями. Таким образом, мы все продолжали расти и поддерживать друг друга. И когда я пригласил своего друга Милана в Португалию, я получил большой прорыв, на который надеялся. Он был моим бывшим студентом из Праги, который преобразовал свою внутридневную торговлю в полностью автоматизированную систему. Он был весьма успешен в этом. Это звучало как отличное решение для моих планов путешествовать и жить в Восточной Азии со всеми проблемами часового пояса. Но в то же время я был очень подозрителен. Не по поводу Милана, а по поводу идеи алгоритмического трейдинга. Будучи дискреционным трейдером, я развил в себе хорошее «чувство» в отношении рынков и ряд важных когнитивных навыков. Я не верил, что это может быть воспроизведено компьютером. Но я не хотел делать преждевременных выводов. И должен сказать, что время, которое мы провели с Миланом в Алгарве, Португалия, было просто потрясающим. Мы совершили однодневную поездку на квадроциклах, устраивали легендарные барбекю и бродили по лучшим песчаным пляжам. Но в основном мы говорили о трейдинге. И семя идеи, которое Милан посеял в моей голове, начало расти. Милан был крайне щедр со мной, показывая мне всё, чего он достиг в своей алгоритмической торговле, включая не только свои невероятные живые результаты, но также и свои коды, и все свои торговые стратегии! Я был ошеломлён. Каким-то образом, несмотря на весь мой скептицизм, меня полностью привлёк мир автоматизированного, алгоритмического трейдинга Милана. Это вызвало воспоминания о том, когда я впервые выучил язык программирования BASIC на моем Commodore 64. Это напомнило мне времена, когда я впервые понял, как компьютер может однажды принести большую революцию в мою жизнь и стать инструментом для создания потрясающей жизни. Только вот Милан уже сделал это! Я чувствовал, что несколько лет провёл в спячке, потерянный в дымке изнурительной дискреционной внутридневной торговли. И, что ещё лучше, стратегии Милана были простыми. Большинство из них были основаны на идеях Ларри Уильямса, и поскольку я был большим поклонником Ларри и уже реализовал некоторые из его идей в своём подходе к торговле, всё это глубоко резонировало со мной. Единственная хитрость заключалась в том, что Милан добавил некоторые «навороты» и «новшества» в материал Ларри, чтобы он действительно работал. Это потребовало немного творчества, которое, опять же, не только резонировало с моим подходом, но и заинтриговало меня ещё больше. После нескольких дней с Миланом я был на 100% убеждён в автоматизированном трейдинге. Опять же, я знал, что это было то, что мне нужно. Я знал, что нашел своё следующее направление и свою третью, окончательную революцию. Как только Милан ушёл, я приступил к работе. Я создал учётную запись на TradeStation – отраслевой стандарт в то время – и c радостью обнаружил, что их язык программирования EasyLanguage очень похож на BASIC, который я знал со своих подростковых времён, когда работал на компьютере Commodore 64. (Забавно, как Вселенная соединяет нити в гобелен нашей жизни!) Первый месяц я потратил на то, чтобы научиться программировать простые идеи. У меня была хорошая кривая роста производительности, но это было не так сложно, как я думал. Затем я начал изобретать и кодировать свои первые алгоритмические стратегии. Я строил их на фундаментальных данных, которые узнавал от Милана, но хотел дать его идеям мои собственные наработки – так же, как он это делал с концепциями Ларри, поэтому я часто отклонялся от них. Я хотел найти свой собственный путь, разработать свой собственный стиль. Кроме того, я чувствовал нетерпение, так как уже видел себя в Восточной Азии, бродящим в течение нескольких месяцев подряд как полный хиппи (но останавливаясь в 5-звёздочных отелях) и позволяя моему компьютеру проделывать за меня всю работу! Из-за этого острого нетерпения я кинулся исполнять свой первый торговый план, недооценив почти каждый из аспектов торгового процесса и совершая ошибку за ошибкой. Конечно, я читал, что есть подводные камни, о которых нужно помнить, но, тем не менее, я запустил свои первые алгоритмические торговые стратегии раньше времени и сразу же начал терять деньги. Я потерял очень много денег и очень быстро. Это снова меня приземлило. На поверхность всплыли сомнения и разочарование. Несмотря на всё время, которое я вложил в свою революцию алгоритмического трейдинга, я не смог заставить его работать. Давление и разочарование нарастали. Уверенность в себе и самооценка понижались. И через несколько месяцев мне пришлось остановиться. Я был совершенно потерян и пребывал в отчаянии, у меня не было ясного видения. Я был перегружен работой, у меня было слишком много бессонных ночей, и я больше не знал, что делаю. Поэтому я решил заняться чем-то другим, чтобы на время забыть о трейдинге. Я нанял тренера из Ассоциации профессиональных игроков в гольф (PGA) и начал практиковать игру в гольф. Я занялся плаванием. Начал бегать. Я снова посвятил себя внутренней практике и медитировал больше, чем когда-либо. Я даже научился готовить и серьёзно заинтересовался здоровым образом жизни. И однажды, несколько месяцев спустя, когда я наконец-то избавился от всех разочарований в автоматизированном трейдинге, ко мне пришло прозрение. Прозрение, которое позволило мне увидеть, что я делал неправильно всё это время: Я одновременно делал всё и ничего. Я прыгал от идеи к идее, но только поверхностно, без более глубокого понимания того, что я делаю. Я пытался «воссоздать» и «заново изобрести» идеи Милана и Ларри, не тратя время, которое они оба потратили на глубокое понимание концепций. Я был настолько одержим быстрыми лёгкими деньгами, что превратился в мелкого трейдера. Я забыл о своих творческих способностях, о своей уникальности и гонялся за всем, за что только мог уцепиться, не будучи твёрдо уверенным ни в чём. Это был не я. Я всегда любил глубину. Я всегда любил «общую картину» и любил мыслить концептуально. Я всегда находил свой собственный путь, без необходимости подражать кому-либо... Я ненавидел быть бессмысленным подражателем. Я чувствовал себя таким разочарованным, как будто предал себя. Я чувствовал себя виноватым, но в то же время и униженным. И я знал, что должен вернуться к планшету и начать перестраивать свою торговую революцию с нуля. Но я также не хотел выбрасывать всю эту предыдущую тяжёлую работу в мусорное ведро. Я вернулся ко всем своим неудачным стратегиям и изучил их, пытаясь найти что-либо, что может резонировать со мной. Я сделал шаг назад, просмотрел все свои коды и искал более общую картину. Я начал задаваться вопросом, есть ли какой-то потенциальный мост между моим предыдущим опытом дискреционной внутридневной торговли, в основе которой лежала импульсная торговля, и моим будущим личным уникальным стилем торговли. Я провёл несколько дней, размышляя, концептуализируя и медитируя, чтобы глубже войти в контакт со своей уникальной подлинной сущностью. И потом меня осенило. По какой-то причине среди всех удивительных идей, которые я узнал от Милана, была одна, которую я использовал больше всего. Был один подход, в отношении которого я мог создавать буквально бесконечное количество вариаций, не моргнув и глазом. Эта идея больше всего не давала мне покоя и высвободила во мне нечто очень мощное, давая мне возможность стать в ней крайне креативным. И всё дело было в... торговле на пробоях. Всё начало складываться воедино, как идеальный пазл: конечно! Что же может быть ещё, если не торговля на пробоях?! Она была так близка к дискреционному импульсному трейдингу, которым я уже занимался. Это было самое естественное его продолжение, и к ней мне почти не нужно было строить мост. Это была практически идеальная посадка. Всё, что мне нужно было сделать, это углубиться в мои уже реализованные знания и опыт и начать расширять их. Итак, я вернулся к TradeStation и удалил 99% стратегий, которые я разработал, сохранив только несколько идей торговли на пробоях, с которыми я начал играть. Несколько недель спустя у меня было более 10 различных стратегий торговли на пробоях на разных рынках, в основном на индексах на фьючерсы. Но на этот раз я не торопился. Сначала я протестировал их на демо-счёте и пообещал себе не запускать их на реальном рынке, пока они не зарекомендуют себя как прибыльные стратегии по меньшей мере после 20 сделок (минимальный разумный размер статистической выборки). И, к моему удивлению, некоторые из них действительно начали зарабатывать деньги. Реальные деньги. Итак, это было окончательное подтверждение: алгоритмический трейдинг на пробоях был именно тем, что я искал. В тот момент я решил стать первоклассным специалистом по торговле на пробоях. Когда я углубился в это увлекательное и крайне плодотворное направление в трейдинге, я пообещал себе потратить на него как минимум 10 000 часов – это считается необходимым временем, чтобы стать настоящим недвусмысленным экспертом в какой-либо сфере. Я пообещал уделить ему 110% своего внимания, и мастерство торговли стало моим наивысшим приоритетом и целью №1. В течение следующих нескольких месяцев мне удалось создать десятки алгоритмических пробойных стратегий. Некоторые из них по-прежнему были убыточными, но я продолжал становиться всё лучшим и лучшим в этом направлении. С каждой новой неудачей я учился новым уловкам. Всё начало меняться по-крупному – отныне деньги стабильно поступали на мой торговый счёт. Постоянно внося корректировки (оптимизацию), я наконец-то наткнулся на свою идеальную формулу торговли на пробоях. Именно этот прорыв в конечном итоге позволил мне выйти на десятки рынков, стать невероятно успешным, создать и запустить свой собственный хедж-фонд по торговле на пробоях, путешествовать по 65 странам, жить в разных местах, отправляться в роскошные круизы и многое другое. Это был последний недостающий элемент моего путешествия в трейдинге. Революция формулы торговли на пробоях. Революция формулы торговли на пробоях Моя окончательная формула торговли на пробоях, которую я полностью объясню в следующих главах, далась мне нелегко. На самом деле это был довольно сложный процесс. После того, как я, наконец, стал прибыльным благодаря полностью автоматизированной торговле на пробоях и полностью прекратил использовать свой дискреционный торговый план, оставались сомнения в том, будет ли это продолжать работать в долгосрочной перспективе. Да, я уже знал, что автоматизированная торговля на пробоях была для меня конечным направлением. Я решил стать настоящим специалистом в этой области и, как правило, тратил до 14 часов в день на изучение всего, что мог, об этом подходе. Я также провёл тысячи собственных тестирований и экспериментов на платформе TradeStation. Но я всё еще чувствовал, что слишком много «прыгаю вокруг да около». Мне нужна была отточенная формула. У меня всё еще не было «более высокой концепции» – того, что позволило бы мне структурировать мой уникальный торговый подход в доступный для дублирования метод. Когда кто-то спрашивал меня, что я делаю со своей торговлей, я не мог объяснить всего этого в нескольких предложениях. Это говорило о том, что мне нужна была бо́льшая концептуальная ясность. Итак, я начал думать, есть ли некий способ обобщения всего подхода несколькими простыми правилами. Первая попытка не увенчалась успехом: когда я пытался структурировать всё это в OneNote, весь процесс был смехотворно сложным – слишком сложным и практически неисполнимым. Это совершенно не подходило мне, поскольку я являюсь тем парнем, который любит ясность, прямоту и простоту. Я предпринял ещё несколько попыток, но ситуация только ухудшалась. Вскоре я почувствовал, что оказываю на себя слишком сильное давление, поэтому решил отложить всю эту идею на второй план и вместо этого сосредоточиться на разработке бо́льшего количества стратегий торговли на пробоях. Но желание систематизировать мой подход не исчезло. И, кроме того, меня попросили провести семинар по алгоритмической торговле на пробоях в Праге... Моя первая попытка обучить людей тому, что я до сих пор ещё не выяснил для самого себя! С приближением семинара в Праге мне пришлось действительно подтолкнуть себя и выяснить, как объяснить всё то, что я делаю. Я был полон решимости представить свои идеи и захватывающую методологию таким образом, чтобы все мои удивительные последователи и ученики (которых я бесконечно ценю!) могли сразу же начать использовать их. Я подготовил свою презентацию в PowerPoint, но не был доволен ею. Всё по-прежнему выглядело слишком сложно, слишком запутанно и слишком неконкретно. Не хватало одной простой обобщающей концепции. Я был сильно расстроен! Она казалась простой вещью, и я знал, что смогу изложить всю свою стратегию развития и торговый подход всего в нескольких предложениях. Я потратил на это всё свое время в течение нескольких месяцев. Это было тем, ради чего я жил! Так почему же мне было так трудно придумать этому простое объяснение? Почему это всё казалось таким бессвязным, таким разрозненным? Я был настолько поглощён всеми «движущимися частями» торговли на пробоях, что просто не мог видеть всей картины в целом. Опять же, как я часто делаю в таких ситуациях, я решил на несколько дней отпустить этот вопрос. Я оставил свой компьютер и вместо этого провёл некоторое время, прогуливаясь по прекрасным пляжам Алгарве. И вот, наконец, однажды поздно вечером я получил ответ. Это произошло во время красивого заката с парящими в бирюзовом небе чайками, наслаждавшимися своей свободой. Этот прекрасный закат был настолько потрясающим, что я полностью погрузился в него. В какой-то момент я почувствовал себя неотъемлемой частью всей этой сцены. Это был глубокий духовный опыт, наполненный экстазом единства. И в тот момент, когда я стал частью всей этой красивой картины, я понял, как оформить свою формулу торговли на пробоях. Моя проблема заключалась в том, что… Я мыслил с точки зрения правил и слов! Но... Что, если вместо этого я представил бы её как простое изображение? Так же, как мой мысленный образ этого заката, такой глубоко красивый и наполняющий, но в то же время великолепно простой и «очевидный» – то, с чем каждый мог легко установить контакт. Достаточно было всего лишь взглянуть на него, чтобы «получить его», стать его частью и испытать его в полной мере. Моя «формула» должна была быть картинкой, а не письменными правилами! Воодушевленный этим блестящим пониманием, в машине по пути домой я сразу же начал рисовать некоторые первоначальные идеи в своей голове. Добравшись до места назначения, я пошёл в свой офис, всё еще думая и излагая свои идеи примерно до полуночи. А потом я так же легко пришёл к ней. Я, наконец, понял свою окончательную формулу Мистера Пробои. Теперь я мог объяснить это в одной простой, прямой и не требующей никаких объяснений схеме, которая в то же время таила в себе глубокий скрытый смысл и огромную силу... точно так же, как этот закат! Я тщательно проработал окончательное изображение, которое создал, поместил его в слайды презентации PowerPoint и через неделю впервые протестировал его на своей чешской аудитории в Праге. И они не только поняли его сразу же (в течение нескольких месяцев после семинара многие стали успешными алгоритмическими трейдерами, торгующими на пробоях), но они, казалось, полюбили алготрейдинг. Это нашло свой отклик. И, главным образом, это сработало. Так что я знал, что всё сделал правильно. Я знал, что это сработает. Это объяснило всё, что я делаю, менее чем за пять секунд, и все быстро поняли: «Я тоже могу это сделать!» С того дня и до сих пор я никогда не прикасался к этому изображению... Моя формула оставалась неизменной в течение многих лет. Она по-прежнему работает и помогает бесчисленному количеству трейдеров по всему миру проводить и завершать свои собственные частные революции. Итак, вот она, окончательно проверенная, мощная, приносящая деньги, но очень простая формула Мистера Пробои: Модель Мистера Пробои Фильтр(ы) Пространство Время Точка инициации (ТИ) Это моя формула революции торговли на пробоях. Благодаря этой простой формуле я наслаждался свободой, живя во многих разных странах, включая Малайзию и Испанию. Благодаря этой формуле я путешествовал по миру с бесчисленными приключениями. Сегодня, в свои 46 лет, я посетил 65 стран. И я ещё не закончил – это далеко не весь список! Эта простая формула позволила мне жить именно той жизнью, о которой я всегда мечтал – жизнью, намного лучшей, чем я мог мечтать, когда рос в коммунистической Чехословакии! И благодаря этой формуле мой торговый успех пришёл так быстро, что это начали замечать многие в финансовой индустрии. Первая публикация пришла из дико популярного журнала “Technical Analysis of Stocks And Commodities” («Технический анализ акций и сырьевых товаров»), который имеет более 1 миллиона подписчиков из 174 стран. Сотрудник TASC взял у меня интервью, которое было опубликовано в июньском выпуске журнала за 2016 год на нескольких страницах под названием «Путешествуйте по миру трейдинга с Томасом Неснидалом». Это была моя история о путешествиях по миру, полностью поддерживаемая моей формулой Мистера Пробои. Затем со мной произошло ещё одно крутое событие. Эндрю Суонскотт, автор одного из самых популярных подкастов по алготрейдингу Better System Trader, провёл со мной ещё одно интервью. Оно стало одним из самых скачиваемых интервью и заложило основу для большой дружбы и будущего делового партнёрства! Я даже имел честь выступать вместе с Линдой Рашке и Робертом Пардо, которыми я восхищаюсь (хотя я всё еще далек от их уровня)! Мы с Эндрю быстро подружились. Я научил его своей формуле торговли на пробоях, и он тоже начал добиваться большого успеха, и вместе мы решили создать Академию лучшего трейдера (Better Trader Academy) для распространения революции торговли на пробоях по всему миру. (На сегодняшний день Академия лучшего трейдера имеет клиентов в 64 странах.) Мой успех также заметило международное торговое сообщество, и я дал несколько интервью на других языках, например, вот это длинное интервью на несколько страниц для немецкого журнала “Traders” («Трейдеры») (опубликованное в февральском выпуске журнала 2022 года): Конечно, это только основные моменты. За эти годы я многократно появлялся в бесчисленных СМИ, посвященных трейдингу, а также на чешском национальном телевидении. Имея такой успех и публичность, несколько лет назад я смог запустить свой собственный хедж-фонд. Это было вершиной моей карьеры в трейдинге. Инвестиционная стратегия хедж-фонда полностью основана на моей формуле Мистера Пробои. Первоначально мы имели намерения основать очень маленький частный хедж-фонд для нескольких богатых друзей. Однако вскоре после того, как мы запустили свой фонд, мы встретили институционального клиента, который предложил нам очень большое обязательство инвестиционного характера, если мы согласимся превратить свой фонд в институциональный фонд, чтобы иметь возможность обслуживать его банкиров, пенсионные фонды, банки и семейные офисы. Эта трансформация заняла два с половиной утомительных года (из-за совершенно безумного и кошмарного приведения нашей деятельности в соответствие с законодательными и юридическими требованиями), но в конце концов нам удалось завершить всю эту процедуру, и теперь я не могу дождаться, чтобы увидеть, куда ещё это приведёт меня. И всё это благодаря одной простой формуле. Формуле, завершившей невероятную революцию, которая была моей жизнью. Итак, давайте теперь посмотрим, как работает эта формула и как Вы можете начать использовать её для создания вашей личной революции! Автор: Томас Неснидал, псевдоним «Мистер Пробои» Переведено специально для Tlap.com

- 5 ответов

-

- 14

-

-

-

-

- томас неснидал

- книга

- (и ещё 3 )

-