Доброго времени суток, товарищи форекс инвесторы!

Доброго времени суток, товарищи форекс инвесторы!

Лето в самом разгаре, и пришло время поговорить о перспективах финансовых рынках на июль, а заодно подвести итоги июньских событий — где политика ведущих центробанков мира оставалась в центре внимания на протяжении всего месяца.

Посмотрим на то, как накал страстей на глобальном денежно-кредитном фронте повлиял на успех ПАММ-управляющих, наиболее показательные счета которых мы рассматриваем, как обычно, в нашем ежемесячном дайджесте. Кроме того, у нас с этого месяца добавляется новая рубрика — интервью с известными трейдерами, в ходе которых мы будем общаться с ПАММ управляющими, задавать им вопросы по используемым стратегиям, мани менеджменту и так далее. Ваши пожелания и дополнения в комментариях будут для нас очень полезны.

Сегодня мы рассмотрим ПАММ-счета управляющих от брокеров: Alpari, Instaforex, Roboforex, и Forex4You.

ПАММ-инвестинг — популярнейший механизм инвестирования на финансовых рынках форекс. Профессиональные трейдеры по всему миру открывают ПАММ-счета, чтобы привлечь инвестиции — для того чтобы нарастить объемы своих торговых операций. В то же время, форекс-брокеры обеспечивают исчерпывающие возможности для оценки успехов управляющих, раскрывая их торговую статистику ПАММ-инвесторам.

Новости июня

Как мы уже успели обмолвиться, крупнейшие центральные банки были в центре внимания в июне. Последние дни месяца новостные заголовки буквально пестрили указаниями на то, что эпоха «дешевых денег» подходит к концу, что существенным образом повлияло на конкурентные позиции основных форекс валют.

Как мы уже успели обмолвиться, крупнейшие центральные банки были в центре внимания в июне. Последние дни месяца новостные заголовки буквально пестрили указаниями на то, что эпоха «дешевых денег» подходит к концу, что существенным образом повлияло на конкурентные позиции основных форекс валют.

Так индекс американской валюты, отображающий стоимость доллара США против шести основных конкурентов — ослаб на 1.75%. Все потому, что уже в скором времени, согласно оценкам крупных инвесторов, ФРС США рискует уступить новаторство на поприще агрессивной денежно-кредитной политики таким валютам как канадский USD, EUR и GBP. Усугубляет ситуацию для доллара замедление национального экономического роста, где ослабший рынок недвижимости и отстающие темпы роста инфляции могут подорвать перспективы последующего увеличения процентных ставок.

В то же время канадский бакс добавил более чем 4.0% против других основных валют за текущий месяц, поскольку официальные лица Банка Канады отмечали высокие перспективы увеличения процентных ставок уже в июле. И это никого не удивит, ведь в июне канадские экономические данные превзошли прогнозы по всем фронтам, и в первую очередь необходимо отметить рост потребительской уверенности — где последние оценки базового индекса розничных продаж показали 1.5% увеличение — при прогнозах на рост 0.7%.

А вот с перспективами роста британского фунта и евро ситуация складывается не столь же очевидным образом, как с канадцем, поскольку сами сроки все еще остаются неопределенными. Здесь, скорее, сыграла свою роль сама инициатива банкиров поддержать курс на увеличение стоимости заимствований, с оглядкой на растущие темпы восстановления экономик, подорванных процессом Brexit и геополитической напряженностью накануне.

Глава Банка Англии Марк Карни смог удивить всех — ведь никто не ожидал, что в такие часы, когда страна выходит из ЕС, экономика сможет позволить повысить ставки. Возможно здесь регулятор действовал с оглядкой на финансовый сектор, который по замыслу британского истеблишмента должен стать центром региональных операций в долгосрочной перспективе. Индекс британского фунта вырос на 0.85%, однако и это очень сильный прирост, учитывая тот факт, что к середине месяца британец просел на более чем 2.0% против основных конкурентов. А вот комментарии главы ЕЦБ Марио Драги были переоценены инвесторами, и официальным лицам ЦБ уже пришлось оговориться, что речь шла не о первоочередном повышении ставок, а скорее о первоначальной стабилизации и последующем сокращении объемов денежных стимулов. И то — с прицелом на 2018 год. В июне индекс единой валюты увеличился чуть более чем на 1.75%.

Японская иена, как и американский доллар, были даунсайдерами в этом месяце, поскольку склонность к риску господствовала на рынках. Японская валюта ослабла на 1.74% — где Банк Японии по-прежнему не видит повода вносить какие-либо серьезные изменения на поприще монетарной политики. Швейцарский франк, впрочем, добавил 0.51%, что в целом неплохо, учитывая замедление инфляции и то, что швейцарский ЦБ сохранил ставки на прежнем — рекордно низком уровне. Вероятно, торговый курс швейцарской валюты нашел поддержку на почве уверенного общеевропейского экономического роста.

ПАММ месяца

«ПАММ месяца» – это реверс-инжиниринг мира финансов. Здесь мы будем брать один из известных ПАММов и пытаться определить лежащую в его основе стратегию.

«ПАММ месяца» – это реверс-инжиниринг мира финансов. Здесь мы будем брать один из известных ПАММов и пытаться определить лежащую в его основе стратегию.

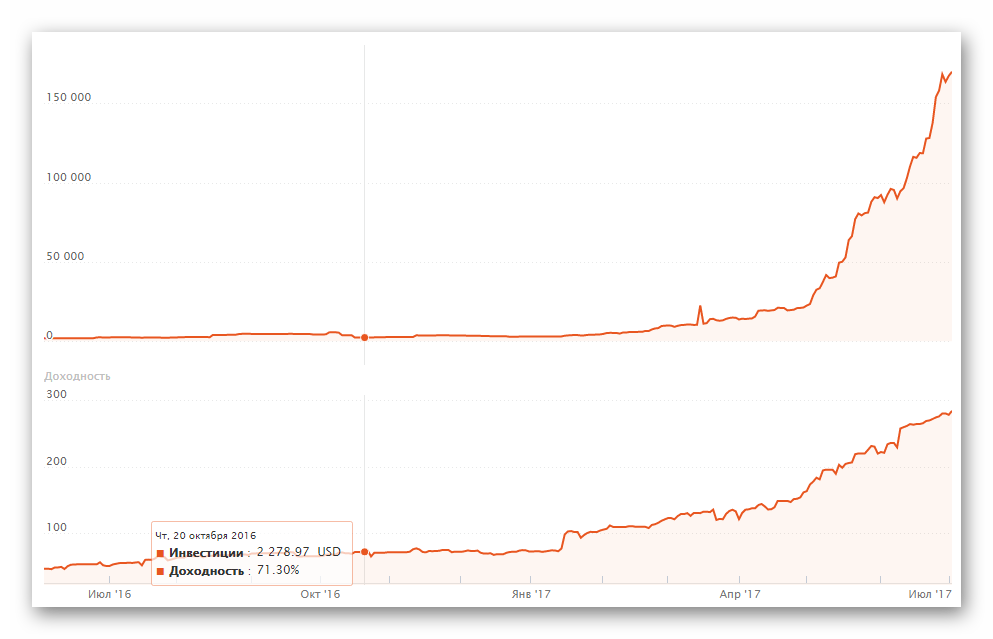

К рассмотрению возьмем счет Palantir. На данный момент, счет входит в первую 20 рейтинга Альпари, а значит, если рейтинг Альпари нам не врет, мы имеем дело с консервативной стратегией.

Сам управляющий предоставил минимум информации по поводу используемой торговой системы, по душевному состоянию интровертен и малообщителен. Но, данных из открытых источников (в том числе, мониторинг myfxbook) будет вполне достаточно для понимания основных принципов его торговли.

Очевидно, торговля мультивалютная. В целом, задействовано более 10 пар, из которых большая часть – кроссы. Основной объем при этом приходится на USDJPY, USDCHF и GBPUSD.

За последнее время кол-во задействованных в торговле средств сильно выросло. Примерно в этот же период увеличилось кол-во средств на счету, что говорит об использовании динамического лота, привязанного к размеру депозита.

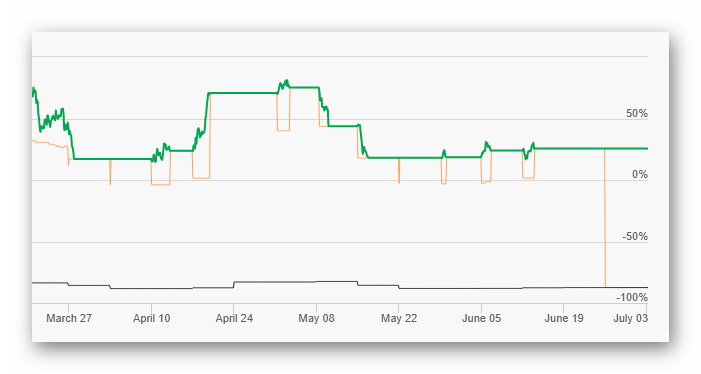

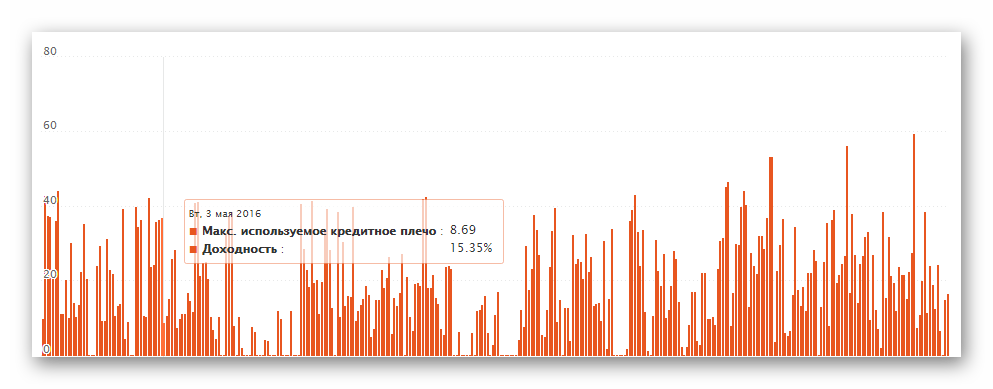

График используемого плеча это подтверждает. В среднем, на маржу отдается около трети депозита.

График используемого плеча это подтверждает. В среднем, на маржу отдается около трети депозита.

Мартингейл в его классическом виде не используется. Однако, имеет место быть большое количество локальных доливок фиксированного объема. Для фиксирования прибыли, судя по всему, используется простой стоп-лосс, тейк-профит и трейлинг-стоп (в треть от размера тейка). Значения разные для разных инструментов. По-видимому, советник оптимизирован под разные валюты, в зависимости от их волатильности.

Мартингейл в его классическом виде не используется. Однако, имеет место быть большое количество локальных доливок фиксированного объема. Для фиксирования прибыли, судя по всему, используется простой стоп-лосс, тейк-профит и трейлинг-стоп (в треть от размера тейка). Значения разные для разных инструментов. По-видимому, советник оптимизирован под разные валюты, в зависимости от их волатильности.

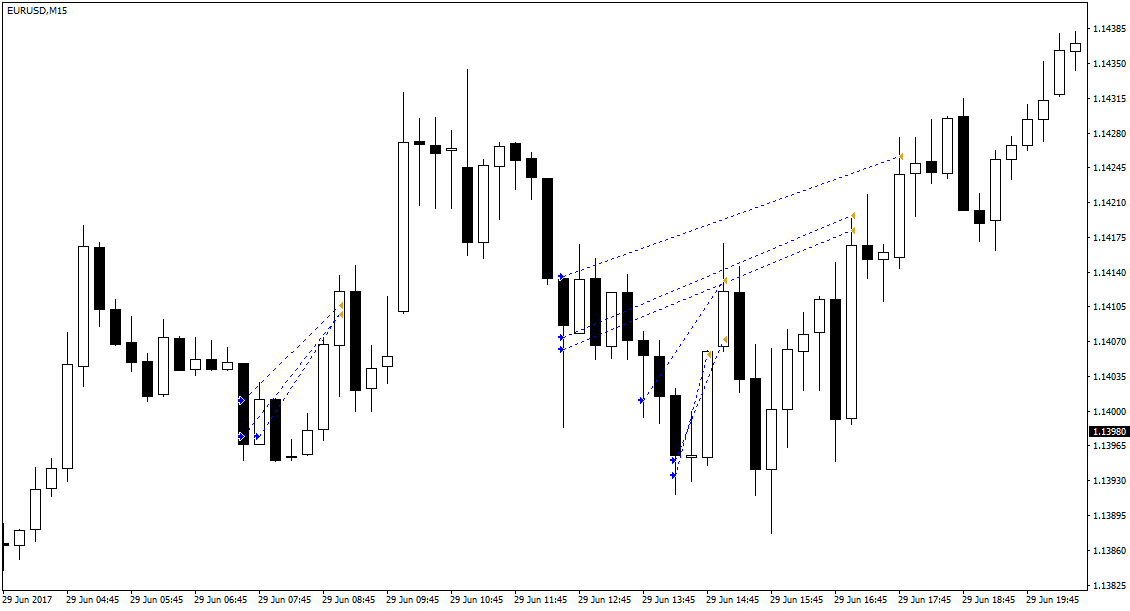

Эффективность входов достаточно низкая, обычно это или слишком ранний, или слишком поздний вход. Средняя цена позиции, опять же, корректируется доливками.

Эффективность входов достаточно низкая, обычно это или слишком ранний, или слишком поздний вход. Средняя цена позиции, опять же, корректируется доливками.

Судя по всему, вход осуществляется по показанием некоторого осциллятора, при заходе в зону перекупленности/перепроданности. Учитывая расстояние между противоположными сделками, таймфрейм используется внутридневной, скорее всего, меньше часового. Судя по частым сделкам против тренда, трендовый фильтр не используется.

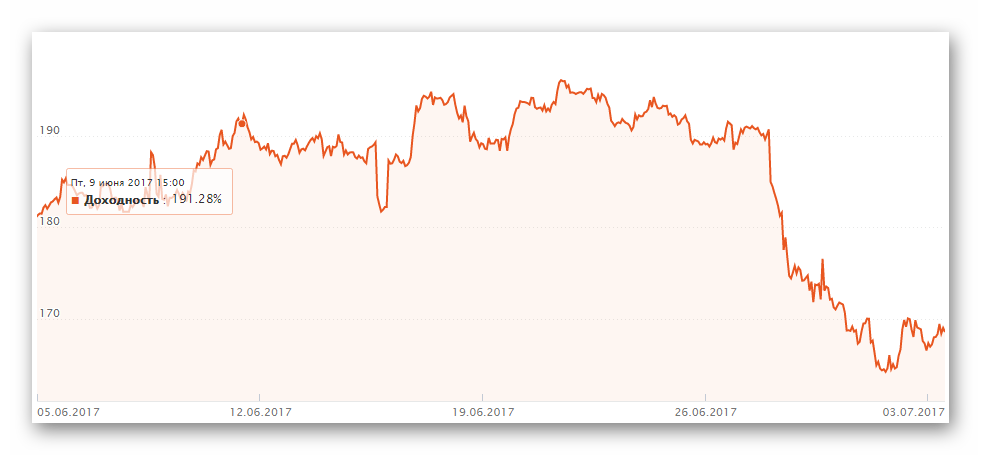

В среднем, за год инвесторы получили около 60% прибыли. Таким образом, инвестировать на короткий срок не имеет смысла. Лучшая стратегия – вложиться и ждать на относительно продолжительный срок, дождавшись небольшой просадки.

В среднем, за год инвесторы получили около 60% прибыли. Таким образом, инвестировать на короткий срок не имеет смысла. Лучшая стратегия – вложиться и ждать на относительно продолжительный срок, дождавшись небольшой просадки.

Интервью с управляющим

Друзья, помимо остальных изменений, мы вводим новую рубрику – интервью с известными трейдерами. Управляющий счетом Solandr любезно согласился провести с нами небольшой диалог. Надеемся на ваши отзывы и комментарии.

Добрый день, представьтесь пожалуйста (можно псевдонимом).

Solandr.

Как вы впервые заинтересовались торговлей?

Впервые заинтересовался в 2005 году. Узнал о существовании так называемых мультивалютных счетов и задумался о курсах обмена одной валюты на другую с целью извлечения прибыли. Дальше было слово FOREX и естественно сайт forex.com – просто и незатейливо. Там был первый демо и первый реальный счёт.

Торговля – это ваша основная деятельность или временное мероприятие?

Торговля – это фактически моя вторая работа. Есть основная работа днём как у всех и вторая вечерняя что-то вроде “второй смены”, которая заканчивается частенько за полночь. И это при том, что торговля у меня полностью автоматическая! Много времени уходит на операционной контроль работы терминалов, техническое совершенствование советника и общение с инвесторами.

Был ли у вас неудачный опыт на рынке или процесс обучения прошел гладко?

Неудачный опыт стабильно наблюдался на протяжении 8 лет. Депозит за депозитом уходил в рыночную бездну без какого-либо проблеска, или света в конце туннеля. Сейчас то я уже понимаю, что они были обусловлены простым непониманием того факта, что форма ценовой кривой не несёт в себе достаточной информации для того, чтобы компенсировать накладные расходы на торговлю (спред, проскальзывания и комиссии) и получать прибыль. Поэтому я потратил много лет жизни, играясь с разными индикаторами, в основе которых лежит использование формы ценовой кривой. Игрался, подгонял стратегии под кривую в тестере и далее успешно сливал депозиты на реале. Это уже только спустя 8 лет ко мне пришло понимание, что деньги лежат совсем в другом месте – в реальном рыночном распределении, базируясь на котором можно извлекать прибыль. Да и то только на очень ограниченном количестве инструментов. Но это уже отдельная большая тема.

Как я понимаю, к торговле на рынках у вас чисто математический подход. Есть ли у вас профильное образование?

Да, я кандидат технических наук. И какие-то представления о математике у меня имеются. Некоторые вещи из математики пробовал применить к Форекс и продолжаю свои исследования и проверки далее. И она мне здорово помогает, поскольку без каких-то расчётов на Форекс делать просто нечего.

Поговорим о счете Solandr. Объясните простыми словами, в чем состоит суть вашей торговой системы?

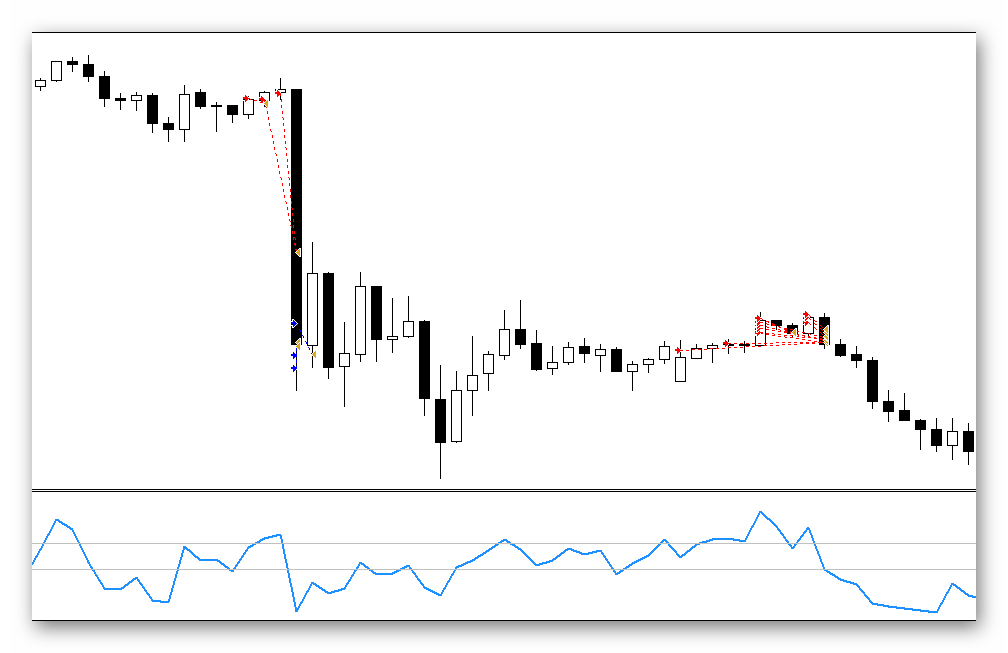

Суть торговой системы достаточно проста. Есть так называемые точки экстремума ценового графика (максимума и минимума), в которых цена пытается развернуться против предшествующего локального тренда. Те люди, которые играют против тренда, часто ориентируются на эти экстремумы, устанавливая рядом с ними свои стоплоссы. Я же наоборот играю исключительно против людей, которые играют против тренда. Установив отложенные ордера BUYSTOP и SELLSTOP в этих точках (я их называю точками бифуркации), я ожидаю что при попадании цены в эти точки будет неизбежное резкое движение из-за лавинообразного срабатывания стоплоссов. Это и создаёт в моей стратегии положительное матожидание.

В продолжение моего взгляда на то, почему это должно работать, можно почитать мою статью на эту тему в блоге в Альпари.

Кстати, мой блог в Альпари является самым популярным и имеет наибольшее количество просмотров среди всех других, размещённых там. Скриншот с количеством просмотров ниже.

В связи с ограничениями свободы общения на форуме Альпари год назад я завёл свой блог в Контакте, где можно задать любой интересующий инвесторов вопрос без оглядки на то, что невзначай были упомянуты конкуренты Альпари по бизнесу.

В связи с ограничениями свободы общения на форуме Альпари год назад я завёл свой блог в Контакте, где можно задать любой интересующий инвесторов вопрос без оглядки на то, что невзначай были упомянуты конкуренты Альпари по бизнесу.

Там присутствует большое количество материалов, не вошедших в мой блог на Альпари, с которого я начинал своё общение с инвесторами.

Как вы считаете риски? По максимальной просадке на тестах или как-то еще? Как удается держать такую низкую просадку?

По вопросам рисков можно написать огромное количество текста, поскольку данному вопросу я посвятил изрядное количество времени. Риск сделки – это размер возможных потерь в случае, если цена пошла не туда. Очевидно, что он определяется расстоянием до стоп лосса и объёмом сделки. В случае отсутствия стоп лосса риск сделки равен размеру депозита. Кстати, вот моя статья о том, для чего вообще нужен стоп лосс.

Кратко стоп лосс имеет два основных предназначения – это ограничение финансовых потерь, а также, что немаловажно, это ограничение продолжительности сделки в случае её неблагоприятного развития. И второе на мой взгляд не менее важно, чем первое.

Задавая вопрос про риски, Вы скорее всего подразумевали качество торговой системы. Увеличивая качество торговой системы, Вы можете снижать размер просадки и, как следствие, использовать свой инвестиционный капитал в наиболее полном объёме, получая лучшую норму прибыли на единицу инвестиций. Иными словами — увеличение качества торговли даёт увеличение оптимального F по Ральфу Винсу.

Для контроля качества очередной версии торгового советника я использую свой разработанный критерий оптимизации, который показывает отношение суммы процентов торговых исходов каждой сделки к величине максимальной просадки. Максимальная просадка также выражена в абсолютных процентных значениях.

Как я понимаю, торговля полностью автоматическая?

Да, торговля полностью автоматическая. Торговать руками я не умею. Я вмешиваюсь руками в автоматическую торговлю исключительно в операционных целях для ликвидации технического несовершенства исполнения торговых операций. Например, на 10 терминалах эксперт успешно закрыл открытую позицию, а на одном терминале брокер дал реквоты и цена откатилась от целевого уровня доходности и эксперт более не пробует закрыть позицию. В такой ситуации я могу вмешаться и закрыть позицию вручную для максимизации синхронизации результата по разным брокерам. Такое конечно же возможно, только если я рядом с терминалом. Хотя с недавнего времени у меня появилась возможность управлять открытыми позициями и с сотового телефона по RDP.

Огромное количество времени я уделяю операционной стабильности работы терминалов и у меня есть даже отдельный мониторинговый сайт, показывающий текущий открытый и отложенный риск в реальном режиме времени. Я несколько лет назад предлагал сделать такую функциональность в мониторинге Альпари, но услышал в ответ отказ.

На одной из страниц сайта (для личного пользования) у меня представлены данные по состоянию всех терминалов, а также скриншоты экранов терминалов. Это позволяет легко мониторить торговлю и непосредственно сами терминалы в любом месте с доступным интернетом для сотового телефона.

По просьбам инвесторов я представляю максимум информации о моей торговле. В том числе любой желающий может скачать мониторинговый эксперт с моего сайта и, установив его в своём терминале, всегда быть в курсе того, где у меня расположены в текущий момент времени ближайшие отложенные ордера, чтобы принимать инвестиционные решения. Такой степени прозрачности сервиса, предоставляемого инвесторам управляющими, я ещё не встречал. Как правило, управляющие всячески скрывают информацию о своей торговле. Я же наоборот практически полностью открыт. И после каждого трейда я пишу отчёт для инвесторов в ветке счёта в Альпари. Вот здесь есть сводный список всех моих отчётов для инвесторов.

С прошлого года уважаемый управляющий kaif ведёт аналитическую ветку по EURUSD в рамках предсказания торговых исходов моей стратегии. Он использует свою авторскую методику оценки текущего состояния рынка.

Как вы пришли к написанию советника, до этого был опыт в программировании?

Советники начал писать буквально через месяц после ознакомления с Форекс, в 2005 году. Тогда никакой толковой литературы ещё не было. Были статьи Rosh-а и распечатки листинга стандартного советника Moving Average из терминала МТ4. Вот так вот, читая распечатки в автобусе по пути на работу и обратно и пробуя самому что-то подправить в имеющихся стандартных советниках, я и освоил навыки программирования в MQL4. До этого у меня уже имелся опыт программирования на уровне требований технического университета в рамках выполнения каких-то расчётных задач по курсовым проектам. Но думаю, что вполне можно начать изучать MQL4 и полностью с нуля. Было бы только желание! Тем более, что сейчас уже имеется отличный учебник.

Как изменилась ваша торговля с момента создания счета? Часто ли приходится модифицировать робота?

Основные принципы торговли не поменялись. С течением времени поменялись лишь только принципы расчёта некоторых рыночных показателей. Новые релизы советника у меня появляются обычно раз в 1-2 недели. Я провожу постоянную работу над совершенствованием имеющихся функций советника, а также добавляю новые, направленные на операционную стабильность его функционирования. Изредка удаётся что-то улучшить в стратегии. Такое бывает крайне редко, но тем не менее и сейчас тоже иногда случается. После отладки нового релиза советника на тестере я заливаю очередной релиз на все терминалы. Советник имеет индивидуальные настройки для каждого счёта в соответствии с требуемой системой мани менеджмента.

У меня есть несколько систем мани менеджмента, которые я использую в торговле.

- Каскадный мани менеджмент;

- Классический мани менеджмент (лот пропорционален депозиту);

- Постоянный риск (риск – это процент от депозита);

- Оптимальное F по Ральфу Винсу.

Такое разнообразие используемых систем мани менеджмента в рамках одного советника удалось реализовать благодаря применению схемы разделения торговой позиции на базовую и корректирующую. Базовая позиция всегда имеет объём 0.01 лота и отвечает за реализацию торговой стратегии, а корректирующая позиция отвечает за реализацию той или иной системы мани менеджмента. Если у читателей будут вопросы по системам мани менеджмента, применяемым мною на том или ином счёте, то можно обращаться в мой блог. Там в “Обсуждениях” есть разделы, посвящённые разным торговым площадкам, где можно задать вопрос по конкретному счёту.

Что по-вашему упускают новички, пытаясь найти закономерности в ценовом движении?

На самом деле работа на Форекс – это не самое лёгкое занятие из всех доступных. И лучше вообще с ним не связываться, чем связываться лишь только поверхностно, просматривая рейтинги ПАММ счетов. Так целее деньги будут! Но если Вы всё-таки решили заняться им всерьёз, то думаю, что прежде чем ставить на Форекс хотя бы копейку, нужно очень серьёзно овладеть предметом. Например, ниже приведу несколько своих избранных статей, которые могут заставить новичков хоть на немного задуматься о том, с чем им придётся иметь дело на Форекс.

«Защитная» стратегия инвестирования в ПАММ счета.

Уменьшение влияния спреда и проскальзываний на торговую стратегию.

Какие цели на будущее? Есть свежие идеи, или нацелены на планомерное развитие?

Цели на ближайшее будущее:

- Написание автоматической утилиты контроля работы терминалов, которая позволила бы уменьшить время проверки их состояния. В настоящий момент времени я регулярно утром и вечером вручную просматриваю терминалы, тратя на это в среднем по 10 минут по 2 раза в день;

- Написание утилиты мониторинга котировок брокеров, с которыми я работаю, с целью максимальной синхронизации торгового результата на разных счетах. Сейчас в случае, если у одного брокера была шпилька, а у других нет, то торговый результат может разойтись, если вовремя эту шпильку не убрать с ценового графика. Данная утилита мониторинга котировок позволит делать это в оперативном режиме, не прилагая больших усилий по их обнаружению при ручном просмотре терминалов.

Также есть ещё и куча других более мелких «хотелок», которые я буду реализовывать по мере наличия свободного времени. Например, новый критерий оптимизации, который отходит от учёта случившейся исторической просадки и переходит к качеству сделок на основе критерия MAE/MFE. Возможно, это позволит выбирать ещё более выгодные оптимальные параметры для торговой системы, которые смогут увеличить получение максимальной прибыли в неизвестном будущем.

Момент для входа

На данный момент, счета EU_SL2301

и Aleksandr1 показывают все признаки завершения коррекции.

Это может быть хорошим моментом для входа, с учетом специфики каждого из счетов. Например, входить на месяц в проект, рассчитанный на долгосрочные инвестиции не имеет никакого смысла, даже если это вход на откате.

Момент для выхода

ПАММ-счет Ninja Trainer сейчас явно перегрет. Если вы входили в течении этого года, самое время фиксировать прибыль.

Alpari

| Название счета | Просадка | % за год | Возраст | % за месяц |

|---|---|---|---|---|

| Ninja Trainer Ночной скальпинг. Технический анализ. |

12 | 156 | 676 | +20 |

| Palantir Доливки против тренда. |

25 | 112 | 491 | +22 |

| Strategema USD Портфель стратегий. |

29 | 136 | 276 | +8 |

| Perpetuum Mobile. Портфель хеджирующих советников. |

49 | 23 | 498 | +26 |

| PEKOPDCMEH Комбинация ручной и автоматической торговли. |

36 | 4 | 1593 | +2 |

| Bo$$$ Классическая торговая стратегия. |

21 | 32 | 1398 | +3 |

| Lucky Pound Автоматическая торговля. |

41 | 61 | 1166 | +1 |

| KUZBASS 2.0 | 30 | 59 | 494 | +1 |

| TOMORROW Работает советник, торгуется преимущественно Азия. |

35 | 56 | 534 | +2 |

| CHIEF | 38 | 367 | 504 | +8 |

| Itera | 44 | 31 | 1102 | 0 |

| BalanceRC | 31 | 56 | 769 | +2 |

| Elektronik Агрессивная торговля. |

48 | 53 | 1388 | -20 |

| Aleksandr1 Ручная торговля. |

17 | 4 | 1169 | -5 |

| Asia Expert Ночной скальпинг. |

17 | 33 | 542 | -1 |

| MrGold Умеренная торговля. Долгожитель. |

25 | 2 | 2062 | -2 |

| Volumetrader Анализ биржевых объемов. Долгожитель. |

29 | -2 | 1862 | +1 |

| Solandr Автоматизированная торговля. |

12 | 11 | 1372 | +1 |

| Optimal investment Преимущественно ручная торговля. |

34 | 11 | 523 | +4 |

| Night_Profit Скальпинг ночью. |

13 | 12 | 523 | +4 |

| Auto-Tortoise Трендовая торговля (евро, золото). |

40 | 97 | 686 | -2 |

| Trends and Cycles. Мультивалютная полуавтоматическая торговля. |

6 | 18 | 442 | -2 |

| Lisyonok | 20 | 48 | 662 | +4 |

| Alexandr Lyagin Скальпинг, уровни Фибоначчи. |

18 | 104 | 807 | +1 |

| PriceAction Turbo Безиндикаторный советник. |

28 | 49 | 815 | +5 |

| Stable Performing Скальпинг. |

13 | 20 | 416 | +5 |

| Fx10 Торговля на высоких ТФ. |

14 | 16 | 907 | +2 |

| Turtle EUR | 35 | 45 | 401 | +3 |

Forex4You

| Название счета | Просадка | % за год | Возраст | % за месяц |

|---|---|---|---|---|

| KPF Мультивалютный советник. |

16 | 61 | 226 | +6 |

| YoungTurk Мартингейл. |

18 | 18 | 259 | +3 |

| KAV88 Автоматизированная торговля. |

8 | 34 | 326 | +1 |

| scalpprotec Ночной скальпер. |

12 | 148 | 218 | +28 |

| TimPro Ночная торговля. |

13 | 162 | 227 | +33 |

Roboforex

| Название счета | Просадка | % за год | Возраст | % за месяц |

|---|---|---|---|---|

| EU_SL2301 | 32 | 26 | 315 | +2 |

| Flint | 30 | 60 | 266 | +5 |

| Citadel | 34 | 421 | 329 | +17 |

| Tesla | 22 | 39 | 238 | +4 |

| Galileo Преимущественно скальпинг. |

35 | 92 | 273 | +7 |

Instaforex

| Название счета | Просадка | % за год | Возраст | % за месяц |

|---|---|---|---|---|

| Stable Profit Elshad | 58 | 37 | 527 | +3 |

| Knyase Агрессивная торговля. |

48 | 278 | 761 | 0 |

| Wave Counting | 21 | 104 | 548 | +32 |

| Money Monkey Усреднитель. |

60 | 90 | 517 | +18 |

| MH2015 Мартин-усреднитель. |

28 | 28 | 551 | +3 |

Заключение

Резкое смещение долгосрочных конкурентных перспектив на валютных рынках — настоящее испытание для управляющих. И в то же время, это как никогда благодатная почва для инвестирования в ПАММ-счета тех, кому оказалось под силу «оседлать волну». Однако, как многие могли убедиться, умеренный и консервативный подход к управлению активами может оказаться не менее прибыльным при трезвых оценках рыночной ситуации, чем агрессивный — который также получил дополнительные преимущества на фоне растущей волатильности торговых пар. Как бы там ни было, инвестируйте в соответствие со своими текущими целями — и да прибудет с вами профит!

Резкое смещение долгосрочных конкурентных перспектив на валютных рынках — настоящее испытание для управляющих. И в то же время, это как никогда благодатная почва для инвестирования в ПАММ-счета тех, кому оказалось под силу «оседлать волну». Однако, как многие могли убедиться, умеренный и консервативный подход к управлению активами может оказаться не менее прибыльным при трезвых оценках рыночной ситуации, чем агрессивный — который также получил дополнительные преимущества на фоне растущей волатильности торговых пар. Как бы там ни было, инвестируйте в соответствие со своими текущими целями — и да прибудет с вами профит!

С уважением, Алексей Вергунов

TradeLikeaPro.ru